Umida AB är en koncern med huvudkontor i Stockholm som bedriver verksamhet inom dryckesbranschen och som för närvarande genomför ett omfattande förändringsarbete med syfte att effektivisera organisationen och minska kostnadsmassan. Bolaget kommer utgöras av dotterbolagen Brands For Fans och Umida Partners som producerar, marknadsför och säljer, primärt, alkoholhaltiga drycker såsom vin, sprit och blanddryck. Umida AB är sedan början av 2011 listat på Spotlight Stock Market.

Press releases

Ett starkt Umida är nu ett faktum

Umida påverkas fortfarande av effekterna från Covid-19, vilket satt sina spår i bl.a. försäljningen under 2020. Trots försäljningsmässiga utmaningar till följd av rådande marknadsläge, uppvisar Brands For Fans en stark tillväxt där bland annat samarbetet med KISS slagit försäljningsrekord. I ett Base scenario estimeras totala intäkter till ca 82 MSEK år 2021 och ca 116 MSEK år 2022, tillsammans med ett positivt rörelseresultat. Baserat på gjorda prognoser och en multipelvärdering motiveras ett potentiellt värde per aktie om 9,6 kr i ett Base scenario.

- Brands For Fans ökade med 150 %

Under fjärde kvartalet uppgick nettoomsättningen till 26,6 MSEK (17,2), vilket är en ökning om ca 54,8 % jämfört med samma period föregående år. Tillväxten drivs av Brands For Fans som uppvisar en fortsatt stark försäljningsutveckling, där omsättningen ökade med hela 150 % (!). Motörheadportföljen uppvisade också en fortsatt stark tillväxt om ca 31,7 %, samt den nyligen lanserade KISS-portföljen som bidrog med ca 7,9 MSEK under fjärde kvartalet efter en mycket stark efterfrågan. Lanseringen var den snabbast växande lanseringen av en spritprodukt genom beställningssortimentet på Systembolaget.

- Lanserar webbshop för internationell försäljning

Under Q4-20 tecknade Umida Partners ett avtal med det börsnoterade amerikanska företaget Constellation Brands om att representera tre spritvarumärken på den svenska marknaden. Ytterligare tillväxt för Umida framgent förväntas komma från Umidas webbshop för internationell försäljning som förväntas lanseras under mars 2021. Då Brands For Fans arbetar tillsammans med etablerade band och artister, med en betydande följarskara i sociala medier, möjliggör webbshoppen för att Brands For Fans på ett kostnadseffektivt skall kunna driva trafik och öka sin försäljningen.

- Framgångsrik turnaround är nu ett faktum

Under fjärde kvartalet uppgick rörelseresultatet (EBIT) till 1,2 (-8,7) MSEK, vilket är en resultatförbättring om ca 9,9 MSEK. Umida fortsätter sitt förändringsarbete med ökad försäljning, samtidigt som Bolaget uppvisar starka resultatförbättringarna. Under Q4-20, uppvisade Bolaget ett operativt positivt kassaflöde för andra kvartalet i rad och Umida som en framgångsrikt turnaround är nu ett faktum. Vi bedömer att den största risken på kort sikt för Umida är fortsatt negativ påverkan av Covid-19, bland annat genom begränsad försäljning inom storkök samt mot exportmarknaderna.

6

Value drives

6

Historical profitability

9

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Bara positiva nyheter från Brands for Fans

Umida känner fortfarande av effekterna från Covid-19, vilket satt sina spår i bl.a. försäljningen under 2020. Trots försäljningsmässiga utmaningar till följd av rådande marknadsläge, uppvisar Brands For Fans en stark tillväxt där bland annat samarbetet med KISS slagit försäljningsrekord. I ett Base scenario estimeras totala intäkter till ca 57,2 MSEK år 2020 och 70 MSEK år 2021, tillsammans med ett positivt rörelseresultat. Baserat på gjorda prognoser och en multipelvärdering motiveras ett potentiellt värde per aktie om 5,4 kr i ett Base scenario.

- Delvis återhämtning under Q3-20

Under andra kvartalet uppgick nettoomsättningen till 11,9 MSEK (13,6), vilket är en minskning om ca 12,5 % jämfört med samma period föregående år. Brutto-marginalen uppgick till ca 29,2 % (39,6), vilket är en minskning som primärt är hänförlig till förändrad produktmix. Under kvartalet återhämtade sig segmentet storköksprodukter, vilket tillhör Umidas produktutbud med lägst marginaler, efter ett tufft första halvår till följd av Covid-19. Vi bedömer dock att försäljnings-återhämtningen för segmentet under kvartalet som tillfällig efter att nyare hårdare restriktioner till följd av Covid-19 återinförts.

- Brands For Fans ökade med 17,3 %

Brands For Fans uppvisar en stark försäljningsutveckling under kvartalet, där omsättningen ökade med 17,3 % jämfört med samma period föregående år. Motörheadportföljen uppvisade en imponerande tillväxt om ca 14,2 %, vilket är starkt med tanke på att den begränsade efterfrågan på många exportmarknader till följd av Covid-19. Brands For Fans förväntas nå ytterligare försäljningsökning framöver, som bland annat antas drivas av samarbetet med KISS och produkten KISS Black Diamond Premium Dark Rum, där Umida uppger att man redan efter mindre än en månad sålt över 10 000 buteljer vilket har gjort att Umida höjt omsättningsmålet för Q4-20 till 7 MSEK (5), vilket är en ökning med hela 40 %.

- Positivt kassaflöde och skuldfritt Umida

EBIT var under Q3-20 ca 0,4 MSEK, samtidigt som Bolaget uppvisade ett operativt positivt kassaflöde om ca 0,6 MSEK (-8,4), vilket påvisar att den nya organisationen kan uppnå hållbar lönsamhet. Under kvartalet återbetalade Umida också resterande del av utestående lån om ca 0,25 MSEK, vilket gör att Umida nu är helt skuldfria. Vid utgången av Q3-20 hade Umida en nettokassa om ca 3,7 MSEK. Vi bedömer fortfarande att Umida kommer att påverkas negativt av Covid-19 rent omsättningsmässigt, men att det kan pareras med lägre kostnader, vilket sammantaget förväntas resultera i att Umida kan visa lönsamhet i rörelsen under 2020 efter den genomförda fastighetsaffären.

6

Value drives

5

Historical profitability

9

Management & Board of Directors

6

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Avtalet med KISS medför ökad aktivitet

Som många andra företag så känner även Umida av effekterna från Covid-19, vilket satt sina spår i bl.a. försäljningen under första halvåret av 2020. Trots försäljningsmässiga utmaningar till följd av rådande marknadsläge, borde Umida med sin effektiviserade verksamhet kunna visa lönsamhet på rörelsenivå för helåret 2020. I ett Base scenario estimeras totala intäkter till ca 57,8 MSEK år 2020 och 71.2 MSEK år 2021, tillsammans med positiva rörelseresultat. Baserat på gjorda prognoser och en multipelvärdering motiveras ett potentiellt värde per aktie om 4,1 kr i ett Base scenario.

- Fortsatt svagare omsättning till följd av Covid-19

Under andra kvartalet uppgick nettoomsättningen till 15,5 MSEK (18,9), vilket är en minskning om 19 % jämfört med samma period föregående år, vilken främst är hänförlig till minskad försäljning inom restaurang, sjukhus och skolor, där försäljningen inom storkökssortimentet minskade med 83 % samtidigt som exportförsäljningen minskade med 70 %, till följd av rådande pandemi. Bruttomarginal uppgick till ca 37 % (37) under Q2, vilket är hänförlig till högre försäljning inom Brands For Fans samt lägre storköksförsäljning, vilket är ett sortiment med generellt lägre marginal relativt Bolagets övriga produktportfölj.

- Inleder samarbete med KISS

Umida meddelade den 13 augusti 2020 att Bolaget inleder samarbete med KISS som är ett av världens mest kända musikgrupper. Umida kommer lansera två rom-produkter tillsammans med KISS under hösten 2020, både i Sverige men även på Umidas internationella exportmarknader. Vi ser mycket positivt på avtalet och bedömer att samarbetet, vid rätta förutsättningar, kan bli större och viktigare på lång sikt än Umidas tidigare framgångsrika samarbete med Motörhead.

- Räknar fortsatt med vinst på helåret

EBITDA var under perioden ca -4 MSEK, vilket är en ökning från ca -2,9 MSEK för jämförbar period 2019. Ökningen beror dels på extraordinära kostnader av engångskaraktär som hänförligt till transformeringsarbetet som genomförts under det senaste året, motsvarande ca 3,2 MSEK, samt 0,6 MSEK för ett omstruktureringsprogram. Vi tror att Umida fortsatt kommer att delvis påverkas negativt av Covid-19 rent omsättningsmässigt, men att det kan pareras med lägre kostnader, vilket sammantaget förväntas resultera i att Umida kan visa lönsamhet i rörelsen under 2020.

8

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Minskad kostnadsmassa dämpar effekten av Covid-19

Som många andra företag så känner även Umida av effekterna från Covid-19, vilket satt sina spår i bl.a. försäljningen under inledningen av 2020. Trots försäljningsmässiga utmaningar till följd av rådande marknadsläge, borde Umida med sin effektiviserade verksamhet kunna visa lönsamhet på rörelsenivå för helåret 2020. I ett Base scenario estimeras omsättningen till ca 60 MSEK år 2020 och 72 MSEK år 2021, tillsammans med positiva rörelseresultat. Baserat på gjorda prognoser och en multipelvärdering motiveras ett potentiellt värde per aktie om 3,3 kr i ett Base scenario.

- Något svagare start än väntat på året till följd av Covid-19

Under Q1-20 uppgick nettoomsättningen exkl. punktskatter till 10,7 MSEK (11,6), vilket motsvarar en intäktsminskning om ca 7,7 % jämfört mot samma period föregående år, där coronakrisen är den förklarande faktorn. Storköksförsäljningen ökade dock med ca 6,7 % och uppgår nu till ca 33 % av netto-omsättningen. Covid-19 har påverkat Brands For Fans och exportförsäljningen, där Motörhead-portföljen minskade med ca 25 % jämfört med samma period föregående år. Gällande exportförsäljningen så kan detta komma att vara fortsatt utmanande även under kommande kvartal. Bruttomarginal uppgick till ca 26 % (37) under Q1, där minskningen primärt är hänförlig till högre storköksförsäljning, ett sortiment med generellt lägre marginal relativt bolagets övriga produktportfölj, samt att Umida genomförde ytterligare lagerförändringar inom ramen för den upprensning som gjordes under 2019. Även om året har börjat tufft för Umida så finns vissa ljusglimtar, t.ex. en stärkt balansräkning och fortsatt målbild om ökad lönsamhet.

- Lösta lån resulterar i en stark balansräkning

Genom försäljningen av fastigheten i Götene har Umida under kvartalet minskat sina långfristiga skulder med ca 11,5 MSEK, nu återstår endast ett mindre skuldebrev om ca 1 MSEK samt upplupen ränta, vilket ämnas betalas tillbaka under Q2-20. Vi har tidigare skrivit att en starkare balansräkning minskar den finansiella risken i Umida, vilket Q1-20 rapporten visar och något vi ser positivt på.

- Räknar fortsatt med vinst på helåret

Nettovinsten var under perioden ca 0,6 MSEK, vilket är en klar förbättring från ca -5,8 MSEK för jämförbar period 2019, där fastighetsförsäljningen såklart bidragit starkt under Q1-20. Vi tror att Umida fortsatt kommer att påverkas negativt av Covid-19 rent omsättningsmässigt, men att det kan pareras med lägre kostnader, vilket sammantaget förväntas resultera i att Umida kan visa lönsamhet i rörelsen under 2020.

8

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Renodlad verksamhet och redo för nya nivåer 2020

Umida producerar, marknadsför och säljer, primärt, alkoholhaltiga drycker såsom vin, sprit och blanddryck genom segmenten Brands For Fans, Umida Brands och Umida Partners. Bolaget har genomfört ett kostnadsbesparingsprogram som innebär att Umida kommer att kunna öka sina marginaler till följd av en mer effektiv organisation. I ett Base scenario estimeras en successivt stigande omsättning till ca 78 MSEK år 2021, tillsammans med ett positivt rörelseresultat. Baserat på gjorda prognoser och en multipelvärdering motiveras ett potentiellt värde per aktie om 4,5 kr (3,0) i ett Base scenario.

- Svag avslutning på ett starkt helår

Under Q4-19 uppgick nettoomsättningen till 22,2 MSEK (28,3), vilket motsvarar en intäktsminskning om ca 21,5 % jämfört mot samma period föregående år. Umida rapporterar ett rörelseresultat om ca -8,6 MSEK, ner från ca -1,4 MSEK för jämförbar period för kvartalet. Anledningen till det minskade resultatet är ett antal extraordinära kostnader, bl.a. hänförliga till Umidas omställningsarbete. Under Q4 uppgick kostnader av engångskaraktär till totalt ca 7 MSEK. Justerat för dessa presterar Umida således i linje med jämförbart kvartal. Full effekt från omställningsarbetet kommer synas under år 2020 där vi räknar med en starkare rörelsemarginal drivet av dels försäljningstillväxt, dels en kostnadseffektivare organisation.

- Brands For Fans står nu för 45 % av Umidas omsättning

Brands For Fans visar en minskad försäljning om 11 % under Q4-19, Motörhead-varumärket är dock fortsatt starkt under kvartalet och sett till helåret 2019 växer Brands For Fans med hela 113 %. Dotterbolaget står nu för 45 % av koncernens omsättning och kommer fortsatt vara en mycket viktig värdedrivare även under 2020.

- Avser att lösa samtliga lån

Umida skriver att fastighetsförsäljningen i Götene möjliggör lösen av samtliga lån, samtidigt som en god likviditet kan bibehållas och att någon nyemission inte kommer att behövas för att finansiera verksamheten. Med en starkare balansräkning minskar den finansiella risken, något vi menar motiverar en högre värdering av aktien.

- Höjer vårt värderingsintervall

Under 2019 har Umida arbetat hårt med att ställa om och effektivisera verksamheten, vilket har kostat både tid och fokus. Bolaget går nu in i 2020 med en strömlinjeformad organisation, stärkt balansräkning och med de goda förutsättningarna för fortsatt tillväxt under lönsamhet. Vi väljer därför att höja vårt Base scenario till 4,5 kr per aktie (3,0) och menar därför att aktien har mer att ge under året.

8

Value drives

4

Historical profitability

8

Management & Board of Directors

6

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Omställningsarbetet ger nu resultat

Umida bedriver verksamhet inom dryckesbranschen och genomgår för närvarande en transformation i syfte att minska Bolagets kostnadsmassa. Bolaget kommer framgent att utgöras av dotterbolagen Brands For Fans och Umida Partners som primärt producerar, marknadsför och säljer alkoholhaltiga drycker. I ett Base scenario estimeras en successivt stigande omsättning till ca 86 MSEK år 2020. Baserat på gjorda prognoser och en multipelvärdering härleds ett potentiellt värde per aktie om 3,0 kr i ett Base scenario.

- Tillväxt om 31 % och vänder till vinst

Under Q3-19 uppgick nettoomsättningen till 18,4 MSEK (14,4), vilket är en ökning om ca 31 % jämfört med samma period föregående år. Bolaget rapporterar ett positivt resultat om ca 0,8 MSEK (-4,2) under kvartalet, vilket till stor del är ett resultat av försäljningen av inventarier. Justerat för denna engångseffekt i kombination med en något ökad bruttomarginal, påvisar Umidas Q3-19 rapport att Bolagets kostnadsbesparingar tillsammans med en stark försäljningstillväxt börja generera resultat.

- Brands For Fans växer med 112 %

Brands For Fans uppvisar en imponerande försäljningsökning om 112 %, motsvarande en ökning med ca 2,4 MSEK under Q3-19. Brands For Fans meddelade också en upphandlingsvinst utställt av det finska alkoholmonopolet ALKO, vilket innebär att Motörhead Premium Dark Rum kommer att lanseras i 190 ALKO-butiker i februari 2020 och i minst 14 månader framöver. Vinsten påvisar de konkurrenskraftiga och högkvalitiativa produkter som Brands For Fans har samt de internationella möjligheterna framöver.

- Hög aktivitet i omställningsarbetet

I augusti 2019 kommunicerade Umida att de har sålt sin produktionsutrustning till en köpare, som ett led i Bolagets kommunicerade omställningsarbete. Bolaget avyttrade sin produktionsutrustning, till ett värde av 10,5 MSEK brutto med en nettoeffekt om 8,5 MSEK. Avvecklandet kommer dock inte att påverka Bolagets varumärkesportfölj, innovationsförmåga eller tillväxtmål framgent. Bolaget har även för avsikt att sälja sin fastighet under 2019.

- Viktigt att utmärka sig på marknaden

Umida verkar på en konkurrensutsatt marknad med många aktörer, vilka innefattar mindre lokala aktörer och större multinationella bolag. Det gör det exempelvis svårt att konkurrera mot större aktörer med större budgetar när det kommer till marknadsföring, varför mindre aktörer måste utarbeta en slagkraftig och nytänkande strategi att kunna differentiera sig på marknaden samt noga och strategiskt rikta in sig på specifika segment för att nå framgång. Det här är en av nyckelfaktorerna som kommer avgöra Umidas tillväxt framgent.

5

Value drives

3

Historical profitability

8

Management & Board of Directors

4

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Omställningsarbetet kommer frigöra nya värden

Umida bedriver verksamhet inom dryckesbranschen och genomgår för närvarande en transformation i syfte att minska Bolagets kostnadsmassa. Bolaget kommer framgent att utgöras av dotterbolagen Brands For Fans och Umida Partners som primärt producerar, marknadsför och säljer alkoholhaltiga drycker. I ett Base scenario estimeras en successivt stigande omsättning till ca 83 MSEK år 2020. Baserat på gjorda prognoser och en multipelvärdering härleds ett potentiellt värde per aktie om 2,9 kr i ett Base scenario.

- Rätt typ av trender på den svenska marknaden

Umida verkar primärt på den svenska marknaden för alkoholhaltiga drycker, vilket står för ca 80 % av koncernens historiska försäljning. Den svenska butiksförsäljningen av alkohol omsatte under totalt 2018 ca 31 mdSEK, vilket innebär en CAGR om 3 % de senaste 10 åren. Den relativt låga tillväxten beror på att konsumtionen per capita har minskat i takt med att människor dricker mindre, men av högre dryckeskvalitet, något som gynnar Umida.

- Omställningsarbetet ska göra Umida lönsamt

Umida genomför idag flera pågående projekt för att minska Bolagets kostnadsmassa, bl.a. att avveckla sin produktionsanläggning i Götene, vilket ledningen estimerar bespara ca 11 MSEK årligen. I augusti 2019 sålde Umida sin produktionsutrustning, vilket medförde en resultateffekt om 3,1 MSEK. Avvecklandet kommer dock inte påverka Bolagets varumärkesportfölj, innovationsförmåga eller tillväxtmål framgent. Bolaget har för avsikt att sälja sin fastighet under hösten 2019. Detta medför en högre organisatorisk flexibilitet för att bättre kunna fokusera på försäljning- och marknadsföringsinsatser samt sina nya exportmarknader.

- Brands For Fans levererar produkter i världsklass

Det stora värdet i Umida kommande åren återfinns i dotterbolaget Brands For Fans som förväntas sluta fler licensaffärer med distributörer i andra länder, samtidigt som nya produktlanseringar med band och artister förväntas. Dotterbolaget har sedan tidigare arbetat med t.ex. Motörhead och In Flames, vilka båda utgör bra referensuppdrag för framtida nya samarbeten.

- Viktigt att utmärka sig på marknaden

Umida verkar på en konkurrensutsatt marknad med många aktörer, vilka innefattar mindre lokala aktörer och större multinationella bolag. Det gör det exempelvis svårt att konkurrera mot större aktörer med större budgetar när det kommer till marknadsföring, varför mindre aktörer måste utarbeta en slagkraftig och nytänkande strategi att kunna differentiera sig på marknaden samt noga och strategiskt rikta in sig på specifika segment för att nå framgång. Det här är en av nyckelfaktorerna som kommer avgöra Umidas tillväxt framgent.

5

Value drives

3

Historical profitability

8

Management & Board of Directors

4

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Analyst Comments

Kommentar inför Umidas Q4-rapport

2021-02-18

Umida publicerar den 19 februari sin kvartalsrapport för det fjärde kvartalet för räkenskapsåret 2020.

Under Q4-20 fortsatte Covid-19 prägla samhället och marknaden Umida verka inom. Inför Umidas rapport för tredje kvartalet 2020 bedömde Analyst Group att efterfrågan återhämtat sig jämfört med tidigare kvartal under 2020, vilket vi baserade på ett antagande om att regeringen införde lättade restriktioner. Under hösten 2020 återinfördes hårdare restriktioner, vilket innebär att Covid-19 återigen förväntas påverka marknaden negativt. Vi bedömer således en återgående nedsatt efterfrågan på exportmarknaderna samt segmentet storköksortiment för Umida. Vi är däremot starkt positiva till Brands For Fans som genomfört en succélansering med KISS under Q4-20. Gällande rörelseresultatet, håller vi fast vid att vi fortsatt bedömer att Umida kommer nå positivt resultat för helåret 2020. Med morgondagens rapport kommer vi fokusera på Brands For Fans och KISS-samarbetet, eventuella samarbeten under 2021 samt hur bolaget ställer sig till uppdaterade finansiella mål, dels inom ramen för det nya spännande samarbetet med KISS, dels för koncernen och Brands For Fans som helhet.

Lanserar europeisk webbshop i mars 2021

Den 18 februari meddelade Umida att bolaget ska lansera en webbshop för internationell försäljning under mars 2021. Webbshoppen förväntas i ett första skede omfatta ”ett tiotal” länder i Europa, för att därefter addera ytterligare länder under året. Lanseringen av webbshoppen möjliggör för Brands For Fans att äga slutkunden vilket, för Brands For Fans, innebär en rad andra fördelar än de traditionella möjligheterna med att arbeta mer datadrivet och bättre förstå kunden. Då Brands For Fans arbetar tillsammans med etablerade band och artister, med en betydande följarskara i sociala medier, möjliggör webbshoppen att Brands For Fans samarbetspartner faktiskt kan driva trafik till Umidas webshop, dels för att öka den faktiska försäljningen av bolagets produkter, dels få mycket kostnadseffektiv marknadsföring för Umidas produkter och företag som helhet. Umida nämner till exempel att KISS har 12 miljoner följare på Facebook. Vi ser mycket positivt på lanseringen, som verkligen tar tillvara på den potential och den ”plattform” som Brands For Fans besitter. Även om vi i ett väldigt pessimistiskt scenario antar obefintlig försäljning på webshoppen, förväntas Brands For Fans få ökad varumärkeskännedom med egen webbshop.

Fortsatt starka siffror på spritförsäljning i Sverige även under Q4-20

Färsk statistik från Systembolaget visar att försäljning av Brännvin och ”Övrig sprit” ökade med 2,1 % respektive 22,9 % under Q4-20, vilket påvisar en fortsatt stark omsättningsökning inom produktkategorierna där Umida bland annat är verksamma inom.

Hög aktivitet under Q4-20

Under fjärde kvartalet lanserades samarbetet med KISS, där Umida har lanserat två romprodukter; KISS Black Diamond Premium Dark Rum och KISS Detroit Rock Rum.

Efterfrågan kring KISS Black Diamond Premium Dark Rum var så stark att Systembolagets nya hemsida kraschade. Vi har tidigare skrivit om lanseringen av KISS Black Diamond Premium Dark Rum och att lanseringen var den snabbast växande lanseringen av en spritprodukt genom beställningssortimentet på Systembolaget. Umida estimerade initialt en försäljning om ca 5 MSEK för Q4-20 från lanseringarna, men uppdaterades kort därefter till ca 7 MSEK efter den starka efterfrågan. Vi har tidigare menat på att KISS kan bli mer framgångsrikt än Motörheadportföljen och således bli det ledande varumärket inom Brands For Fans-portföljen. Samarbetet är viktigt ur aspekten att det kan öppna upp för att andra intressanta band och artister lättare kan komma att vilja inleda samarbete med Umida, vilket i sin tur skulle innebära ytterligare strukturell långsiktig tillväxt för Umida och Brands For Fans.

Umida har därutöver erhållit ett antal utmärkelser den senaste tiden, vilket påvisar Umidas starka produktfokus och höga kvalitet. KISS Black Diamond Premium Dark Rum mottog en guldmedalj och KISS Detroit Rock Rum en silvermedalj vid den kända dryckestävlingen Las Vegas Global Spirits Awards. Den sedan tidigare framgångsrika Motörhead Premium Dark Rum mottog utmärkelsen Best Tested Rum 2020 av ansedda Beverage Testing Institute (BTI).

Under Q4-20 tecknade också Umida ett avtal med det amerikanska börsnoterade Constellation Brands om att representera tre spritvarumärken, där Umida ska ta varumärkena The Real McCoy (rom), High West (whiskey) och Casa Noble (tequila) till den svenska marknaden, Avtalet påvisar att Umida Partners har förmåga att representera starka internationella varumärken på den svenska marknaden, vilket stärker vår syn att Umida kan nå en långsiktigt hållbar tillväxtsresa. Den ekologiska cidern Elin lanserades i slutet av Q3-20, efter förseningar bortom Umidas kontroll. En utvärdering av produkten ska ske under perioden december 2020 och februari 2021 gällande fortsatt listning under sommaren 2021, och vi hoppas därför under morgondagens rapport också få en uppdaterande status kring denna produktlansering.

Covid-19 och dess påverkan på näringslivet är fortfarande i ständig förändring och vi kommer löpande uppdatera hur utvecklingen kan komma att påverka Umida framgent.

Kommentar på Umidas Q3-rapport

2020-11-19

Umida publicerade idag den 19 november sin delårsrapport för tredje kvartalet 2020. Följande är våra tankar om rapporten.

Under tredje kvartalet uppgick nettoomsättningen till 11,9 MSEK (13,6), vilket är en minskning om ca 12,5 % jämfört med samma period föregående år. Värt att notera är dock att det under föregående års kvartal var en period som inkluderade en inventarieförsäljning och således blir jämförelseperioden något missvisande. Kvartalet drivs av ökad försäljning inom affärsområdet Brands For Fans som uppvisar en försäljningsökning om ca 17,3 % i kvartalet, där Motörheadportföljen uppvisade en imponerande tillväxt om ca 14,2 %. Den starka tillväxten inom affärsområdet ser vi positivt på, med tanke på att den begränsade efterfrågan på många exportmarknader till följd av Covid-19.

Bruttomarginalen uppgick under tredje kvartalet till ca 29,2 % (39,6), vilket är en betydande minskning och drivs primärt av förändrad produktmix samt ökade produktionskostnader för ciderportföljen ELIN. Likt vi bedömde i gårdagens kommentar uppvisade Umida under kvartalet en återhämtning inom segmentet storköksprodukter med en omsättning i linje med föregående år, vilket är ett segment som sedan tidigare har haft stor påverkan av Covid-19. Segmentet storköksprodukter tillhör dock Umidas produktutbud med lägst marginaler, vilket har varit en bidragande orsak till den minskade bruttomarginalen som helhet för Umida under perioden. Vi bedömer dock omsättningsåterhämtningen för segmentet under kvartalet som tillfällig efter att regeringen nu infört nya hårdare restriktioner till följd av Covid-19.

Under kvartalet uppgick rörelseresultatet (EBIT) till 0,4 (0,9) MSEK, justerat för föregående års inventarieförsäljning motsvarar det en resultatförbättring om ca 3,4 MSEK. Vi ser mycket positivt på resultatförbättringarna samt att Umida nu för första gången levererar ett operationellt positivt kassaflöde om 0,6 MSEK (-8,4). Det positiva resultatförbättringarna drivs av lägre operationella kostnader, där bland annat personalkostnaderna under kvartalet uppgick till 1,8 MSEK (3,3), vilket motsvarar en minskning om ca 46 %. Vi bedömer nu att Umidas minskade personalkostnader under kvartalet ligger närmare den nivå som bolaget bedömer som långsiktigt hållbar. Dagens positiva rörelseresultat bedömer vi är i fortsatt rätt riktning för ett långsiktigt operationellt lönsamt Umida.

Starkaste lanseringen av en spritprodukt på Systembolaget

I samband med rapporten meddelade Umida uppdaterade siffror kring det tidigare genomförda samarbetet med KISS och den nylanserade KISS Black Diamond Premium Dark Rum. Försäljningen påvisar en mycket stark efterfrågan och på mindre än en månad har Umida sålt över 10 000 buteljer sedan lanseringen. Umida uppger att det är den snabbast växande lanseringen av en spritprodukt genom beställningssortimentet sedan Systembolaget ändrade utvärderingsmodellen för tre år sedan, vilket är mycket imponerande. KISS Black Diamond Premium Dark Rum, som har kunnat handlas via beställningssortimentet, kommer nu att finnas i 274 av Systembolagets butiker. Majoriteten av kunderna brukar vanligtvis inte handla via beställningssortimentet, vilket gör att vi bedömer ytterligare och accelerarande stark försäljningsutveckling för KISS Black Diamond Premium Dark Rum framgent.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Kommentar inför Umidas Q3-rapport

2020-11-18

Umida publicerar den 19 november sin kvartalsrapport för det tredje kvartalet för räkenskapsåret 2020.

Vi har tidigare skrivit att vi bedömer fortsatt kortsiktigt nedsatt efterfrågan på exportmarknaderna som en konsekvens av Covid-19, samt att vi bedömer något lägre aktivitet bland utställda upphandlingar från monopolmarknaderna, vilket dock förväntas få en effekt på Umida tidigast efter Q1-21. Covid-19 präglar fortfarande samhället och marknaden Umida verkar i, men vi bedömer att efterfrågan under tredje kvartalet inte har varit lika låg som under början av 2020. Antagandet bygger bland annat på att regeringen införde lättade restriktioner under juni 2020. Det är något som Umida också har gett uttryck för, bland annat har bolaget under juli och augusti sett en återhämtning för storköksortimentet, vilket är ett segment som tidigare har sett störst påverkan av Covid-19. Framåt, förväntar vi oss dock att återinförda hårdare restriktioner kommer påverka Umida under kommande kvartal igen.

Fortsatt stark tillväxt i Sverige även under Q3-20

Färsk statistik från Systembolaget visar att försäljning av Brännvin och ”Övrig sprit” ökade med 16,8 % respektive 25,0 % under Q3-20, vilket påvisar en stark omsättningsökning inom produktkategorierna där Umida bland annat är verksamma inom.

Stark försäljningstart för samarbetet med KISS

Vi har tidigare nämnt att Umida under augusti 2020 meddelade att bolaget inledde samarbete med KISS som är en av världens mest kända musikgrupper, och att vi naturligtvis ser mycket positivt på detta. Umida har kommunicerat en nettomsättning om ca 5 MSEK under Q4-20 för de två lanserade rom-produkterna tillsammans med KISS. Omsättningsprognosen bygger på en total försäljning om ca 30-35 000 flaskor och i början november meddelade Umida att bolaget redan sålt över 21 000 flaskor, Umida har därför starka möjligheter att slå omsättningsprognosen för Q4-20. Vi har tidigare bedömt att samarbetet, vid rätta förutsättningar, kan bli större och viktigare på lång sikt än bolagets tidigare framgångsrika samarbete med Motörhead, vilket den starka försäljningsstarten ger stöd för.

..även Le Petit Béret överträffar

Under Q3-20 förväntas också en andra leverans av det lanserade alkoholfria vinet Le Petit Béret inträffa, efter att Umida slutsålt ca 8 000 flaskor redan efter tre veckor. Detta starka intresse medförde att Le Petit Béret Rosé hade en marknadsandel om 10,3 % under juni, och överträffade Systembolagets egna 3-månadersprognos på tre veckor. Även Le Petit Béret Chardonnay, som är ett vitt vin, uppvisade starka försäljningssiffror och tog sig in på topp 10-listan i juni i sin kategori med en marknadsandel om ca 5,2 %. Vi bedömer att det borde finnas möjlighet att addera ytterligare produkter från Le Petit Béret på Systembolaget i framtiden efter denna starka framgång. Utöver Le Petit Béret har nu den nya ekologiska cidern Elin lanserats under slutet av augusti efter försening hos extern produktionspartner. I vår senast publicerade aktieanalys har vi skrivit om Elin och om cidernmarknaden som de senaste åren har vuxit med 5-10 % per år, och har en total försäljning om ca 370 MSEK hos Systembolaget.

Sammanfattningsvis

Umidas exportförsäljning förväntas ha återhämtat sig något under Q3-20, men vi bedömer att försäljningen i utlandet fortfarande kommer ha varit begränsat, då många kunder fortfarande förväntas vara försiktiga efter nya nedstängningar. Gällande rörelseresultatet, håller vi fast vid att vi fortsatt bedömer att Umida kommer nå positivt resultat för helåret 2020. Med morgondagens rapport kommer vi fokusera på omsättningstillväxten, hur nya strängare coronarestriktioner förväntas påverka bolaget framgent samt hur bolaget ser hur detta kan påverka bolagets tidigare kommunicerade EBITDA-mål.

Covid-19 och dess påverkan på näringslivet är fortfarande i ständig förändring och vi kommer löpande uppdatera hur utvecklingen kan komma att påverka Umida framgent.

Kommentar på Umidas samarbete med rockbandet KISS

2020-10-13

Umida publicerade idag den 13 oktober en uppdatering kring det nyligen kommunicerade samarbetet med rockbandet KISS.

Umida kommer att lansera två rom-produkter tillsammans med KISS under hösten 2020, både i Sverige men även på Umidas internationella exportmarknader. I vår senast publicerade analys skrev vi att vi ser mycket positivt på samarbetet och bedömer att samarbetet, vid rätta förutsättningar, kan bli större och viktigare på lång sikt än bolagets tidigare framgångsrika samarbete med Motörhead.

Idag släpper Umida nya uppgifter om samarbetet, bland annat om en kommunicerad estimerad nettoomsättning om ca 5 MSEK under det fjärde kvartalet 2020, vilket ligger inom ramen för våra tidigare beräkningar. Vi kommer kontinuerligt följa upp försäljningen inom varumärkeskategorin och intar därför initialt en relativt konservativ hållning på medellång sikt, som vi kommer att uppdatera allteftersom samarbetet utvecklas. Umida kommer initalt att fokusera på den svenska och de övriga nordiska monopolmarknaderna. Vi tror att det finns goda förutsättningar för Umida och KISS-samarbetet att överraska marknaden på längre sikt, inte minst på exportmarknaderna som bolaget själva bedömer som en viktig del i försäljningsstrategin. Rockbandets KISS följarskara anses vara väldigt lojala och KISS har genom åren sålt mycket merchandise, vilket talar för att mottagandet av samarbetet kan bli en succé större än med samarbetet med Motörhead.

Umida skriver att lanseringen och omsättningen på kort sikt påverkas av bland annat Covid-19, men att bolagets långsiktiga finansiella målsättningen är att KISS ska bli ett av de största varumärkena inom Brands For Fans-portföljen. En annan viktig aspekt som vi tycker är viktig att belysa är att om samarbetet faller väl ut, så bedömer vi att det inte bara innebär en stark omsättningstillväxt för nya produktlanseringen med KISS utan att det även öppnar upp för att andra intressanta band och artister kan komma att vilja inleda samarbete med Umida i en allt högre utsträckning, vilket i sin tur skulle innebära en ännu högre strukturell långsiktig tillväxt för Umida och Brands For Fans.

Kommentar på Umidas Q2-rapport

2020-08-28

Umida publicerade idag den 28 augusti sin delårsrapport för andra kvartalet 2020. Följande är våra tankar om rapporten.

Under andra kvartalet uppgick nettoomsättningen till 15,5 MSEK (18,9), vilket är en minskning om 19 % jämfört med samma period föregående år, vilken främst är hänförlig till minskad försäljning inom restaurang, sjukhus och skolor, där försäljningen inom storkökssortimentet minskade med 83 % samtidigt som exportförsäljningen minskade med 70 %, till följd av rådande pandemi. En del av att omsättningen inte kom upp i samma nivå som tidigare är kopplad till den försenade lanseringen av Elin Ekologisk Cider under kvartalet, som var planerad att vara till försäljning under sommaren. Förseningen har varit kopplad till Covid-19 och den lock-down som Italien genomförde, och var således något bortom bolagets kontroll.

Under kvartalet uppgick resultatet till -5,2 MSEK (-5,5), vilket är en marginell förbättring trots minskad försäljning. På halvårsbasis uppgick resultatet till -5 MSEK (-11,4), vilket är en klar förbättring om ca 6,5 MSEK och påvisar den positiva riktning som Umidas omställningsarbete har medfört.

Lyfter vi blicken och tittar framåt mot kommande kvartal, förväntar vi oss hög aktivitet från Umida. Bolaget skriver att exportförsäljningen nu börjar ta fart igen när flera av Umidas exportmarknader börjat öppna upp sina samhällen. Bolaget har under juli och augusti sett en återhämtning för storköksortimentet, och förväntas snart närma sig ”normala försäljningsnivåer”. Vidare framgår det i rapporten att bolaget i juli återigen visar på svarta siffror, vilket vi ser positivt på. Under Q3 och Q4 förväntas Umida lansera två romprodukter tillsammans med KISS, vilket är ett unikt samarbete och som förväntas öka Umidas försäljning globalt.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Kommentar inför Umidas Q2-rapport

2020-08-27

Umida publicerar den 28 augusti sin kvartalsrapport för det andra kvartalet för räkenskapsåret 2020.

I morgondagens rapport kommer vi lägga vikt på kommentarer från VD kring hur efterfrågan på Umidas underliggande marknad och produkter utvecklas och förväntas utvecklas inom den närmsta tiden. Vi bedömer fortsatt kortsiktig nedsatt efterfrågan på exportmarknaderna som en konsekvens av Covid-19. Vi bedömer också något lägre aktivitet bland utställda upphandlingar från monopolmarknaderna, vilket dock förväntas få en effekt på Umida tidigast efter Q1-21. Den mest påtagliga negativa försäljningseffekten bland Umidas produktutbud finns i segmentet storköksprodukter, men effekten som helhet för Umida torde inte bli lika stor då bolaget har flertalet andra kvalitativa produkter och starka varumärken i sitt produktutbud som kompenserar för detta intäktsbortfall. Kraftigt minskad efterfrågan rör primärt den del av storkökssortimentsförsäljningen som riktar sig till privata kunder, en målgrupp som står för 30 % av den totala försäljningen av storkökssortimentet, resterande 70 % säljs mot offentlig sektor. För Q2-20 har vi i vår senaste publicerade analys estimerat att Umida kommer nå en total nettoomsättning om ca 13,7 MSEK (13,5) exkl. punktskatter.

Mycket stark tillväxt i Sverige

Färsk statistik från Systembolaget visar att försäljning av Brännvin och ”Övrig sprit” ökade med 16,8 % respektive 29,4 % under Q2-20, vilket påvisar en stark omsättningsökning inom produktkategorierna där Umida bland annat är verksamma inom.

Förväntas fortsatt nå positivt resultat för helåret 2020

Gällande rörelseresultatet så estimerar vi fortfarande att Umida kommer nå positivt resultat för helåret 2020. Den mest påtagliga negativa försäljningeffekten bland Umidas produktutbud finns i segmentet storköksprodukter men det är också här som bolaget har lägst marginaler, vilket medför att effekten som helhet på rörelseresultatet blir lägre. Med morgondagens rapport förväntar vi oss att få en ännu bättre bild av Umidas nuläge och hur väl de kan nå sitt tidigare kommunicerade EBITDA-mål.

Umida Group inleder samarbete med KISS

Umida meddelade den 13 augusti 2020 att bolaget inleder samarbete med KISS som är ett av världens mest kända musikgrupper. Umida kommer lansera två rom-produkter tillsammans med KISS under hösten 2020, både i Sverige men även på Umidas internationella exportmarknader. Vi ser mycket positivt på samarbetet och bedömer att samarbetet, vid rätta förutsättningar, kan bli större och viktigare på lång sikt än Umidas tidigare framgångsrika samarbete med Motörhead.

Covid-19 och dess påverkan på näringslivet är fortfarande i ständig förändring och vi kommer löpande uppdatera hur utvecklingen kan komma att påverka Umida framgent.

Vi kommer att återkomma med en uppföljande kommentar i samband med rapporten.

Kommentar på Umidas Q1-rapport

2020-05-20

Umida publicerade idag den 20 maj sin delårsrapport för första kvartalet 2020 och levererade vinst på sista raden.

Under Q1-20 uppgick nettoomsättning exkl. punktskatter till 10,7 MSEK (11,6), vilket motsvarar en intäktsminskning om ca 7,7 % jämfört mot samma period föregående år. Bruttomarginal uppgick till ca 26 % (37), där minskningen primärt är hänförlig till högre storköksförsäljning, ett sortiment med generellt lägre marginal relativt bolagets övriga produktportfölj, samt att Umida genomförde ytterligare lagerförändringar inom ramen för den upprensning som gjordes under 2019. Även om den rapporterade bruttomarginalen under Q1 var lägre än vad vi räknat med, delvis till följd av just engångseffekter, väljer vi att behålla våra estimat som är i linje med Umidas långsiktiga mål om att nå en bruttomarginal ca 40 %.

Under Q1 var Systembolaget fortsatt Umidas största kund och stod för 43 % av nettoomsättningen. Under samma period stod storköksförsäljningen för 33 % där en tillväxt om 6,7 % kunde uppvisas. Sett till exportförsäljningen har året börjat tuffare, under kvartalet stod exportförsäljningen för endast 33,6 % av Brands For Fans försäljning och den svaga exportförsäljningen kan fortsätta de kommande månaderna som en konsekvens av Covid-19, då vissa länder som Brands For Fans exporterar till befinner sig i en s.k. lockdown. För att öka försäljningen från Brands For Fans arbetar Umida med att tillsammans med partners på exportmarknaderna bygga varumärke och nå relevanta butikshyllor. Denna viktiga typ av marknadsaktivitet, samt andra marknadsinvesteringar från Umida, har drabbats till följd av de konsekvenser som Covid-19 har medfört. Vi räknar med att dessa effekter även kommer att synas under kommande kvartal, vilket därmed kan påverka försäljningstillväxten för helåret.

Lösta lån har resulterat i en stärkt balansräkning

Umida har avyttrat fastigheten i Götene och i samband med försäljningen återbetalades merparten av bolagets lån. Under kvartalet har Umida minskat sina långfristiga skulder med ca 11,5 MSEK, nu återstår endast ett mindre skuldebrev om ca 1 MSEK samt upplupen ränta, vilket ämnas betalas tillbaka under Q2-20. Vi har tidigare skrivit att en starkare balansräkning minskar den finansiella risken i Umida, vilket dagens rapport påvisar och är något vi ser positivt på.

Visar vinst på sista raden

Vi noterar även att Umidas operationella kostnader, bortrensat engångseffekter, uppgår till ca 6,0 MSEK vilket är en stark förbättring mot ca 9,6 MSEK under samma period föregående år. Sett till rörelseresultatet så förbättrades det med 0,5 MSEK, och justerat för kostnader av engångskaraktär förbättrades rörelseresultatet med hela 2,1 MSEK. Resultatet är bl.a. ett tecken på kraften i Umidas genomförda kostnadsbesparingsprogram, samtidigt utesluter vi inte att fler besparingar kan behövas göras som en effekt av Covid-19. Nettovinsten var under perioden ca 0,6 MSEK, vilket är en klar förbättring från ca -5,8 MSEK för jämförbar period 2019. Under kvartalet har såklart fastighetsförsäljningen bidragit starkt.

Även om Covid-19 har haft effekter på Umidas omsättning under första kvartalet gör ledningen bedömningen att målet om lönsamhet för helåret 2020 kvarstår. Vi har tidigare kommenterat att en mer lönsam produktportfölj i kombination med den kraftigt reducerade kostnadsbasen jämfört med föregående år skapar förutsättningar för detta, vilket vi vidhåller.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Kommentar inför Umidas Q1-rapport

2020-05-19

För Q1-20 har vi i vår senaste publicerade analys estimerat att Umida kommer nå en nettoomsättning om ca 13 MSEK (11,6) exkl. punktskatter. Färsk statistik från Systembolaget visar att försäljning av Brännvin och ”Övrig sprit” ökade med 6,8 % respektive 9,1 % under Q1-20, vilket indikerar goda förutsättningar för Umida att nå en god omsättning under kvartalet. Vi noterar även att Umida under första kvartalet har inlett ett nytt samarbete med ClearMind Pty Ltd i Australien samt att Umidas Brands lyckas få två listningar av alkoholfria glöggar från Vinfabriken på ALDI under hösten 2020.

Covid-19:s påverkan på Umidas verksamhet rör primärt kommande kvartal, och gäller främst Umidas försäljning av storkökssortiment, där restaurangbranschen som helhet möter stora utmaningar. Kraftigt minskad efterfrågan rör primärt den del av storkökssortimentsförsäljningen som riktar sig till privata kunder, en målgrupp som står för 30 % av den totala försäljningen av storkökssortimentet. Resterande 70 % säljs mot offentlig sektor. Sammantaget förväntar vi oss en lägre försäljning från storkökssortimentet under kommande kvartal, även om viss motståndskraft kan finnas då det kan argumenteras för att försäljningen till offentlig sektor inte påverkas i lika hög grad. Vi tror även att Brands for Fans kommer att drabbas av lägre försäljning närmaste veckorna, primärt kopplat till minskad exportförsäljning.

Den stora frågan under 2020 för Umida blir om Bolagets kommunicerade EBITDA-mål om ett lönsamt Umida under 2020 går att uppnå. Vi är övertygande, trots påverkan av Covid-19, att Bolaget har rätt möjligheter att nå god lönsamhet under 2020, då vi ser en mer lönsam produktportfölj i kombination med den kraftigt reducerade kostnadsbasen jämfört med föregående år. Med morgondagens rapport hoppas vi få en ännu bättre bild av Umidas nuläge och hur väl de kan nå sitt tidigare kommunicerade EBITDA-mål.

Utöver ovanstående kommer Analyst Group i morgondagens rapport även att se närmare på hur bruttomarginalen utvecklats i förhållande till omsättningen och omsättningstillväxten under Q1-20, samt om en uppdaterad syn kan ges kring hur Umida kan komma att påverkas av Covid-19 under de kommande månaderna. Slutligen har Bolaget kommunicerat att den fastighetsförsäljning som genomfördes kommer bokföras under Q1-20 samt att Bolaget har för avsikt att lösa samtliga utestående lån i samband med detta. Vi har tidigare skrivit att en starkare balansräkning minskar den finansiella risken i Umida.

Umida uppdaterar kring effekterna av Covid-19

2020-03-30

Umida meddelade den 27 mars 2020 en uppdatering om hur bolagets verksamhet och prognoser påverkas av Covid-19.

Sammanfattningsvis meddelade Umida att Bolaget inte har påverkats i någon större utsträckning under mars månad men reserverar sig för att bolagets prognoser har justerats för andra kvartalet 2020. Påverkan av Covid-19 är primärt hänförligt till en nu nedreviderad försäljningsprognos för produkter i storkökssortimentet samt exportförsäljningen av Brands For Fans-portföljen.

Umidas försäljning av storkökssortimentet består till ca 70 % av offentlig sektor och 30 % av privata kunder. Inom den offentliga sektorn bedöms efterfrågan fortsatt stabil men efterfrågan från restauranger har minskat kraftigt, varför försäljningen som helhet bedöms minskas. Värt att notera är dock att detta segment har en låg marginal, och kommer därför inte att påverka sista raden i någon större utsträckning.

Inom Umida Brands bedöms läget fortfarande stabilt inom den nordiska marknaden, där Umida beskriver en ökad försäljning och efterfrågan från Systembolaget och ALKO. Konsumenter stannar nu hemma till följd av Covid-19, vilket har medfört att försäljningen har överträffat Umidas egna prognoser. Exempelvis så har Umidas nya romprodukt Jaguara, som lanserades under mars 2020, överträffat Bolagets initiala försäljningsprognos. Umida ser däremot en kraftigt minskad försäljning av Brands For Fans produkter på de europeiska exportmarknaderna. Den nu prognostiserade försäljningsminskningen inom restauranger, barer, butik, travel retail och bordershop är primärt hänförligt till de restriktioner och karantäner som många länder har infört på grund av Covid-19, därmed är restriktionerna något man som investerare bör ta i beaktning och bör följa.

Sammantaget ser Umida idag en ökad försäljning till Systembolaget och ALKO som kompenserar för den minskade omsättningen på exportmarknaderna. Umida ska återkomma med försäljningsutvecklingen som helhet för bolaget framgent, Analyst Group estimerar dock för en något lägre omsättning under andra kvartalet 2020. Gällande bolagets kostnader, har Umida idag lägre operationella kostnader genom det förändringsarbete som bolaget framgångsrikt genomförde under 2019 med bland annat såld fastighet och outsourcad produktion, och Umida ser utrymme att fortsatt kunna minska vissa kostnader för att kunna ställa om för rådande situation. Detta i kombination med att storkökssegmentet idag har lägst marginaler, och således begränsad effekt, har Bolaget idag inte reviderat sitt tidigare kommunicerade EBITDA-mål även om Umida ska återkomma med en uppdatering inom en snar framtid.

Situationen kring Covid-19 och dess påverkan på näringslivet i stort är fortfarande i ständig förändring och vi kommer löpande uppdatera hur utvecklingen kan tänkas att påverka Umida framgent.

Uppföljning på Umidas Q4-rapport

2020-02-20

Umida publicerade idag den 20 februari sin delårsrapport för fjärde kvartalet 2019 och levererade ett svagt avslut på 2019.

Under Q4-19 så uppgick nettoomsättning till 22,2 MSEK (28,3), vilket motsvarar en intäktsminskning om ca 21,5 % jämfört mot samma period föregående år. Rörelseresultatet (EBIT) var under perioden ca -8,6 MSEK, ner från ca -1,4 MSEK för jämförbar period föregående år. Vi är inte nöjda med dagens rapport men ser samtidigt flera positiva triggers under år 2020.

Mer kostnader för omställningsarbetet

I vår kommentar inför Umidas Q4-19 rapport skrev vi att vi ser en påtaglig risk att Q4-19 kan komma in något negativare än förväntat, primärt hänförligt till nedläggningen av Götene Vin & Spritfabrik. Vidare skrev vi att det kan finnas risk för att ett antal engångskostnader i samband med nedläggandet av fabriken med tillhörande bolag kan uppstå, där exempel såsom nedskrivning av lager eller slutlöner för uppsagd personal kan komma att påverka resultatet negativt. I Umidas rapport kan man utläsa att nedskrivningarna om ca 3 MSEK, vilket vi förutspådde men missbedömde att det skulle bli så omfattande. Umida nämner också att kostnader av engångskaraktär såsom slutlöner till all personal i Götenefabriken, lösen av kvarstående leasing samt investeringar i fastigheten också påverkat resultatet negativt. Sammantaget uppgick kostnader som kan kategoriseras som engångskaraktär till ca 7 MSEK under Q4-19.

Vi sänker våra prognoser för år 2020 och 2021

Vi sänker våra prognoser för helåret 2020, där vi sänker våra estimat för totala intäkter från 86,4 MSEK till 70,9 MSEK samt vår prognos för EBITDA-resultat från 5,0 MSEK till 1 MSEK. Det alkoholfria vinet Le Petit Béret, som Umida sedan tidigare har kommunicerat en försäljningspotential om ca 18-20 MSEK per år efter full lansering, har inte under Q4-19 blivit listade på Systembolaget. Orsaken förklaras av försening av att få in produkterna på Systembolaget och väntas istället börja säljas under våren 2020. Vi estimerar därför inte en lika stor försäljningspotential för Le Petit Berét för 2020. Slutligen blev omsättningen för Q4-19 en besvikelse på grund av den viktiga glöggförsäljningen som minskade jämför med 2018. En anledning stavas att en del glöggförsäljning skedde redan i tredje kvartalet, samt att en del av Umidas produkter blåbärsglögg och äppelglögg inte var listade på Systembolaget under 2019. Detta är ett exempel på hur viktigt det är att ha sina produkter listade på Systembolaget. Listade produkter på Systembolaget kan ge stora möjligheter till stark försäljning, samtidigt som omsättningen kraftigt kan minska om fallet inte är så längre, vilket vi har sett ett exempel på i Umidas rapport för Q4-19.

Tankar om 2019

För hela 2019 tycker vi att bolaget levererat på det som var sagt även om Umida levererade en omsättningsminskning om hela 21,5 % för Q4-19, nettoomsättningen för helåret 2019 minskade bara med 2 % jämfört med föregående år. Då ska man ta i beaktelse att Umida under 2019 genomgått ett kraftfullomställningsarbete. Analyserar man totala intäkter för Bolaget för helåret 2019 blev intäkterna 59,6 MSEK, vilket är en ökning om ca 8 % jämför med motsvarande period föregående år. Vi noterar också att det nu inte finns några andra större kostnader kopplade till omställningsarbetet, vilket borde ge bra jämförelsetal för 2020. Umida går nu in i ett 2020 med minskad kostnadskostym och vi hoppas att dagens svaga rapport bara är ett hack i tillväxtkurvan.

Vi kommer i närtid publicera en uppdaterad aktieanalys.

Kommentar inför Umidas Q4-rapport

2020-02-19

Imorgon den 20 februari publicerar Umida sin kvartalsrapport för det fjärde kvartalet för räkenskapsåret 2019.

För Q4-19 har vi i vår senaste analys estimerat att Umida kommer nå en nettoomsättning om ca 20 MSEK (21) exkl. punktskatter. Under Q4-19 genomfördes försäljningen av den fastighetsaffär som bolaget har haft för avsikt att sälja under räkenskapsåret 2019. Bolaget har kommunicerat att fastighetsaffären kommer bokföras under första kvartalet 2020, istället för det förväntade Q4-19.

2019 har karaktäriserats av stark omsättningstillväxt samtidigt som Bolaget har genomgått en verksamhetsförändring, där minskade kostnader och avvecklande av olönsamma produkter har bidragit till en minskad kostnadskostym. Det ger en god och stark plattform för Umida under 2020, och vi kommer därför att lägga vikt i rapporten på kommentarer från VD kring hur efterfrågan på Umidas underliggande marknad och produkter utvecklas och förväntas utvecklas inom den närmsta tiden. Fokus kommer även ligga på offertvinsterna, dels de som redan har vunnits under hösten 2019, men även vilka som förväntas ge ökade försäljningssiffror framgent.

Färsk statistik från Systembolaget visar att försäljning av Brännvin och ”Övrig sprit” ökade med 1,4 % respektive 5,5 % under Q4-19, vilket borde ge Umida goda förutsättningar för en stark omsättning.

Vi ser däremot risk för att resultatet för Q4-19 kan komma in något negativare än förväntat, primärt hänförligt till nedläggningen av Götene Vin & Spritfabrik. Det kan finnas en risk att ett antal engångskostnader i samband med nedläggandet av fabriken med tillhörande bolag kan uppstå, vilket också är någonting som Bolaget har flaggat för. Ett exempel på detta kan vara nedskrivning av lager, slutlöner för uppsagd personal, försäljningskostnader i samband med fastigheten såsom extra åtaganden eller investeraringar.

Utöver ovanstående kommer Analyst Group nära bevaka hur bruttomarginalen ställer sig i förhållande till omsättningen och omsättningsstillväxten, samt Umidas nya uppdaterade finansiella mål som förväntas kommuniceras i samband med rapporten.

Såld fastighet med reavinst om 7 MSEK slutför Umidas omstruktureringsarbete under år 2019

2020-01-02

Umida Group AB (”Umida”) meddelade den 27 december 2019 att Bolaget har tecknat ett avtal om försäljning av fastigheten i Götene, vilket förväntas ge en reavinst om ca 7 MSEK.

Affären

Umida kommunicerade den 27 december 2019 att Bolaget tecknat avtal om försäljning av Götene Västerby 1:263 AB, vilket är det fastighetsägande aktiebolaget till fastigheten i Götene. Bolaget har sedan tidigare bland annat haft sin produktionsanläggning, lager och kontor i industrifastigheten. Umida har inte kommunicerat vem köparen är, men tillträde till aktierna i Götene Västerby 1:263 AB sker den 2 mars 2020. Umida kommer under en begränsad tid framöver att kvarstå som hyresgäst i fastigheten, då Bolaget idag använder fastigheten i sin dagliga verksamhet som lager och logistikhantering.

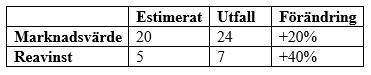

Resultateffekt i linje med Analyst Groups estimat

Umida skriver att affären baseras på ett fullt marknadsvärde med ett underliggande fastighetsvärde om 24 MSEK, vilket medför en reavinst om ca 7 MSEK. Bolaget skriver att affären möjliggör för Bolaget att lösa samtliga sina lån. Reavinsten ligger i linje med Analyst Groups estimat, där vi förväntade oss en reavinst om ca 5 MSEK mot faktiska ca 7 MSEK. Vi har tidigare kommenterat att vi tror att likviden från fastighetsförsäljningen kommer att användas för att lösa lån, och därmed minska Bolagets skuldsättning. Vi ser därför positivt på att Umida komunicerade att Bolaget har för avsikt att lösa samtliga av sina lån.

Sista steget i omställningsarbetet nu genomförd

Umida har under året 2019 arbetat intensivt med ett omställningsarbete, där flera pågående projekt har genomförts för att minska Bolagets kostnadsmassa. Ett av Bolagets beslut har varit att avveckla sin produktionsanläggning i Götene, vilket ledningen estimerar ge kostnadsbesparingar om ca 11 MSEK årligen. En stor del av investeringsidén med Umida har varit att se en försäljning av fastigheten i Götene, dels för att minska Umidas skuldsättning som helhet, dels för att skapa ett mer försäljningsfokuserat Umida.

Den kommunicerade fastighetsförsäljningen är sista delen i Umidas omstruktureringsarbete, vilket har tagit mycket energi och fokus under år 2019. En annan del i Bolagets omställningsarbete har varit att fokusera på kvalitativ omsättningstillväxt, där Umida under den senaste tiden vunnit flertalet orders på den svenska monopolmarknaden. Med en krympt balansräkning, minskad skuldsättning och en nu genomförd fastighetsförsäljning, förväntar vi oss ett Umida som under år 2020 ytterligare intensifierar sitt försäljningsarbete och levererar på sina ambitiösa finansiella mål om hög omsättningstillväxt.

Kommentar på Umidas senaste order

2019-12-02

Umida meddelade idag den 2 december att Bolaget vunnit en upphandling av cider på Systembolaget värd upp till 8,1 MSEK.

Umida kommer att ta fram en ekologisk cider med blåbärs- och svartvinbärssmak som ska lanseras i 250 ml perburk den 1 juni 2020Enligt pressmeddelandet estimerar den vunna ordern bidra med ett tillskott om 8,1 MSEK i nettoomsättning på den svenska marknaden under 12 månader efter lanseringen, vilket blir mellan 1 juni 2020 och 1 juni 2021. Den nya cidern kommer lanseras i 374 Systembolaget butiker.

“Det känns roligt att vi fortsätter att leverera offertvinster i attraktiva produktsegment och den här vinsten tror jag kan bli början på ett riktigt spännande tillskott för oss då svensk cider även är attraktiv på andra marknader. Det ska bli spännande att utforska hur väl vi kan få ut denna cider i övriga Europa. Storleken på ordern från Systembolaget och den garanterade distributionsperioden ger oss en god möjlighet att arbeta in en produkt och ett varumärke på samma sätt som vi lyckats göra vid tidigare offertvinster. Jag är stolt över det innovationsarbete som vi systematiskt bedriver och den bevisligen höga kvalitet som vi kan leverera till slutkonsumenterna.” säger Filip Lundquist, försäljningschef på Umida

”Umida har visat på hög aktivitet och vunnit flertalet orders på den svenska monopolmarknaden den senaste tiden. Bolaget har sedan tidigare kommunicerat att de vill växa på monopolmarknaderna, och denna vunna order är ett fortsatt steg framåt.”, säger ansvarig analytiker på Analyst Group.

Uppföljning på Umidas Q3-19

2019-11-21

Umida Group publicerade idag torsdag den 21 november 2019 sin delårsrapport för tredje kvartalet 2019.

Umida rapporterade idag ett antal positiva nyheter i bolagets Q3-rapport. Bruttomarginalen uppgår nu till 40 % som en följd av en något förändrad produktmix, och ökade således med 3 % jämfört med samma period föregående år. Bolagets arbete med att renodla verksamheten i kombination med ett fokuserat arbeta på en utvald produktgrupp är ett viktig led i att stärka bruttomarginalen, vilket bolaget således lyckats med under kvartalet.

Nettoomsättningen uppgick till ca 18 MSEK under kvartalet, vilket är en ökning om ca 31 % jämfört med samma period föregående år. Umida rapporterar också ett positivt resultat om ca 0,8 MSEK, vilket är en kraftig resultatförbättring jämfört med samma period föregående år (-4,2 MSEK). Resultatet beror till stor del på den försäljning av inventarierna som genomförts, vilket gav en nettoeffekt om ca 3,2 MSEK. Justerat för denna engångseffekt, så ser vi att det går att utläsa att vissa kostnadsbesparingar i kombination med en stark försäljningstillväxt faktiskt börja generera resultat.

De tre punkter vi fokuserat på inför Umidas Q3-19

- Brands For Fans fortsatt starkt

Under föregående kvartal skrev noterade vi att försäljningen från Brands For Fans-portföljen växte med imponerande 49 %, motsvarande en ökning med ca 2 MSEK. Under Q3-19 kan vi konstatera att denna resa fortsätter och Brands For Fans uppvisar en imponerande försäljningsökning om 112 %, motsvarande en ökning med ca 2,4 MSEK. En besvikelse är dock produkterna In Flames och Sweden Rock som tappade 0,5 MSEK respektive ca 0,3 MSEK under kvartalet gentemot samma period föregående år. Idag uppgår Brands For Fans-portföljningen under innevarande år för 48 % av Bolagets totala omsättning, vilket är en ökning från 25 % föregående helår. VD Mats Jämterud sammanfattar Brands For Fans med att viktiga avtal med strategiska partners har slutits under åren och Bolaget bedömer att UK, Tyskland och Kanada representerar störst potential på kort sikt. Det mest intressanta som går att utlösa i rapporten är dock att Brands For Fans planerar en lansering av ett antal Brands For Fans-produkter i Kalifornien under mars-april 2020. En lansering av Brands For Fans i USA anser vi kommer att tas emot väldigt positivt av marknaden och öppnar upp för helt nya affärsmöjligheter.

”Brands For Fans är ett prioriterat område för Umida och vi ser positivt på att Brands For Fans portföljen fortsätter att växa. Vi kanske har varit något för konservativa i våra tidigare estimat för Brands For Fans och kan därför komma att revidera upp våra omsättningsestimat för detta affärsområde.”, säger ansvarig analytiker.

- Fastighetsaffären

Gällande fastighetsaffären har Umida kontinuerligt uppdaterat om läget och bolaget har varit informativa gällande vilka olika alternativ som utvärderas. Trots detta, så förväntade vi oss en lite mer uppdaterad lägesrapport om vad för alternativ man väljer att gå vidare med. Bolaget skriver att de under Q3-19 har tecknat ett nytt 3-årigt hyresavtal med en extern hyresgäst om ca 1 100 m2 i den egenägda fastigheten. Dessutom verkar en potentiell affär kopplat till ett internationellt företags etablering i området ha avropats efter att denna part valt att projektera en ny fastighet i stället för att anpassa i befintlig fastighet. Det skulle vara intressant att få veta varför och om det beror på, t.ex. om parten inte har fått något banklån då vi skulle tolka det som att det blir svårare för Umida att sälja fastigheten. Bolaget fortsätter med att skriva att arbetet fortsätter med att säkerställa en avyttring av fastigheten Götene Västerby efter kvartalsperioden och Analyst Group kommer noga följa utvecklingen med fastighetsavyttringen.

- Ett starkt Q3-19 ger oss goda förhoppningar inför nästa kvartal

I rapporten går det också att utläsa att glöggförsäljningen har kommit igång tidigare jämfört med föregående år. Umida rapporterar en omsättningsökning om ca 3,4 MSEK, att jämföra med 0,9 MSEK föregående år, vilket ingjuter förtroende att bolagets viktiga glöggförsäljning kommer stå sig starkt i år där vi hoppas på ytterligare ett kvartal med en överraskande omsättningstillväxt.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Kommentar inför Umidas Q3-19

2019-11-20

Umida Group publicerar på torsdagen den 21 november 2019 sin delårsrapport för tredje kvartalet 2019.

I Umidas Q3-19 rapport kommer vi att fokusera på tre punkter:

- Brands For Fans

Brands For Fans är en viktig del i att nå de omsättningsmål och den närvaro på exportmarknaderna som Umida tidigare har kommunicerat. I slutet av oktober 2019 meddelade Umida att bolaget lanserar den första spritprodukten inom ramen för sitt samarbete med Judas Priest. Även om det inte kommer bidra till någon omsättning för tredje kvartalet, så är det intressant att se den inledande responsen på Judas Priest samarbetet. Detta kan bli startskottet för en liknande resa som Brands for Fans har gjort inom ramen för sitt samarbete med Motörhead.

Under föregående kvartal visade Umida en imponerande försäljningsökning inom Brands For Fans-portföljen, vilken växte med 49 %, motsvarande en ökning med ca 2 MSEK. Det ska därför bli intressant att se hur mycket Brands For Fans som helhet har växt i morgondagens rapport eftersom det är ett prioriterat område för Bolaget.

- Segmentet Vin

Vidare skall det bli intressant att se om Bolaget kommer ge lämna uppdatering kring satsningen inom affärsområdet vin, där Umida under Q2-19 genomförde en riktad emission till entreprenören Sami Asani i syfte att bygga vidare segmentet. I Umidas VD-brev för oktober 2019 beskrev VD Mats Jämterud att Bolaget arbetar intensivt med att vinna någon importlicens samt vinupphandlingar ”under den kommande 12-månaders-perioden”. Analyst Group anser att segmentet vin är en viktig del i Bolagets strategi att nå en god omsättningstillväxt framgent, varför det ska bli intressant att se hur arbetet fortskrider.

- Fastighetsaffären

Vi har tidigare estimerat att fastighetsaffären skulle vara klar under Q3-19, men Umida har meddelat att Bolaget skjuter upp dessa planer för att utvärdera andra möjligheter ”som skulle kunna öka värdet på fastigheten ytterligare”. VD Mats Jämterud har sagt att de förväntar sig ett avslut inom detta parallella spår innan årsskiftet. Fastighetsaffären är en viktig del i investeringsidén Umida, då det kommer bidra till att minska Bolagets skuldsättning. Vi kommer därför försöka utläsa hur status verkligen ser ut gällande fastighetsaffären i morgondagens rapport. Om vi får bilden av att detta kommer skjutas upp ytterligare några kvartal, så skulle vi dra slutsatsen att vi har varit för optimistiska med processen kring fastighetsförsäljningen. Det skulle i sin tur bidra till ökad osäkerhet kring om det verkligen går att realisera det värde som Bolaget säger att fastigheten besitter.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Kommentar på Umidas dotterbolag Brands For Fans lansering med Judas Priest

2019-10-23

Umida publicerade idag den 23 oktober 2019 information om att bolaget lanserar den första spritprodukten inom ramen för sitt samarbete med rockbandet Judas Priest.

Finns tillgänglig i begränsad upplaga från och med idag

Spritprodukten kallas Judas Priest Spiced Rum och är en rom i premiumklassen. Den finns tillgänglig för försäljning i en första begränsad upplaga i Systembolagets beställningssortiment från den 23 oktober. Under Q4-19 estimeras den nya romen att bidra med en nettoomsättning om 0,8 MSEK enligt Bolaget.

”Umida Partners förväntas enligt våra estimat omsätta ca 50 MSEK under 2020 varav hälften är hänförligt till Brands For Fans framgångsrika Motörhead produktkollektion. Brands For Fans väljer nu att bredda sitt sortiment med Judas Priest, vilket vi ser positivt på då vi drar slutsatsen att detta kan bli startskottet för en liknande resa som Brands Of Fans har gjort inom ramen för sitt samarbete med Motörhead. Lanseringen medför att vi kan komma att revidera upp våra omsättningsestimat för Brands For Fans framgent. Segmentet mörk rom är också ett intressant första val då det är en intressant och växande nisch samt att bruttomarginalerna inom premiumsegmentet för rom är något högre än för t.ex. whiskey, Vi hade förväntat oss att Brands For Fans portföljen skulle breddas med nya band och produkter, vilket påvisar att Umida exekverar enligt plan.”, säger ansvarig analytiker på Analyst Group.

Om Produkten

Brands For Fans beskriver produkten Judas Priest Spiced Rum som en mild och lättdrucken smaksatt mörk rom i premiumklassen. Romen har toner av arrak, vanilj, bränt socker och russin och produkten saluförs i en flaska med en volym om 50 cl och med en alkoholhalt på 37,5 %. I Sverige finns produkten att beställa på Systembolaget från och med den 23 oktober och har ett försäljningspris på 349 kr. Umida kommunicerar att första upplagan av den nya romen har en volym om 5 000 flaskor, där ”majoriteten av den inledande volymen redan är såld till Umidas exportmarknader”.

Om Judas Priest

Judas Priest är ett brittisk hårdrocksband som bildades i Birmingham år 1969. Bandet har sålt mer än 50 miljoner album globalt och rankas som ett av världens starkaste och mest betydande hårdrocksbanden. MTV har sedan tidigare rankat Judas Priest till det näst bästa metalband genom tiderna efter Black Sabbath. Judas Priests var senast i Sverige under 2018, då bandet deltog på den kända hårdrocksfestivalen Sweden Rock. Senaste konserten som Judas Priest genomförde var i slutet av juni 2019 i Las Vegas. Bandet har över 4 miljoner följare på Facebook och över 600 000 följare på Instagram, vilket Brands For Fans hoppas kunna ta del av inom ramen för deras marknadsföringsstrategi av nuvarande och kommande produktlanseringar.

Läs vår senaste aktieanalys på Umida här

Mar

Umida Q4-19

Dec

Intervju med Umidas VD Mats Jämterud

Share price

1.35

Valuation Range

2021-03-12

Bear

3,1 SEKBase

9,6 SEKBull

15,5 SEKDevelopment

Principal shareholder

2020-12-31

2020-02-21

Kommentar på Umidas Q4-rapport

2021-02-19

Umida publicerade idag den 19 februari sin delårsrapport för fjärde kvartalet 2020. Följande är våra tankar om rapporten.

Under fjärde kvartalet uppgick nettoomsättningen till 26,6 MSEK (17,2), vilket är en ökning om ca 54,8 % jämfört med samma period föregående år. Kvartalet drivs av ökad försäljning inom affärsområdet Brands For Fans som uppvisar en försäljningsökning om hela 150 % (!) i kvartalet, där Motörheadportföljen uppvisade en imponerande tillväxt om ca 31,7 %. Den starka tillväxten inom affärsområdet drivs också av lanseringen av KISS som bidrog med ca 7,9 MSEK under fjärde kvartalet. Vi har upprepade gånger tidigare skrivit om den framgångsrika lanseringen med KISS och att vi ser mycket positivt på samarbetet, vilket dagens rapport påvisar. Likt gårdagens kommentar, meddelade Umida att bolaget ska lansera en webbshop under mars 2021 som i ett första skede ska omfatta ”ett tiotal” länder i Europa, där bolaget Q4-20 investerade ca 0,2 MSEK, primärt drivet av egen tid. Umida förväntas således att öka investeringarna i affärssegmentet under Q1-21 inför lanseringen i mars 2021.

Bruttomarginalen uppgick under tredje kvartalet till ca 32 % (16), vilket är en betydande förbättring och drivs primärt av förändrad produktmix och KISS-samarbetet. Under kvartalet uppgick rörelseresultatet (EBIT) till 1,2 (-8,7) MSEK, vilket är en resultatförbättring om ca 9,9 MSEK. Vi ser mycket positivt på de fortsatta resultatförbättringarna samt att Umida nu för andra gången levererar ett positivt kassaflöde.

Nya uppdaterade finansiella mål

Att trenden med marginalförbättringar, omsättningsökning och goda framtidsutsikter fortsätter, bevisas med dagens rapport. Dagens rapport påvisar också att detta är vändpunkten för Umida och att dagens verksamhet har en bevisad förmåga att leverera lönsamhet. För 2021 har Umida kommunicerat ett finansiellt mål om ca 80 MSEK i nettoomsättning exklusive punktskatter. Tillväxten ska ske både via organisk tillväxt och via förvärv. Beträffande lönsamheten har Umida ett EBITDA-mål om 10 %. Vi bedömer de finansiella målen för 2021 som rimliga, där fortsatt stark tillväxt inom Brands For Fans är den primära drivaren, samtidigt ser vi utrymme att leverera tillväxt från den kommande webbshoppen.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.