Emission: ChromoGenics

- Share price

- N/A

- Industry

- Industrivaror & Tjänster

- List

- Nasdaq First North

- Issue volume

- 77,7 MSEK

- Subscription price

- 0,60 SEK

- Subscription period

- 28 jan - 15 feb 2019

- First trading day

- N/A

- Guarantee and subscription commitment

- 78 %

SHARE 0,60 SEK

INVESTMENT N/A

VALUATION 80 MSEK

Time left to subscribe

ChromoGenics AB (publ) (“ChromoGenics” eller “Bolaget”) utvecklar, producerar och marknadsför glasteknologierna ConverLight® och I-Window®. ChromoGenics glas gör att lokaler får in dagsljus samtidigt som de bidrar väsentligt till energieffektivisering genom att blockera värmeinslag. Det rör sig alltså om fönster- och fasadglas som ändrar färg beroende på hur starkt solljuset är. Det betyder också att arkitekter och konstruktörer slipper lägga till traditionella solskydd i form av markiser eller jalusier som sällan är vackra att se på.

Genom användning av teknologier som ConverLight och I-Window kan förbrukning av energi för kylning av fastigheter minskas väsentligt, i vissa fall med upp till 50 %. Sammanlagt har ca 2 500 kvadratmeter ConverLight levererats och installerats för kommersiell basis. Gällande I-Window har sammanlagt ca 5 000 kvadratmeter levererats och installerats, varav ca 800 kvadratmeter sedan företaget förvärvades senhösten 2018. Idag har ChromoGenics en upparbetad offertvolym överstigande 100 MSEK och en orderingång de två senaste kvartalen på 23 MSEK avseende ConverLight och I-Window.

Nuvarande företrädesemission görs i syfte att stödja ChromoGenics strategiska planer och ska stärka Bolagets balansräkning samt säkerställa fortsatt marknadsexpansion.

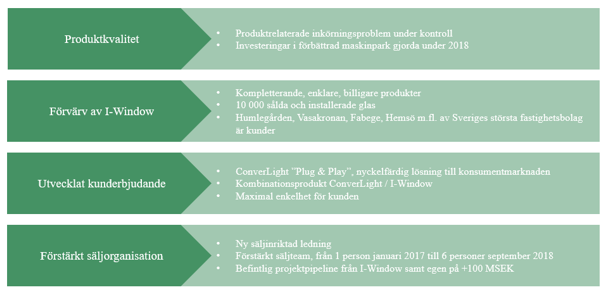

- Investeringar i produktutveckling är tagna.

- Produkten är stabil och redo för marknaden.

- Låg värdering skapar stor potential.

Nyemissionen syftar till att tillföra de finansiella medel som behövs för att utöka fokus på försäljning och fortsatt teknisk utveckling. Den initiala kommersiella fasen har pågått sedan 2016 och leveranser och installation i olika fastighetsprojekt i Sverige och Norge har pågått kontinuerligt sedan dess och där viktiga kundreferenser erhållits och viktiga erfarenheter gjorts, vilket kommer gynna verksamhetens utveckling framöver.

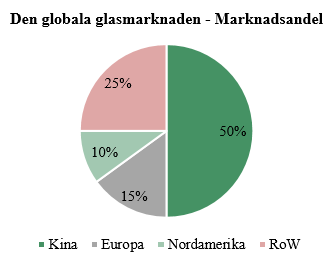

Den globala glasmarknaden uppskattas till cirka 38 miljarder installerade fönster under 2018 där cirka 27 miljarder installerades i kommersiella byggnader och cirka 11 miljarder i bostadsfastigheter. Till 2027 väntas marknaden omfatta cirka 48 miljarder fönster varav cirka 32 miljarder i kommersiella fastigheter. Kina representerar cirka 50 procent av den globala efterfrågan. Europa representerar ca. 15 procent och Nordamerika cirka 10 procent.

Den globala glasmarknaden väntas öka till sammanlagt cirka 10 miljarder kvadratmeter år 2018 och omsätta över 100 miljarder USD enligt en studie genomförd av The Freedonia Group, Inc. Marknaden för isolerglas är i många fall relativt splittrad med många lokala aktörer och tillverkare som levererar till närliggande kunder. Marknaden för elektrokroma glas är relativt ny och uppfattningen är att konkurrensen på den nordiska marknaden för elektrokroma glas i dagsläget är begränsad.

Emissionen genomförs i syfte att stödja ChromoGenics strategiska planer och ska stärka Bolagets balansräkning samt säkerställa fortsatt marknadsexpansion. Ett större antal pågående projekt binder även rörelsekapital. Nettolikviden från företrädesemissionen är därför främst avsedd att finansiera försäljnings- och marknadskostnader samt rörelsekapital.

Teckningsperiod: 28 januari 2019 – 15 februari 2019

ChromoGenics värdering pre-money: ca 25,9 MSEK

Teckningskurs: 0,60 SEK per aktie

Villkor för emissionen: Den som på avstämningsdagen den 24 januari 2019 är registrerad som aktieägare i ChromoGenics har rätt att med företräde teckna aktier i Erbjudandet i enlighet med antal teckningsrätter som erhållits. Härutöver erbjuds aktieägare och andra investerare att utan företrädesrätt anmäla intresse om teckning. För varje (1) aktie i ChromoGenics som innehas på avstämningsdagen erhålls tre (3) Teckningsrätter. En (1) Teckningsrätt berättigar till teckning av en (1) ny aktie.

Antal aktier innan emission: 43 188 995 aktier

Antal aktier efter emission: 172 755 980 aktier

Emissionsvolym: Erbjudandet omfattar högst 129 566 985 aktier. Vid fulltecknad emission tillförs Bolaget 77,7 MSEK före emissionskostnader.

Tecknings-och garantiåtaganden: Bolaget har erhållit tecknings- och garantiåtaganden om totalt 60,6 MSEK, motsvarande ca 78 % av emissionslikviden vid fullteckning.

Vi vet att den innovativa teknologi som våra produkter bygger på fungerar väl, fyller ett omfattande behov och är kostnadseffektiv. Besluten att investera i våra produkter är dock endast en del av en byggnadsprocess som planeras åratal i förväg. Många gånger har det tagit lång tid att övertyga beslutsfattare att våga ta steget och satsa på en ny produkt. Vi har trots det fortsatt att arbeta målmedvetet och vår ihärdighet har belönats: idag har vi såväl ett växande antal installerade projekt som nära samarbeten med viktiga kunder.

I ett av våra senaste projekt utgjordes byggnaden av stora glaspartier i nyskapande arkitektur. Den stora frågan var dock hur kravet på en god inomhusmiljö skulle tillgodoses? I detta sammanhang var valet av ConverLight® det uppenbara. Jämfört med traditionella lösningar som markiser och gardiner, har våra produkter en lägre totalkostnad då de i stor utsträckning är underhållsfria. Vem vill satsa på god arkitektur om lösningarna som finns påverkar estetiken av byggnaden liksom utsikten som arkitekten vill framhäva? Fler och fler har börjat inse detta, vilket vi märker när vi pratar med nya och befintliga kunder.

Vi har under de senaste åren även lärt oss förstå att ett bredare produkterbjudande skulle förenkla införsäljning och förbättra lönsamheten i verksamheten om vi fick tillgång till ett större antal möjliga byggprojekt. I detta syfte förvärvade vi nyligen I-Window® för att bredda produktutbudet med högeffektiva isolerglas, förstärka säljorganisationen och få tillgång till en offertkatalog om omkring 70 MSEK. De bägge produktområdena kompletterar varandra mycket väl och vi ser goda utvecklingsmöjligheter kring gemensamma produkter i framtiden. Resultatet hittills syns i att vi redan fått upp farten i erhållna order liksom även i offertförfrågningar.

Verksamheten bygger på många års utveckling av teknologi, produkter och produktionsprocesser. Sedan knappt två år har vi befunnit oss i en fas med kommersiell försäljning och produktion. Vi ska inte sticka under stol med att omvandlingen från forsknings- och utvecklingsbolag till industriell produktion inte varit smärtfri. Bolagets finanser under 2018 har varit tyngt av omleveranser, vilka ser ut att kunna fortsätta en bit in på 2019. Vi har identifierat problemen, som inte hade med själva teknologin att göra, utan var produktionstekniskt relaterade. Vi har nu åtgärdat dessa brister och våra tester visar på full tillförlitlighet. Framgent avser vi att kunna hålla bättre kontroll på kvaliteten liksom dessutom ha möjligheten att tillverka i betydligt högre volymer. I tillägg har vi genomfört en åtgärdsplan som innebär en uppskattad årlig besparing om 7 MSEK vilken började ge effekt under fjärde kvartalet 2018 med ett förväntat fullt utfall under våren 2019. Därmed vill vi också visa marknaden att vi har tagit vårt ansvar och att vi genomgående håller en nära dialog med våra kunder som visat stor förståelse.

Femårsvisionen om att uppnå årliga leveranser av ConverLight® på minst 100 000 kvm kvarstår och vi kommer att arbeta metodiskt mot detta mål. Vi är övertygade att detta är vägen mot lönsamhet och mot att vinna en betydande del av marknaden för dynamiska fönster och högeffektiva isolerglas.

Erbjudandet i detta Prospekt ska således stödja våra strategiska planer och stärka vår balansräkning för att säkerställa vår fortsatta marknadsexpansion.

Min tro är att det inom några år är självklart att överväga inbyggt solskydd vid investeringar i fönster och glaspartier. ChromoGenics glas kan då nå sin fulla potential i marknaden.

Jerker Lundgren

VD för Chromogenics