Press releases

Låg värdering och hög direktavkastning

Time People Group är en svensk specialistkonsult verksam inom IT- och förändringsledning. Bolaget erbjuder tjänster som täcker hela värdekedjan från strategi, förändringsarbete och projektledning till utveckling av system och metoder, teståtaganden, och förvaltning. Bolaget har en lång historia av lönsamhet, en bred och stark kundbas, och visade en kraftig omsättningstillväxt på 35 % under TPG:s räkenskapsår 2019. Trots viss marginalpress senaste åren, som ett resultat av Bolagets kraftiga expansion samt något svagare marknad, så ser Bolagets möjligheter för fortsatt tillväxt och stigande marginaler över tid goda ut. Med detta som bakgrund sätts en EV/S målmultipel om 0,90x för 2021E, baserat på estimerad tillväxt och relativvärdering, vilket motiverar ett pris per aktie om ca 30,9 kr i ett Base scenario.

- Bevisad historisk lönsamhet och stark finansiell ställning möjliggör ytterligare förvärv

TPG har varit lönsamma under de senaste 14 åren, med omsättningstillväxt Y-on-Y för varje kvartal sen Bolaget noterades, och har under den perioden även bibehållit en stark finansiell ställning utan någon skuldsättning, och har en nettokassa om 26,9 MSEK. Bolaget bedöms därför vara väl rustat inför de osäkerheter som Coronaviruset skapar. IT-marknaden är kraftigt fragmenterad, med många mindre aktörer, vilket gör att det finns många potentiella förvärvsobjekt. Bolaget har förvärvat två bolag de senaste två åren, och Analyst Group ser goda möjligheter att TPG fortsätter förvärva ett bolag per år framgent, givet Bolagets starka finanser och stabila lönsamhet.

- Fortsatt omsättningstillväxt väntas framgent

TPG hade ett stark 2020, och visade trots Coronakrisen en omsättningstillväxt om 28,4 %. Framöver estimeras omsättningstillväxten fortsätta, då efterfrågan på tjänster inom TPG:s specialistområden förväntas förbli relativt stabil. Tillväxten väntas dock bli lägre än under räkenskapsåret 2020, då Coronakrisen väntas dämpa efterfrågan på konsulttjänster. Med bakgrund av ovanstående prognostiseras en omsättningstillväxt om 6,0 % för år 2021, och för 2022 estimeras en accelererande omsättningstillväxt om 15,3 %. Givet att de totala rörelse-kostnaderna estimeras öka i en liknande eller något lägre takt än omsättningen, så förväntas TPG:s EBITDA-marginal öka framgent. Marginalen estimeras öka från 2020 års 8,2 % % till 8,5 % år 2021, och därefter öka till 8,9 % år 2022.

- Hög direktavkastning

TPG har föreslagit att betala en utdelning om 1,20 kr per aktie, samma som föregående räkenskapsår, vilket på rådande aktiekurs innebär en hög direktavkastning, om mellan 5-6 %. Flera av de andra konsultbolagen har ställt in sina utdelningar för året, däribland Softronic, och faktumet att TPG kan betala utdelning bedömer Analyst Group vara ett resultat av Bolagets starka finansiella ställning, och ses därför som ett styrketecken.

8

Value drives

7

Historical profitability

8

Management & Board of Directors

2

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

TPG:s aktie har fått oförtjänt mycket stryk

Time People Group är en svensk specialistkonsult verksam inom IT- och förändringsledning. Bolaget erbjuder tjänster som täcker hela värdekedjan från strategi, förändringsarbete och projektledning till utveckling av system och metoder, teståtaganden, och förvaltning. Bolaget har en lång historia av lönsamhet, en bred och stark kundbas, och visade en kraftig omsättningstillväxt på 35 % under TPG:s räkenskapsår 2019. Trots viss marginalpress senaste åren, som ett resultat av Bolagets kraftiga expansion samt något svagare marknad, så ser Bolagets möjligheter för fortsatt tillväxt och stigande marginaler över tid goda ut. Med detta som bakgrund sätts en EV/S målmultipel om 1,0x för 2020E, baserat på estimerad tillväxt och relativvärdering, vilket motiverar ett pris per aktie om ca 31 kr i ett Base scenario.

- Bevisad historisk lönsamhet och stark finansiell ställning möjliggör ytterligare förvärv

TPG har varit lönsamma under de senaste 14 åren, och har under den perioden bibehållit en stark finansiell ställning utan någon skuldsättning, och har en nettokassa om 26,2 MSEK. Bolaget bedöms därför vara väl rustat inför de osäkerheter som Coronaviruset skapar. IT-marknaden är kraftigt fragmenterad, med många mindre aktörer, vilket gör att det finns många potentiella förvärvsobjekt. Bolaget har förvärvat två bolag de senaste två åren, och Analyst Group ser goda möjligheter att TPG fortsätter förvärva ett bolag per år framgent, givet Bolagets starka finanser och stabila lönsamhet.

- Fortsatt omsättningstillväxt

Bolaget hade en stark omsättningstillväxt under 2019, men marginalerna sattes under press, och gick ner för tredje året i rad. Framöver estimeras omsättningstillväxten vara fortsatt hög, med bakgrund av stark efterfrågan på IT-konsulttjänster i Sverige. För år 2020 prognostiseras en omsättningstillväxt om 23,6 %, och för år 2021 en tillväxt om 20,8 %. Givet att kostnaderna estimeras öka i en liknande eller högre takt än omsättningen, på grund av tuffare marknadsförhållanden, så förväntas TPG:s EBITDA-marginal sjunka något. Marginalen estimeras minska från 2019 års 9,1 % till 6,7 % år 2020, och därefter öka till 7,0 % år 2021.

- Låg värdering jämfört mot peers ger utrymme för en multipelexpansion

TPG jämförs med en peergrupp bestående av CAG Group, HiQ International och Softronic. I denna grupp har TPG lägst värdering baserat på EV/S-multipeln, samtidigt som Bolaget har högst omsättningstillväxt på rullande 12 månader. Detta, tillsammans med att TPG estimeras öka sina marginaler framgent, anser Analyst Group rättfärdiga en uppvärdering från nuvarande EV/S-multipel på 0,74 till en EV/S-multipel om 1,0x för räkenskapsåret 2020.

8

Value drives

6

Historical profitability

8

Management & Board of Directors

2

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Undervärderad specialistkonsult med goda tillväxtutsikter

Time People Group är en svensk specialistkonsult verksam inom IT- och förändringsledning. Bolaget erbjuder tjänster som täcker hela värdekedjan från strategi, förändringsarbete och projektledning till utveckling av system och metoder, teståtaganden, och förvaltning. Bolaget har en lång historia av lönsamhet, en bred och stark kundbas, och visade en kraftig omsättningstillväxt på 35 % under TPG:s räkenskapsår 2019. Trots viss marginalpress senaste åren, som ett resultat av Bolagets kraftiga expansion samt något svagare marknad, så ser Bolagets möjligheter för fortsatt tillväxt och stigande marginaler goda ut. Med detta som bakgrund sätts en EV/S målmultipel om 1,10x för 2020E, baserat på estimerad tillväxt och relativvärdering, vilket motiverar ett pris per aktie om ca 35 kr i ett Base scenario.

- Bevisad historisk lönsamhet och stark finansiell ställning möjliggör ytterligare förvärv

TPG har varit lönsamma under de senaste 14 åren, och har under den perioden bibehållit en stark finansiell ställning utan någon skuldsättning, och har en nettokassa om 32,5 MSEK. IT-marknaden är kraftigt fragmenterad, med många mindre aktörer, vilket gör att det finns många potentiella förvärvsobjekt. Bolaget har förvärvat två bolag de senaste två åren, och Analyst Group ser goda möjligheter att TPG fortsätter förvärva ett bolag per år framgent, givet Bolagets starka finanser och stabila lönsamhet.

- Fortsatt omsättningstillväxt under god kostnadskontroll leder till stigande marginaler

Bolaget hade en stark omsättningstillväxt under 2019, men marginalerna sattes under press, och gick ner för tredje året i rad. Framöver estimeras omsättningstillväxten vara fortsatt hög, med bakgrund av stark efterfrågan på IT-konsulttjänster i Sverige. För år 2020 prognostiseras en omsättningstillväxt om 23,6 %, och för år 2021 en tillväxt om 20,8 %. Givet att kostnaderna estimeras öka i en lägre takt än omsättningen, då TPG förväntas realisera synergier och dra fördel av sin decentraliserade bolagsstruktur, så stiger Bolagets EBITDA-marginal. Marginalen estimeras stiga från 2019 års 9,1 % till 11,1 % år 2020, och därefter till 12,2 % år 2021, vilket ger en EBITDA-tillväxt om 51,1 % respektive 33,2 % för åren 2020 och 2021.

- Låg värdering jämfört mot peers ger utrymme för en multipelexpansion

TPG jämförs med en peergrupp bestående av CAG Group, HiQ International och Softronic. I denna grupp har TPG lägst värdering baserat på EV/S-multipeln, samtidigt som Bolaget har högst omsättningstillväxt på rullande 12 månader. Detta, tillsammans med att TPG estimeras öka sina marginaler framgent, anser Analyst Group rättfärdiga en uppvärdering från nuvarande EV/S-multipel på 0,74 till en EV/S-multipel om 1,10x för räkenskapsåret 2020.

7

Value drives

7

Historical profitability

8

Management & Board of Directors

3

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Undervärderad specialistkonsult med goda tillväxtutsikter

Time People Group är en svensk specialistkonsult verksam inom IT- och förändringsledning. Bolaget erbjuder tjänster som täcker hela värdekedjan från strategi, förändringsarbete och projektledning till utveckling av system och metoder, teståtaganden, och förvaltning. Bolaget har en lång historia av lönsamhet, en bred och stark kundbas, och visade en kraftig omsättningstillväxt på 35 % under TPG:s räkenskapsår 2019. Trots viss marginalpress senaste åren, som ett resultat av Bolagets kraftiga expansion samt något svagare marknad, så ser Bolagets möjligheter för fortsatt tillväxt och stigande marginaler goda ut. Med detta som bakgrund sätts en EV/S målmultipel om 1,10x för 2020E, baserat på estimerad tillväxt och relativvärdering, vilket motiverar ett pris per aktie om ca 35 kr i ett Base scenario.

- Bevisad historisk lönsamhet och stark finansiell ställning möjliggör ytterligare förvärv

TPG har varit lönsamma under de senaste 14 åren, och har under den perioden bibehållit en stark finansiell ställning utan någon skuldsättning, och har en nettokassa om 32,5 MSEK. IT-marknaden är kraftigt fragmenterad, med många mindre aktörer, vilket gör att det finns många potentiella förvärvsobjekt. Bolaget har förvärvat två bolag de senaste två åren, och Analyst Group ser goda möjligheter att TPG fortsätter förvärva ett bolag per år framgent, givet Bolagets starka finanser och stabila lönsamhet.

- Fortsatt omsättningstillväxt under god kostnadskontroll leder till stigande marginaler

Bolaget hade en stark omsättningstillväxt under 2019, men marginalerna sattes under press, och gick ner för tredje året i rad. Framöver estimeras omsättningstillväxten vara fortsatt hög, med bakgrund av stark efterfrågan på IT-konsulttjänster i Sverige. För 2020 prognosticeras en omsättningstillväxt om 23,6 %, och för 2021 en tillväxt om 20,8 %. Givet att kostnaderna estimeras öka i en lägre takt än omsättningen, då TPG förväntas realisera synergier och dra fördel av sin decentraliserade bolagsstruktur, så stiger Bolagets EBITDA-marginal. Marginalen estimeras stiga från 2019 års 9,1 % till 10,5 % år 2020, och därefter till 11,3 % år 2021, vilket ger en EBITDA-tillväxt på 43,1 % respektive 30,1 % för 2020 och 2021.

- Låg värdering jämfört mot peers ger utrymme för en multipelexpansion

TPG jämförs med en peergrupp bestående av CAG Group, HiQ International och Softronic. I denna grupp har TPG lägst värdering baserat på EV/S-multipeln, samtidigt som Bolaget har högst omsättningstillväxt på rullande 12 månader. Detta, tillsammans med att TPG estimeras öka sina marginaler framgent, anser Analyst Group rättfärdiga en uppvärdering från nuvarande EV/S-multipel på 0,74 till en EV/S-multipel om 1,10x för räkenskapsåret 2020.

7

Value drives

7

Historical profitability

8

Management & Board of Directors

4

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Analyst Comments

Kommentar samt prognos inför Time Peope Groups Q1-rapport

2020-09-02

Imorgon den 3 september publicerar Time People Group sin rapport för det första kvartalet för bolagets räkenskapsår 2021. Nedan följer våra tankar samt estimat inför rapporten.

För Q1-21, som vanligtvis är TPG:s omsättningsmässigt svagaste kvartal, har vi i vår senaste analys estimerat att Time People Group kommer omsätta 49,6 MSEK (43,8), motsvarande en omsättningsökning om ca 13,4 % mot jämförbar period för räkenskapsåret 2020. Totala rörelsekostnader, inkluderat avskrivningar, prognostiseras till ca -45,6 MSEK (-44,3), motsvarande en ökning om ca 3,1 % från Q1 föregående räkenskapsår. Givet en högre estimerad ökning i omsättningen än i kostnadsbasen så estimeras Time People Groups marginaler stiga, och EBITDA-marginalen för kvartalet beräknas uppgå till 5,9 % (1,0 %).

Vi kommer i delårsrapporten lägga fokus på kommentarer från VD kring hur efterfrågan på TPG:s underliggande marknad utvecklats i spåren av Coronaviruset, och om bolaget har märkt av någon återhämtning i efterfrågan de senaste månaderna, i takt med att smittspridningen av viruset har minskat. TPG har, utan att ta del av statliga subventioner, hittills presterat starkt under Coronakrisen, och det skulle vara ytterligare ett styrketecken om bolaget kan visa på både omsättningstillväxt samt marginalexpansion under Q1-21.

Utöver ovanstående kommer Analyst Group nära bevaka hur ökningstakten i personalkostnader ställer sig i förhållande till omsättningstillväxten, samt hur de externa kostnaderna utvecklas, och om de ökar i en lägre takt än historiskt, vilket skulle kunna ge en indikation på att en lägre andel underkonsulter använts för att fylla TPG:s kundbolags efterfrågan.

Vi kommer i samband med rapporten att återkomma med en kommentar.

Uppföljning på Time People Groups Q4-rapport

2020-06-26

Time People Group AB publicerade idag den 26 juni sin delårsrapport för bolagets Q4-20, samt bolagets bokslutskommuniké för år 2020, och levererar ett starkt kvartal.

Nedan följer en sammanfattning av det Analyst Group fann mest intressant i dagens rapport:

TPG levererar en stark rapport och visar omsättningstillväxt för 12:e kvartalet i rad sen bolaget noterades

Under Q4-20 så uppgick omsättningen till 55,0 MSEK (51,9), vilket motsvarar en omsättningstillväxt om ca 6,1 % Y-on-Y. Rörelseresultatet (EBITDA) var under perioden 6,6 MSEK (6,6), och EBIT-resultatet uppgick till 5,6 MSEK (5,9), motsvarande en minskning om ca -3,5 %. Rörelsekostnaderna ökade till -48,3 MSEK från -45,3 MSEK för motsvarande period föregående år, motsvarande en ökning om ca 6,9 %. På nettoresultatnivå minskade resultatet från 4,9 MSEK för Q4-19 till 4,0 för Q4-20. Det lägre EBIT- och nettoresultatet kan med största sannolikhet förklaras av att de försvårade marknadsförhållanden som Coronakrisen har medfört.

Slog våra förväntningar över hela raden

TPG publicerade en stark rapport för Q4-20, och rapporten överpresterande våra estimat över hela linjen. Omsättningen för kvartalet var 55,1 MSEK, således ca 7,8 MSEK högre än estimerat. På EBITDA-nivå och EBIT-nivå överpresterande bolaget även där våra estimat, och visade ett EBITDA-resultat om 6,6 MSEK, mot förväntade 2,9 MSEK, och på EBIT-nivå visade TPG ett resultat om 5,6 MSEK, jämfört med estimerade 2,0 MSEK. På nettonivå så visade bolaget ett resultat om 4,0 MSEK, mot estimerade 1,5 MSEK. Diskrepansen mellan våra estimat och TPG:s resultat förklaras av att vi bedömde att Coronaviruset skulle slå hårt mot marginalerna för TPG, vilket inte visade sig vara fallet i den utsträckning som vi förväntat oss. Istället visade TPG en EBITDA-marginal över 10 %, och sättet som TPG har hanterat Coronakrisen ljuter ett mycket starkt förtroende för bolagets ledning anser Analyst Group.

Covid-19 påskyndar digitaliseringen

I rapporten kommenterade VD Magnus Lönn att Covid-19 har haft en påskyndande effekt på företags, och särskilt offentlig sektors, digitaliseringsarbete. Detta ledde till en kraftigt ökad efterfrågan på digitaliseringstjänster under kvartalet, och om denna efterfrågan kan hålla i sig även framgent så kommer detta vara mycket positivt för TPG, då bolaget är ett av de ledande konsultbolagen inom just digitaliseringstjänster.

Uppdaterade prognoser

Vi kommer komma med uppdaterade prognoser i en uppdaterad aktieanalys som kommer släppas inom kort.

Kommentar inför TPG:s Q4-rapport

2020-06-25

Imorgon den 26 juni publicerar Time People Group sin rapport för det fjärde kvartalet, samt bokslutskommuniké, för bolagets räkenskapsår 2020.

För Q4-20, som vanligtvis är TPG:s omsättningsmässigt starkaste kvartal, har vi i vår senaste analys estimerat att Time People Group skall omsätta 47,3 MSEK (51,9), motsvarande en omsättningsminskning om ca -8,8 % mot jämförbar period för räkenskapsåret 2019. Denna estimerade minskning är helt hänförlig till den negativa effekt som vi förväntar oss att Coronaviruset kommer medföra på TPG:s beläggning av deras konsulter. Totala rörelsekostnader, inkluderat avskrivningar, prognostiseras till ca -45,4 MSEK (-46,0), motsvarande en minskning om ca 1,5 % från Q4 föregående räkenskapsår. Givet en högre estimerad minskning i omsättningen än i kostnadsbasen så estimeras Time People Groups marginaler sjunka, och EBITDA-marginalen för kvartalet beräknas uppgå till 6,2 % (12,7 %).

Vi kommer i delårsrapporten lägga fokus på kommentarer från VD kring hur efterfrågan på TPG:s underliggande marknad utvecklats i spåren av Coronaviruset, hur de har hanterat Coronakrisen hittills, och vad VD tror om marknaden för konsulter framgent. Därtill bevakar vi om TPG lyckas visa på Y-on-Y tillväxt även detta kvartal, vilket skulle vara ett styrketecken givet marknadsförhållandena, och skulle innebära 14 kvartal av Y-on-Y tillväxt. TPG:s aktie har haft det tufft på börsen i år, och aktien har, trots att det visade stark omsättningstillväxt under Q3-20, gått ner med ca 30 % sedan årets början, vilket är mer än peers som HiQ, Softronic, samt CAG. Därför bedömmer Analyst Group att en stark Q4-20 kan leda till att det värderingsgap mot peers, som under året har utökats, kan komma att minska om TPG skulle leverera en stark rapport.

Utöver ovanstående kommer Analyst Group nära bevaka hur ökningstakten i personalkostnader ställer sig i förhållande till omsättningstillväxten, samt hur de externa kostnaderna utvecklas, och om de ökar i en lägre takt än historiskt, vilket skulle kunna ge en indikation på att en lägre andel underkonsulter använts för att fylla TPG:s kundbolags efterfrågan.

Vi kommer i samband med rapporten publicera en uppföljning.

Uppföljning på Time People Groups Q3-rapport

2020-03-05

Time People Group AB publicerade idag den 5 mars sin delårsrapport för bolagets Q3-20, och levererar ett starkt kvartal.

Nedan följer en sammanfattning av det Analyst Group fann mest intressant i dagens rapport:

TPG levererar en stark rapport med omsättningstillväxt för 11:e kvartalet i rad sen bolaget noterades

Under Q3-20 så uppgick omsättningen till 52,1 MSEK (38,2), vilket motsvarar en omsättningstillväxt om ca 36,4 % Y-on-Y. Rörelseresultatet (EBITDA) var under perioden 2,8 MSEK, ner från ca 4,0 MSEK för jämförbar period föregående år, motsvarande en minskning om -30 %. Rörelsekostnaderna ökade från -34,5 MSEK till -50,5 MSEK, motsvarande en ökning om ca 46,4 %. På nettoresultatnivå minskade resultatet från 2,8 MSEK till 1,0 MSEK. Det lägre resultatet förklaras dels av den längre julledigheten, vilket enligt VD ledde till att många anställda tog ut semesterdagar under perioden, samt att Bolaget hade ett ökat antal underkonsultaffärer under kvartalet.

Slog våra förväntningar gällande omsättningen

TPG publicerade en stark rapport för Q3-20, och rapporten överpresterande våra estimat på omsättningen. Omsättningen för kvartalet var 52,1 MSEK, således ca 12 MSEK högre än estimerat. På EBITDA-nivå och nettonivå så underpresterade bolaget dock våra förväntningar, och EBITDA uppgick till 2,8 MSEK mot prognostiserade 3,0 MSEK, och nettoresultatet blev 1,0 MSEK mot vårt estimerade nettoresultat om 1,5 MSEK. Om man bortser från den engångspost om ca 300 tSEK som bolaget hade under Q3-20 så hade EBITADA landat på 3,1 MSEK, således över våra prognoser.

Kostnaderna ökade mer än förväntat

De totala rörelsekostnaderna uppgick till -50,5 MSEK, vilket var ca 13 MSEK mer än vad vi hade prognostiserat. Då de totala rörelsekostnaderna ökade i en högre takt än omsättningen så pressades EBITDA-marginalen, som blev 5,4 % jämfört med estimerade 7,6 %. Vi hade estimerat att marginalen skulle sjunka, men inte som ett resultat av en ökande kostnadsbas, utan snarare som ett resultat av låg omsättningstillväxt till följd av den längre vinterledigheten som inföll under kvartalet.

Möter fortsatt stark efterfrågan för utvecklartjänster

TPG:s dotterbolag inom utvecklingstjänster visade under kvartalet återigen på stark efterfrågan, och TPG har under kvartalet ökat närvaron hos flera kunder som efterfrågar utvecklingstjänster. Analyst Group bedömer att TPG:s dotterbolag inom utvecklingstjänster varit drivande i de senaste kvartalens tillväxt, och vi förväntar oss att efterfrågan för utvecklartjänster kommer vara stark även framgent, vilket talar för fortsatt god omsättningstillväxt för TPG.

Uppdaterade prognoser

Vi kommer komma med uppdaterade prognoser för det fjärde kvartalet likväl för helåret 2020 i en uppdaterad aktieanalys som kommer släppas inom kort.

Kommentar inför Time People Groups Q3-rapport

2020-03-04

Imorgon den 5 mars publicerar Time People Group sin rapport för det tredje kvartalet för bolagets räkenskapsår 2020. Nedan följer våra tankar samt estimat inför rapporten.

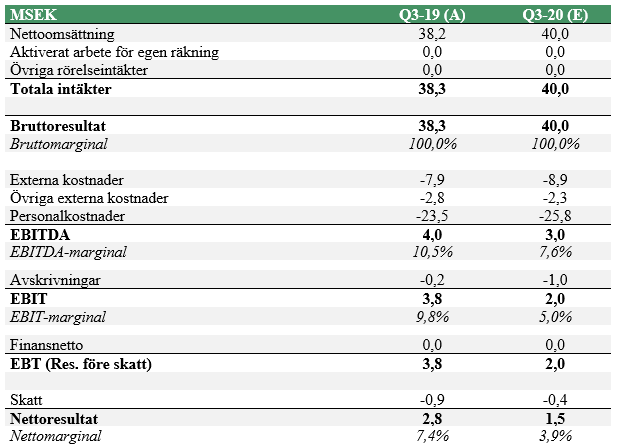

Vi har justerat ned våra estimat gällande TPG:s omsättning för Q3-20, då vi bedömer att den längre julledighet som inföll under TPG:s Q3-20 kommer få en större effekt än tidigare estimerat. Den negativa effekten av den längre julledigheten gick att se i bland annat Softronics och CAG:s omsättning under deras rapporterade kvartal som inföll under julledigheten, då båda bolagen rapporterade negativ Q-on-Q tillväxt.

För Q3-20 har vi i vår senaste analys estimerat att Time People Group kommer omsätta 40,0 MSEK (38,2), motsvarande en omsättningstillväxt om ca 4,7 % mot jämförbar period för räkenskapsåret 2019. Totala rörelsekostnader, inkluderat avskrivningar, prognostiseras till ca -38,0 MSEK (-34,5), motsvarande en ökning om ca 10,3 % från Q3 föregående räkenskapsår. Givet en högre estimerad ökningstakt i kostnadsbasen än i omsättningen så förväntas Time People Groups marginaler sjunka, och EBITDA-marginalen för kvartalet beräknas uppgå till 7,6 % (10,5 %).

Vi kommer i delårsrapporten lägga fokus på kommentarer från VD kring hur efterfrågan på TPG:s underliggande marknad utvecklas, och hur den förväntas utvecklas framgent i spåren av Coronaviruset. Flera konkurrerande bolag har talat om en fortsatt god marknad, men att marknaden inte är lika stark som den var för några år sedan, vilket bland annat kan ses i konkurrenterna CAG:s och Softronics minskande omsättning mellan bolagens helår 2018 och 2019. Fokus kommer fortsatt även riktas mot Waymark, och om TPG avser att utnyttja optionen att förvärva de resterande 49 % av bolaget, vilket, om så blir fallet, Analyst Group skulle bedöma vara mycket positivt för Time People Group. Vi bevakar även kommentarer eller indikationer angående ett eventuellt förvärv under 2020.

Utöver ovanstående kommer Analyst Group nära bevaka hur ökningstakten i personalkostnader ställer sig i förhållande till omsättningstillväxten, samt hur de externa kostnaderna utvecklas, och om de ökar i en lägre takt än historiskt, vilket skulle kunna ge en indikation på att en lägre andel underkonsulter använts för att fylla TPG:s kundbolags efterfrågan.

Vi förväntar oss fortsatt god tillväxt av Time People Group under H2 2020

2020-01-29

För räkenskapsåret 2020*, TPG redovisar brutet räkenskapsår, estimerar Analyst Group en omsättningstillväxt om 20,8 %, motsvarande en omsättning om ca 199 MSEK (161 MSEK). På rullande 12 månader så ligger TPG på en omsättning om ca 175 MSEK, och Analyst Group bedömer att Bolaget är väl positionerat för att uppnå eller överträffa våra prognoser för räkenskapsåret 2020, särskilt då TPG överträffade våra prognoser för Q2 2020.

Nästa rapport, som utgör TPG:s Q3 rapport, brukar normalt sett vara ett av de svagare kvartalen, då kvartalet avser perioden 1 november till 31 januari, och således infaller över vinterledigheten och nyår, vilket i år var fler lediga dagar än föregående år. För detta kvartal estimerar Analyst Group en omsättning om ca 42 MSEK, motsvarande en Q-on-Q tillväxt om ca 10,3 % från Q3 2019.

Q4, som infaller i samband med att Bolaget publicerar sitt bokslut för år 2020, brukar normalt sett vara det starkaste kvartalet omsättningsmässigt tillsammans med Q2. För Q4 estimerar Analys Group en omsättning om ca 57 MSEK, vilket motsvarar en Q-on-Q tillväxt om 10,3 %.

Analyst Group kommer under de resterande två kvartalen av räkenskapsåret 2020 fokusera på hur TPG:s underliggande marknad utvecklas, och eventuella kommentarer kring detta från bolagets VD Magnus Lönn i kommande VD-ord. Annat som vi lägger vikt vid är:

- Ökningstakten i personalkostnader, och hur denna kommer förhålla sig till ökningstakten i omsättningen

- Om TPG väljer att förvärva de resterande 49 % av Waymark

- Hur de externa kostnaderna utvecklas, då dessa antas till stor del bestå av kostnader för underkonsulter

- Om Bolaget byter från K3-regelverket för redovisning till IFRS, vilket skulle kunna gynna marginalerna och göra att värderingen framgent framstår som lägre än i dagsläget

Värt att notera är att både VD Magnus Lönn, genom bolag, samt dotterbolags-VD Per Elgh, VD för dotterbolaget Waymark, köpte aktier under december månad, och äger efter köpen 2,6 % respektive 2,1 % av Bolaget. Det totala insiderägandet bland styrelse och ledning uppgår per 2020-01-24 till ca 70 % av Time People Group.

*TPG redovisar brutet räkenskapsår, där året startar i 1:a maj, och slutar 30:e April. I och med detta innebär det att innevarande räkenskapsår för Bolaget är räkenskapsåret 2020, som sträcker sig mellan 2019-05-01 till 2020-04-30.

Intervju med VD Magnus Lönn

Vad är dina förväntningar på år 2020 för Time People Group?

Mina förväntningar för 2020 är att vi kommer fortsätta utveckla och förstärka våra existerande konsultbolag. Fortsätta med att kontinuerligt se över hur vi inom Time People Group jobbar och erbjuder tjänster till våra kunder för att möta deras behov på bästa och mest effektiva sätt. Förstärka gruppen med ytterligare ett nischat specialistbolag, samt under året starta upp ett pilotprogram för att rekrytera nyutexaminerade ingenjörer. Speciellt då vi som bolag har möjlighet att kunna erbjuda dem arbete tillsammans med våra seniora konsulter, skapar vi en brant inlärningskurva och bra start för dem samtidigt som det bidra till att öka vår organiska tillväxt. Det är detta som är vårt fokus för 2020 och som vi i positiv anda börjat exekvera på.

Hur ser du efterfrågan ut på era marknader? Hur tror du den kommer se ut under år 2020?

Jag upplever att efterfrågan är fortsatt god, framför allt hos våra utvecklarbolag och gör den bedömningen att det kommer fortsätta så under merparten av 2020. Det som tydligt börjar märkas är att merparten av företagen nu allt snabbare börjat ställa om till mera agila arbetssätt. Detta leder till en minskad efterfrågan hos framför allt de mer traditionella rollerna så som exempelvis projektledare och manuella testare. Oavsett roll så kommer stort teknikkunnande och förmågan att jobb i team vara viktigt framöver och är något som vi ser över och kontinuerligt anpassar när vi rekryterar. Så sammanfattningsvis tror jag 2020 kommer vara fortsatt god men vi kommer inte uppleva lika stor efterfrågan som tidigare år och se ett tydligt skifte mot mer specialist och tekniknära roller oavsett disciplin.

Hur ser era planer ut kring framtida förvärv ut? Har ni några specifika sektorer som ni kollar extra på inom IT-konsultområdet?

Vi jobbar kontinuerligt med att utvärdera möjliga förvärvskandidater och områden. Viktigt för oss är att framtida förvärv kompletterar och förstärker resten av gruppen. Vårt senaste förvärv Waymark som är experter på javautveckling är ett bra sådant exempel.

Vad förväntar du kommer driva tillväxt i Time People Group under år 2020?

Kunskap och kompetens och vår förmåga att tillhanda hålla våra kunder det. Med vårt upplägg med nischade dotterbolag och tydlig kompetensinriktning som samverkar inom Time People Group skapar vi en dynamisk miljö för duktiga konsulter att utvecklas och jobba i. En miljö där vi på daglig basis jobbar med och hjälper många av Sveriges ledande företag. Det är en bra kombination och något som vi kommer se mer av under 2020

Uppföljning på TPG:s Q2-rapport

2019-11-28

Time People Group AB (”TPG”) publicerade idag den 28 november sin delårsrapport för andra kvartalet räkenskapsåret 2020, och levererar ett minst sagt starkt kvartal.

Nedan följer en sammanfattning av det Analyst Group fann mest intressant i dagens rapport:

- Time People Group levererar en stark rapport, med hög omsättningstillväxt och stigande rörelseresultat (EBITDA)

Under Q2-20 så uppgick omsättningen till 55,8 MSEK (41,0), vilket motsvarar en omsättningstillväxt om ca 36 % Q-on-Q. Rörelseresultatet (EBITDA) var under perioden 7,4 MSEK, upp från 6,7 MSEK, med en tillväxt om ca 13,2 %. På EBIT- och nettoresultatnivå steg resultaten med ca 4,9 % respektive 4,5 %. Detta var 10:e kvartalet i rad som TPG ökar omsättningen, vilket tyder på stark uthållighet i affärsmodellen och fortsatt god efterfrågan på bolagets tjänster.

- Slog våra förväntningar på alla punkter

TPG publicerade en stark rapport för Q2-20, och rapporten överpresterade våra estimat över hela linjen. Omsättningen för kvartalet var 55,8 MSEK, således 5 MSEK högre än estimerat, och EBITDA uppgick till 7,4 MSEK mot prognostiserade 6,5 MSEK. I EBIT-resultat räknade vi med ett resultat om 5,5 MSEK, vilket överträffades genom att TPG visade på ett EBIT-resultat om 6,4 MSEK, och på nettonivå levererade TPG 4,6 MSEK, mot vårt estimerade nettoresultat om 4,3 MSEK.

- Behåller omsättningsprognos men höjer våra EBITDA-prognoser för helåret 2020

Bolaget visade, förutom på nettonivå, högre marginaler än estimerat, och vi bedömer att vi har underskattat den positiva marginaleffekt som förvärvet av Waymark bidrar med. Vi räknar med att TPG möter fortsatt stark efterfrågan inom bolagets område Utveckling, och väljer därför att justera upp vår estimerade EBITDA för helåret 2020, från tidigare 20,9 MSEK till 22,0 MSEK.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Kommentar inför TPG:s Q2-rapport

2019-11-27

Imorgon den 28 november publicerar Time People Group (“TPG”) sin delårsrapport för det andra kvartalet för räkenskapsåret 2020. Nedan följer våra tankar samt estimat inför rapporten.

För Q2-20 har vi i vår senaste analys estimerat att TPG kommer omsätta ca 51 MSEK (41), motsvarande en omsättningstillväxt om ca 24 % mot jämförbar period för räkenskapsåret 2019. Totala rörelsekostnader, inkluderat avskrivningar, prognostiseras till ca 45 MSEK (35), motsvarande en ökning om ca 30 % från Q2 föregående räkenskapsår. Givet en högre estimerad ökningstakt i kostnadsbasen än i omsättningen så förväntas TPG:s marginaler sjunka något, och EBITDA-marginalen för kvartalet beräknas uppgå till 12,8 % (15,5 %).

Vi kommer i delårsrapporten lägga fokus på kommentarer från VD kring hur efterfrågan på TPG:s underliggande marknad utvecklas och förväntas utvecklas framgent, då flera konkurrenter, däribland CAG och KnowIT, visat på relativt svag Q-on-Q omsättningstillväxt i sina senast rapporterade kvartal. Fokus kommer även riktas mot Waymark, och om TPG avser att utnyttja optionen att förvärva de resterande 49 % av bolaget. Utöver ovanstående kommer Analyst Group nära bevaka hur ökningstakten i personalkostnader ställer sig i förhållande till omsättningstillväxten.

Vi kommer i samband med rapporten att komma med en uppföljning.

Share price

0

Valuation Range

2020-07-13

Bear

21,7 SEKBase

30,9 SEKBull

37,9 SEKDevelopment

Principal shareholder

2020-09-30

2019-12-31

Kommentar på Time People Groups Q1-rapport

2020-09-04

Time People Group AB (“TPG”) publicerade igår den 3 september sin delårsrapport för det första kvartalet räkenskapsåret 2021. En summering av det Analyst Group fann mest intressant i rapporten följer nedan.

Summering av siffrorna i rapporten

Under Q1-21 så uppgick intäkterna till 37,1 MSEK (43,8), vilket motsvarar en intäktsminskning om ca -15 % Y-on-Y. EBITDA-resultatet uppgick till -0,2 MSEK (0,5), och rörelseresultatet (EBIT) blev under perioden -1,2 MSEK, ner från -0,5 MSEK för jämförbar period föregående år. På nettoresultatnivå minskade resultatet från -0,7 MSEK till -1,3 MSEK.

God kostnadskontroll i en osäker marknad

Analyst Group anser att TPG levererade en okej rapport, och att bolaget uppvisade god kostnadskontroll i en period där det fortsatt råder stor osäkerhet. Omsättningen uppgick till 37,1 MSEK, att jämföra med estimerade 49,6 MSEK, och EBITDA uppgick till -0,2 MSEK jämfört med estimerade 2,9 MSEK. EBIT-resultatet uppgick till -1,2 MSEK, jämfört med vårt prognostiserade EBIT-resultat om 1,9 MSEK, och nettoresultat landade på -1,4 MSEK, jämfört med estimerade 1,5 MSEK. Det är tydligt från diskrepansen mellan estimaten samt de rapporterade resultaten att vi hade bedömt att efterfrågan inom IT-konsultbranschen skulle återhämta sig betydligt snabbare än vad som varit fallet, och att vi inte hade tagit nog med hänsyn till detta.

Fortsatt stigande efterfrågan på digitaliseringstjänster

TPG nämner i rapporten att dem upplevt en stigande efterfrågan på digitaliseringstjänster, där företag och myndigheter i större utsträckning än tidigare söker hjälp kring digitala strategier som förenklar hemarbete och digital kommunikation med anställda. Bolaget nämner därtill att man under kvartalet startat upp uppdrag helt digitalt utanför bolagets hemmamarknad Stockholm. Analyst Group ser den stigande efterfrågan på digitaliseringstjänster som följt i spåren av Covid-19 som något som kan vara starkt positivt för TPG på sikt, då bolaget är särskilt väl positionerat inom digitaliseringstjänster.

Ökad närvaro hos strategiska kunder under kvartalet

Under kvartalets gång har TPG ökat närvaron hos viktiga företagskunder såsom Nasdaq, Swedbank, och H&M, samt även stärkt sin närvaro hos offentliga myndigheter, bland annat hos Bolagsverket och Pensionsmyndigheten. Kunder som Nasdaq och Swedbank, som är aktiva inom bank och finans, har generellt inte påverkats lika negativt som företag i många andra industrier av Covid-19, vilket har gjort att TPG effektivt kunnat fördela om uppdrag från kunder som drabbats hårdare av Coronakrisen, såsom kunder inom resebranschen. Detta visar på styrkan i TPG:s diversifierade kundbas. Att TPG ökat närvaron inom offentliga myndigheter under kvartalet ser Analyst Group som mycket positivt, då många myndigheter ligger långt efter i digitaliseringsarbetet, vilket kan innebära god efterfrågan på TPG:s tjänster över lång tid framöver från dessa kunder.

Sammanfattning av rapporten

Som helhet anser Analyst Group att TPG fortsätter göra rätt saker operativt, och att den negativa Y-on-Y tillväxten som Bolaget visade under Q1-21 endast var ett hack i kurvan på TPG:s tillväxtresa. När andra bolag har tagit statligt stöd har TPG stått starkt på egna ben, och fortsatt leverera starkt aktieägarvärde, vilket inte minst bolaget visat genom att bibehålla sin utdelning under året. Analyst Group anser att TPG fortfarande är lågt värderat givet bolagets fina, decentraliserade bolagsstruktur, som kan liknas med ett investmentbolag, vilken innebär låg operativ risk, samt givet bolagets starka historik av lönsam tillväxt. Därtill tillkommer även en stark direktavkastning om ca 5 %.