Scandinavian ChemoTech AB (publ) har utvecklat en behandlingsenhet som genom elektrokemoterapi kan användas vid behandling av cancer. Under det senaste året har Bolaget tecknat avtal med partners och distributörer i Filippinerna, Indien, Malaysia och Pakistan. Vidare har Bolaget under våren 2018 levererat sin första ordentliga order samt åtagit sig att leverera ytterligare två IQWave™-enheter. Detta gör att förutsättningar för att försäljningen ska ta fart ses som goda.

Press releases

Scandinavian ChemoTech – Säljer en medcinteknisk utrustning för behandling av cancer

Scandinavian ChemoTech AB (publ) (”ChemoTech” eller ”Bolaget”) har utvecklat en behandlingsenhet som genom elektrokemoterapi kan användas vid behandling av cancer. Under det senaste året har Bolaget tecknat avtal med partners och distributörer i Filippinerna, Indien, Malaysia, Myanmar och Pakistan. Vidare har Bolaget under 2018 levererat sina två första orders samt åtagit sig att leverera ytterligare tre IQWave™-enheter. Detta gör att förutsättningar för försäljningen ska ta fart ses som goda. I ett Base scenario estimeras Bolaget 2022E ha sålt 102 IQWave™-enheter och den totala omsättningen uppgår till 40 MSEK. Med en targetmultipel om EV/Sales 3x 2022E och diskonteringsränta om 15 % uppgår det motiverade värdet per aktie till 23,6 kr vid utgången av 2018.

- Affärsmodell med återkommande intäkter och stigande bruttomarginal

För behandling med ChemoTechs produkter krävs utöver IQWave™-enheten ett behandlingskit. Detta gör att Bolaget utöver försäljning av IQWave™ skapar en återkommande intäktsström. Dessa estimeras även ha högre bruttomarginaler vilket gör att lönsamheten ökar i takt med att antalet utestående IQWave™-enheter ökar.

- Adresserbar marknad om 1,2 mdSEK

ChemoTechs fokus är primärt på länder i Asien och fokusmarknad uppgår till 206 000 patienter årligen, motsvarande 1,2 mdSEK. Bolaget har levererat två orders av IQWave™ och innehar partner- och distributörsavtal i Filippinerna, Indien, Malaysia, Myanamar och Pakistan. Detta gör att försäljningsutsikterna bedöms vara goda.

- Motiverat värde per aktie om 23,6 SEK 2018E

I ett Base scenario estimeras ChemoTech 2022E ha sålt 102 IQWave™-enheter och den totala omsättningen estimeras uppgå till 40 MSEK. En targetmultipel om EV/Sales 3x motsvarar ett bolagsvärde om 121 MSEK 2022E. Med en diskonteringsränta om 15 % innebär det ett värde per aktie om 23,6 SEK vid utgången av 2018.

- Forskningsprojekt med potentiellt årligt marknadsvärde som är 5 gånger större än befintlig marknad

ChemoTech har idag ett forskningsprojekt för smärtbehandling av sekundär skelettcancer. Denna marknad uppskattas uppgå till ett värde om 6,9 mdSEK årligen, vilket är över fem gånger större än den befintliga fokusmarknaden. Då detta ännu är i ett forskningsstadie har det inte tagits hänsyn till i värdering och kan således betraktas som en option.

- Risk för ytterligare nyemission i framtiden

Bolaget estimeras göra cirka 14 MSEK i rörelseförluster till och positivt rörelseresultat under 2021E. Detta gör att det finns risk för ytterligare nyemission. Vidare presenterar Bolaget inte räkenskaper för hela koncernen vilket sänker transparensen.

Scandinavian ChemoTech AB (publ) (”ChemoTech” eller ”Bolaget”) har utvecklat en behandlingsenhet som genom elektrokemoterapi kan användas vid behandling av cancer. Under det senaste året har Bolaget tecknat avtal med partners och distributörer i Filippinerna, Indien, Malaysia och Pakistan. Vidare har Bolaget under våren 2018 levererat sin första ordentliga order samt åtagit sig att leverera ytterligare två IQWave™-enheter. Detta gör att förutsättningar för försäljningen ska ta fart ses som goda. I ett Base scenario estimeras Bolaget 2022E ha sålt 102 IQWave™-enheter och den totala omsättningen uppgår till 40 MSEK. Med en targetmultipel om EV/Sales 3x 2022E och diskonteringsränta om 15 % uppgår det motiverade värdet per aktie till 23,6 kr vid utgången av 2018.

Analyst Comments

Analytikerkommentar på ChemoTechs Q2-rapport 2018

2018-08-15

Scandinavian ChemoTech AB (”ChemoTech” eller ”Bolaget”) har idag 15 augusti publicerat sin delårsrapport för andra kvartalet 2018.

Under Q2 uppvisade ChemoTech en extern omsättning om 280 tSEK, vilket var högre än vad vi hade estimerat. Bolaget har inte tydligt kommunicerat vilken order som levererats, men Analyst Groups bedömning är att försäljningen motsvarar en IQWave™-enhet (€40 000) med avdrag för diverse distributörskostnader samt en eventuell blygsam försäljning av förbrukningsartiklar. Rörelsekostnaderna kom även de in högre än förväntat.

Processen med CE-märkningen fortlöper utan större förändringar och väntas kunna ske under H2-18. ChemoTech presenterade även att en process inletts för att kvalificera IQWave™ för offentlig upphandling i Indien. Detta bedöms som ett steg i rätt riktning för att kunna realisera potentialen som finns på marknaden. På övriga marknader har utvecklingen fortsatt och den nytillkommande Pakistanska marknaden väntas kunna generera försäljning tidigast under 2019.

I rapporten delgav ChemoTech även mer information gällande kostnader för hänförliga dotterbolaget i Singapore och verksamheterna i Indien och Filippinerna. Utöver att kommunicera utlåning till dotterbolaget i Singapore guidas även för att de löpande kostnaderna i Singapore väntas uppgå till 220 tSEK per månad. Detta tecken på ökad transparens anses av Analyst Group som positivt.

Analytikerprognos inför ChemoTechs Q2-rapport 2018

2018-08-14

Scandinavian ChemoTech AB (”ChemoTech” eller ”Bolaget”) publicerar imorgon den 15 augusti sin delårsrapport för andra kvartalet 2018.

Det gångna kvartalet har varit händelserikt för ChemoTech. Bolaget har initierat ett distributörsavtal med LifeLinx i Chennai, Indien, utökat sitt samarbete med Baypointe Hospital i Filippinerna samt etablerat sig på en ny geografisk marknad i form av Pakistan.

Bolaget har under perioden erhållit orders om två IQWave-enheter i Indien respektive Pakistan. Av dessa fyra antas Bolaget ha levererat ordern (demo-enhet) i Indien. Rapporten väntas ge en uppdatering gällande statusen för samtliga kommunicerade och eventuella nya orders.

Vidare blir det intressant att se statusuppdatering gällande CE-märkningen av IQWave. När CE-märkningen erhålls väntas ChemoTech kunna inleda försäljning på den Malaysiska marknaden. ChemoTech har sedan tidigare avtal med en större distributör i ABEX Medical Systems och en eventuell CE-märkning kan således bli en katalysator för försäljningsutvecklingen.

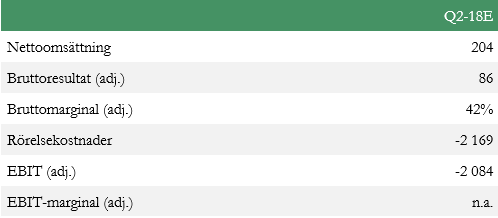

Nedan är Analyst Groups prognos inför Q2-18:

Rörelsekostnaderna i tabellen ovan avviker betydligt från de redovisande nivåerna de senaste kvartalen då det är justerat för de kostnader Bolaget antas ha i sina utländska dotterbolag. Q1-18 lånade det svenska moderbolaget ut 713 tSEK till dotterbolaget i Singapore vilket kan betraktas som en indikation på dess omfattning.

Share price

2.69

Valuation Range

2018-08-24

Bear

6,5Base

23,6Bull

29,6Development

Principal shareholder

2019-12-31

2019-12-31

Analytikerkommentar inför SensoDetects Q2-rapport 2018

2018-08-17

SensoDetect AB (”SensoDetect” eller ”Bolaget”) publicerar den 20 augusti 2018 sin delårsrapport för andra kvartalet 2018.

Första halvåret 2018 har varit minst sagt händelserikt för SensoDetect, med leverans av systemet BERA 3.0 till flera aktörer, stärkt kassa via riktad emission och positiva besked gällande Bolagets patentportfölj. Följande är en sammanfattning av de händelser under H1-18 som vi anser är särskilt intressanta.

Januari

Under januari månad tecknade SensoDetect ett Letter of Agreement med en distributör i Bolivia om att göra en inledande studie på ett specialistsjukhus i centrala Bolivia. Inledningen av studien planerades till februari/mars 2018.

Under samma månad erhöll SensoDetect ny data avseende tvångssyndrom (OCD). I samband med detta kommunicerade SensoDetect att insamlad data kommer analyseras under våren.

Februari

Pressmeddelandet kommunicerades förvisso den sista januari, men i månadsskiftet januari/februari stod det klart att SensoDetect inleder studien i Bolivia. Bolaget berättar att i slutet av februari kommer personal finnas på plats för att installera ett första prototypsystem av BERA 3.0. Den 14 februari levererades den första BERA 3.0 till Bolivia.

Under februari tecknade SensoDetect även ett samarbetsavtal med Innomedica från Finland rörande identifiering av potentiella partners och distributörer i Europa med fokus på Tyskland och Storbritannien.

Mars

SensoDetect genomför en riktad emission om 8 MSEK före emissionskostnader, något som minskar den finansiella risken på kort sikt.

April

SensoDetect tecknar avtal med en klinik i London om leverans i början av april av en BERA 3.0. Likt tänkt marknadsstrategi får kliniken initialt testa systemet på ett antal patienter, varpå ambitionen är ett avtal om vidare användning.

Maj

Under mars hade SensoDetect besök från en distributör från Sydkorea, och i maj stod det klart att SensoDetect skickat en första BERA 3.0 till Sydkorea för test och utbildning.

Augusti

SensoDetect meddelar att de tecknat flera Letter of Intents (LOI:s) med aktörer i Bolivia, där intresse visades från åtta parter. Vi ser såklart mycket positivt på att SensoDetects bearbetning av Bolivia hittills varit mycket framgångsrik och att det finns ett uttalat intresse för användning av Bolagets produkter.

Under augusti har även SensoDetect kommunicerat att Bolagets produkt BERA 3.0 erhållit godkännande från Läkemedelsverket och CE-märkning. Med certifieringen får SensoDetect större frihet att marknadsföra och sälja sin produkt.

Tidigare i veckan kommunicerade även SensoDetect att en studie på depression genomförts där effekten av behandling har publicerats. Resultaten var lovande och i linje med Socialstyrelsens riktlinjer. Studien har fokuserat på att dels kunna upptäcka depression hos patienter, dels på effekten av behandling i form av medicinering med Citalopram.

Inför rapport blir det intressant att följa upp likviditetsnivån

Vi räknar inte med någon större omsättning för Q2-18, mer intressant blir att se vad kassan uppgick till vid utgången av juni och således vilken burn rate som har gällt under andra halvan av våren. Med tanke på det läget SensoDetect befinner sig i, där de vill nå ut till en större del av marknaden och växa, är det viktigt med tillräckligt rörelsekapital. Vid utgången av Q1-18 uppgick Bolagets kassa till 9,4 MSEK.

Finansiell prognos