Hoylu AB levererar mjuk- och hårdvarulösningar för användning vid presentationer, idéskapande och samarbete med fokus på användarupplevelsen. Hoylu säljer sina lösningar för kreativt samarbete (s.k. creative collaboration) kombinerat med displayer och teknologier för intuitiv input. Det inkluderar även Internet-of-Things (IoT) och teknik för att förenkla samarbeten och arbetsprocesser mellan olika geografiska platser, för att uppnå högre effektivitet och kreativitet.

Press releases

Fler användare och högre ARR

Hoylu fortsätter öka antalet anslutna användare parallellt med att ARR-intäkterna ökar även under Q2, ett fortsatt gott tecken på att affärsplanen med att övergå till högre andel mjukvaruintäkter går åt rätt håll. Under våren har Hoylu stärkt sin balansräkning vilket i kombination med rådande marknadstrender, som ställer nya krav på organisationer för effektivare samarbetslösningar, bör ge Hoylu rätt förutsättningar för att skala upp sin försäljning under hösten. I ett Base scenario prognostiseras en omsättning om ca 36 MSEK för 2020 och utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 3,2 kr (2,5) på 2020 års prognos.

- Växer med närmare 30 % under Q2

Inför Q2-rapporten var omsättningen redan känd, då Hoylu tidigare släppt sina preliminära intäktssiffror för kvartalet. Trots Corona-pandemins framfart kunde Bolaget uppvisa en tillväxt om 29 %, vilket förvisso var under vår prognos om 40 % men är samtidigt en prestation som vi anser är bra. Under våren har Hoylu lanserat nya programvaror, bl.a. ett integrerat program och tjänst för Microsoft Teams. Det här tillägget utökar Hoylus partnerskap med Microsofts ekosystem som redan utnyttjar Azure- och Office365-produkter samt gör Hoylu lättillgängligt i Microsoft Teams App Store. Med tanke på att Microsoft har en stor andel av marknaden och att många använder företagets olika lösningar för samarbete, t.ex. som Teams, kan det här hjälpa till att driva Hoylus försäljning ytterligare under kommande månader.

- ARR-intäkterna kan ”boostas” ytterligare under hösten

Under 2020 har Hoylu börjat rapportera årliga återkommande intäkter (ARR), där Bolaget förväntar sig en signifikant ökning när stora företag fortsätter att öka sitt användande av Hoylu inom deras verksamheter. Hoylus ARR uppgick till 21,3 MSEK i slutet av juni, vilket är en ökning från 15,0 MSEK vid utgången av december 2019. Det här ser vi som ett tecken på att Hoylus långsiktiga affärsmodell börjar ge resultat. Efter att ny programvara lanserats i början av maj, följt av lanseringen av moduler för Pull-planning och PI Planning, har Hoylu märkt en stark tillväxt i antalet registrerade användare men som dock inte visas i ARR-ökningen då den nya programvaran kom med en 60-dagars gratis testperiod. Vid bra konverteringsgrad kan det därmed ge en extra ”boost” i ARR-intäkterna under kommande kvartal.

- Trenden med att arbeta på distans gynnar Hoylu

Precis som många andra blir även Hoylu påverkade av effekterna från Covid-19, men till skillnad från vissa andra aktörer så gynnas Hoylu av den växande trenden att arbeta på distans där pandemin påskyndar användningen och efterfrågan av effektiva digitala samarbetslösningar.

5

Value drives

4

Historical profitability

6

Management & Board of Directors

4

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Stärkt balansräkning och gynnsam marknadstrend

Att Hoylu ökar sin ARR även under Q1 ser vi som ett tydligt tecken på att affärsplanens inledande fas, med en initialt större andel hårdvaruförsäljning för att bygga kassaflöde, nu övergår till nästa fas i form av en högre andel mjukvaruförsäljning. Under våren stärker Hoylu sin balansräkning väsentligt, vilket i kombination med rådande marknadstrender som ställer nya krav på organisationer för effektivare samarbetslösningar, ger Hoylu fortsatt goda möjligheter att skala upp sin verksamhet under året. I ett Base scenario prognostiseras en omsättning om ca 38 MSEK för 2020 och utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 2,5 kr på 2020 års prognos.

- Omsättning och resultat i linje med estimat

Inför Q1-rapporten var omsättningen redan känd, då Hoylu tidigare släppt sina preliminära intäktssiffror för kvartalet. Trots Corona-pandemins framfart kunde Bolaget uppvisa en tillväxt om 26 %, med samtidigt bibehållen kostnadskontroll, vilket vi såklart ser positivt på. Under våren har Hoylu lanserat nya programvaror, bl.a. ett integrerat program och tjänst för Microsoft Teams. Det här tillägget utökar Hoylus partnerskap med Microsofts ekosystem som redan utnyttjar Azure- och Office365-produkter samt gör Hoylu lättillgängligt i Microsoft Teams App Store. Med tanke på att Microsoft har en stor andel av marknaden och att många använder företagets olika lösningar för samarbete, t.ex. som Teams, kan det här hjälpa till att driva Hoylus försäljning ytterligare under kommande månader.

- Fortsätter öka sin ARR

Under 2020 har Hoylu börjat rapportera årliga återkommande intäkter (ARR), där Bolaget förväntar sig en signifikant ökning när stora företag fortsätter att öka sitt användande av Hoylu inom deras verksamheter. Hoylus ARR uppgick till 20,7 MSEK i slutet av mars, vilket är en ökning från 15,0 MSEK vid utgången av december. Det här ser vi som ett tecken på att Hoylus långsiktiga affärsmodell börjar ge resultat.

- Rådande trender med ”hemmakontor” gynnar Hoylu

Precis som många andra blir även Hoylu påverkade av effekterna från Covid-19, men till skillnad från vissa andra aktörer så gynnas Hoylu extra mycket av den ”nya” trenden att arbeta på distans där pandemin påskyndar användningen och efterfrågan av samarbetslösningar.

- Stärker sin balansräkning väsentligt

Hoylu genomför under maj/juni en Private Placement om ca 63 MSEK, en företrädesemission om ca 11 MSEK och en riktad emission om ca 4 MSEK. Givet full teckning i företrädesemission samt den riktade emissionen, och en uppskattad burn rate om ca 2-3 MSEK/månad framgent, är Hoylu minst sagt välfinansierade.

5

Value drives

4

Historical profitability

6

Management & Board of Directors

4

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Återkommande intäkter är fokus under 2020

Hoylu har senaste året levererat flertalet orders till kunder runtom hela världen. Affärsplanens inledande fas, med en initialt större andel hårdvaruförsäljning för att bygga kassaflöde, börjar nu gå över till nästa fas i form av en högre andel mjukvaruförsäljning. Övergången skapar ett visst hack i tillväxtkurvan, vilket varit fallet under 2019. Under 2020 förväntar vi oss att Hoylu kan växa vidare, med fortsatt bra bruttomarginal vilken kan stärkas av en ökad andel återkommande intäkter. I ett Base scenario prognostiseras omsättningen till ca 38 MSEK för 2020. Utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 4 kr på 2020 års prognos i ett Base scenario.

- Engångskostnader tynger resultat under Q4

Inför Q4-rpporten var omsättningen redan känd, då Hoylu tidigare släppt sina preliminära intäktssiffror för kvartalet. Mer intressant var därför att undersöka hur kostnadsbasen utvecklades under slutet av 2019. Under Q4 uppgick rörelsekostnaderna (SG&A) till -14,6 MSEK (-10,2), vilket således är en ökning mot jämförbart kvartal 2018 samt föregående kvartal 2019 (Q3). Efter samtal med Hoylu får vi förklaringen att ökningen beror på ett antal engångskostnader, och att dessa inte kommer fortsätta under kommande kvartal 2020.

- Kassan stärkt via emission och konvertibellån

Per sista december 2019 uppgick kassan till 0,6 MSEK, där årets sista kvartalet visade på en burn rate om ca 1,2 MSEK/månad. Efter perioden har Hoylu genomfört en företrädesemission vilken tillförde Bolaget ca 2,2 MSEK före emissionskostnader. Kort efter meddelade Hoylu även att de genomfört en konvertibelemission och stärkt kassan med ytterligare 10 MSEK. Med en burn rate i linje med Q4-19, skulle Hoylu därmed vara finansierade tills efter sommaren 2020, allt annat lika.

- Endast mindre prognosjusteringar

I samband med Q4-rapport har Analyst Group endast gjort mindre justeringar för helårsprognosen 2020. I ett Base scenario estimeras en omsättning om 7,6 MSEK under Q1-20 och 38 MSEK för helåret 2020. Tillväxten motiveras av bl.a. att historiska orders kan komma att skalas upp, samt att Hoylu idag har bevisat att de kan sälja till stora globala företag, dessa referensaffärer kan således resultera i en snöbollseffekt under året.

- Kommer börja redovisa återkommande intäkter från och med Q1-20

Från och med första kvartalet 2020 kommer Hoylu att börja rapportera årliga återkommande intäkter, där Bolaget förväntar sig en signifikant ökning när stora företag fortsätter att öka sitt användande av Hoylu inom deras verksamheter. Detta nyckeltal är något en investerare bör följa noga.

5

Value drives

4

Historical profitability

6

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Börjar öka andelen mjukvaruintäkter

Hoylu har senaste året levererat flertalet orders till kunder runtom hela världen. Affärsplanens inledande fas, med en initialt större andel hårdvaruförsäljning för att bygga kassaflöde, börjar nu gå över till nästa fas i form av en högre andel mjukvaruförsäljning. Övergången skapar ett visst hack i tillväxtkurvan, vilket varit fallet under 2019. Under 2020 förväntar vi oss att Hoylu kan växa vidare, med fortsatt bra bruttomarginal. I ett Base scenario prognostiseras omsättningen till ca 26 MSEK för 2019 och 39 MSEK för 2020. Utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 4,5 kr på 2020 års prognos i ett Base scenario.

- Sjunkande försäljning under Q3-19 men bra kostnadskontroll

Under Q3 uppgick omsättningen till 6,2 MSEK (9,0), motsvarande en minskning om -30 % mot jämförbart kvartal 2018. Vår prognos om ca 10 MSEK var således i överkant. Sett till Hoylus kostnadsbas för rörelsen hade vi prognostiserat totala rörelsekostnaderna till ca 10,8 MSEK, vilket således var i nära linje med rapporterade 10,0 MSEK. Hoylu utvecklas således fortsatt med stabil kostnadskontroll, något som är av stor vikt i dagsläget.

- Erhållit stororder från Shell-gruppen

Hoylu har mottagit en mjukvaruorder från Royal Dutch Shell plc., vilka är en del av Shell-gruppen. Den initiala ordern är för Shell Norge och uppgår till lägst 1,2 MSEK under en 3-årsperiod, med årliga återkommande intäkter (ARR) på 400 000 SEK. Affären som avser mjukvarulicenser innebär en hög bruttomarginal. Orders av denna typ är viktiga framgent för Hoylu, dels för att driva tillväxten, dels för att öka lönsamheten. Att ordern dessutom kommer från en stor aktör som Shell anser vi i sig utgör ett starkt signalvärde och är en bra referensaffär som potentiellt kan öppna nya dörrar för Hoylu.

- Kommer börja redovisa återkommande intäkter från och med Q1-20

Från och med första kvartalet 2020 kommer Hoylu att börja rapportera årliga återkommande intäkter, där Bolaget förväntar sig en signifikant ökning när stora företag fortsätter att öka sitt användande av Hoylu inom deras verksamheter. Detta nyckeltal är något en investerare bör följa noga.

- Likviditeten stärkt via konvertibellån

Vid utgången av september uppgick Hoylus kassa till ca 1,5 MSEK, tillsammans med 6,9 MSEK i kortfristiga kundfordringar. Efter periodens utgång har ett konvertibelt lån om 6 MSEK upptagits, vilket således har stärkt den finansiella ställningen.

6

Value drives

4

Historical profitability

6

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Behöver öka konverteringsgraden av leads under H2-19

Hoylu har på kort tid byggt upp organisationen och senaste året levererat flertalet orders till kunder runtom hela världen. Med befintliga distributions- och partnersavtal, nuvarande orderbok och potentiella leads, kan Hoylu komma att öka försäljningen snabbt. Med fortsatt bibehållen kostnadskontroll kan därmed Bolaget närma sig lönsamhet. Under H1 2019 har dock tillväxten varit låg, varför det är av extra stor vikt att Hoylu kan skala upp försäljningen i bra takt under resten av året. I ett Base scenario prognostiseras omsättningen till ca 37 MSEK för 2019. Utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 4,5 kr på 2019 års prognos i ett Base scenario.

- Lägre försäljning än estimerat under Q2-19 men fortsatt god kostnadskontroll

Under Q2-19 uppgick omsättningen till 6,2 MSEK (6,1), motsvarande en tillväxt om 1 % mot jämförbart kvartal 2018. Vår prognos om ca 8,4 MSEK var således i överkant. Justerat för den sanktionsavgift Hoylu ådragit sig om -2,1 MSEK, var våra estimat avseende rörelsens kostnader i linje med faktiskt utfall. Hoylu utvecklas således fortsatt med en god kostnadskontroll, även om tillväxten inte är tillfredställande på dagens nivåer.

- Erhållit rekordstor order om 25 MSEK över tre år

Holland American Line, som tidigare är kund till Hoylu, gjorde under maj 2019 en ny beställning av mjukvarulösningar, underhåll, tjänster och support motsvarande 25 MSEK över en treårsperiod. Ordern kommer att faktureras månadsvis över treårsperioden, vilket i genomsnitt motsvarar ca 8,3 MSEK per år, motsvarande 25 % av helårsomsättningen 2018. Ordervärdet är således betydande och att ordern dessutom består av mjukvara resulterar i en högre bruttomarginal.

- Fokus 2019 är att öka antalet slutanvändare av Hoylu Suite

Hoylu har klarat av många av de strikta säkerhetskrav som flera av deras största kunder ställer, nu skiftar fokus mot att under 2019 växa antalet slutanvändare till Hoylu Suite och utveckla Hoylus SaaS-modell. Det här har alltid varit den långsiktiga affärsmodellen och med tanke på dess skalbarhet möjliggörs högre försäljningsnivåer och bättre marginaler.

- Likviditeten stärkt via riktad emission

Vid utgången av juni uppgick Hoylus kassa till ca 2,4 MSEK, tillsammans med 9,4 MSEK i kortfristiga kundfordringar. Efter periodens utgång har en riktad emission om 15 MSEK genomförts, vilket således har stärkt den finansiella ställningen. Viktiga faktorer under resten av 2019 är att Hoylu kan öka försäljningen i bra takt och samtidigt bibehålla en god likviditet i bolaget.

6

Value drives

4

Historical profitability

6

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Vinner den största ordern i bolagets historia

Hoylu har på kort tid byggt upp organisationen och senaste året levererat flertalet orders till kunder runtom hela världen. Med befintliga distributions- och partnersavtal, nuvarande orderbok och potentiella leads, kan Hoylu komma att öka försäljningen snabbt. Med fortsatt bibehållen kostnadskontroll kan därmed Bolaget närma sig lönsamhet. I ett Base scenario prognostiseras omsättningen till ca 40 MSEK år 2019. Utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 5,5 kr på 2019 års prognos i ett Base scenario.

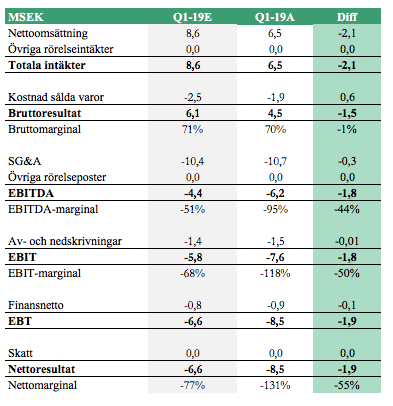

- Lägre försäljning än estimerat men bra kostnadskontroll

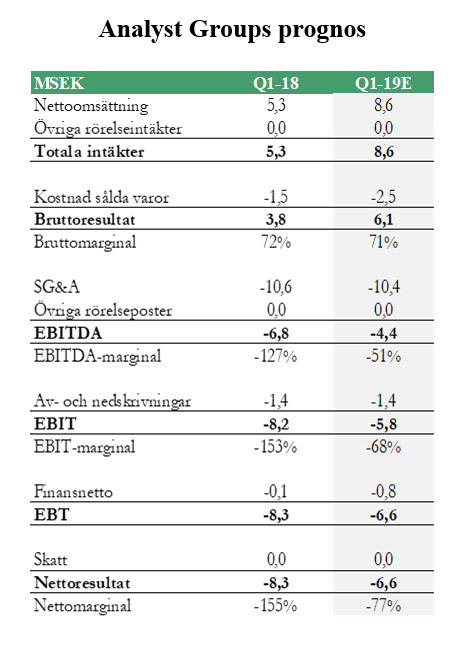

Under Q1-19 uppgick omsättningen till 6,5 MSEK (5,3), motsvarande en tillväxt om 21 % mot jämförbart kvartal 2018. Vår prognos om ca 8,6 MSEK var således i överkant. I rapporten framgår att aktivitetsnivån för första kvartalet har varit hög men att Hoylu inte kunde avsluta så många affärer som de hade planerat. Samtidigt bibehåller Hoylu sin disciplin avseende god kostnadskontroll där rörelsekostnaderna under Q1 uppgick till 10,7 MSEK, vilket kan jämföras med 10,3 MSEK under föregående kvartal (Q4-18). Hoylu har genomgående varit tydliga i sin kommunikation med att de inte kommer dra på sig en större kostnadskostym innan intäkterna är på en tillfredsställande nivå.

- Erhåller rekordstor order om 25 MSEK över tre år

Holland American Line, som tidigare är kund till Hoylu, gjorde under maj 2019 en ny beställning av mjukvarulösningar, underhåll, tjänster och support motsvarande 25 MSEK över en treårsperiod. Ordern kommer att faktureras månadsvis över treårsperioden, vilket i genomsnitt motsvarar ca 8,3 MSEK per år, motsvarande 25 % av helårsomsättningen 2018. Ordervärdet är således betydande och att ordern dessutom består av mjukvara resulterar i en högre bruttomarginal.

- Fokus 2019 är att öka antalet slutanvändare av Hoylu Suite

Hoylu har klarat av många av de strikta säkerhetskrav som flera av deras största kunder ställer, nu skiftar fokus mot att under 2019 växa antalet slutanvändare till Hoylu Suite och utveckla Hoylus SaaS-modell. Det här har alltid varit den långsiktiga affärsmodellen och som med tanke på dess skalbarhet möjliggörs högre försäljningsnivåer och bättre marginaler.

- Likviditeten är fortsatt en utmaning

Vi bedömer att Hoylu per sista maj 2019 har ca 4,9 MSEK i kassan (inklusive konvertibelemissionen om 5 MSEK under maj). Även fast utestående kundfordringar uppgår till ca 13 MSEK är nuvarande likviditet i Bolaget låg och ytterligare extern kapitalanskaffning framgent kan inte uteslutas.

6

Value drives

4

Historical profitability

6

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Antalet licensanvändare av Hoylu Suite estimeras öka 2019

Hoylu har på kort tid byggt upp organisationen och senaste året levererat flertalet orders till kunder runtom hela världen. Med befintliga distributions- och partnersavtal, nuvarande orderbok och potentiella leads, kan Hoylu komma att öka försäljningen snabbt. Med fortsatt bibehållen kostnadskontroll kan därmed Bolaget närma sig lönsamhet. I ett Base scenario prognostiseras omsättningen till ca 45 MSEK år 2019. Utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 6 kr på 2019 års prognos i ett Base scenario.

- Godkänd avslutning på 2018 med stark bruttomarginal

Inför Q4-rapporten så var redan omsättning och rörelseresultatet kommunicerat, vad som dock inte var känt sedan tidigare var bl.a. bruttomarginalen. En viktig del i Hoylus långsiktiga affärsmodell är att öka antalet ansluta användare till Hoylu Suite och således öka andelen återkommande licensintäkter. Denna SaaS-modell innebär högre bruttomarginal relativt Hoylus försäljning av hårdvara (hårdvaruförsäljningen är dock en nödvändig del på kort sikt för att stärka Bolagets kassaflöden). Under Q4-18 uppgick bruttomarginalen till 70 % vilket var i linje med vår prognos och således något vi ser positivt på.

- Fokus 2019 är att öka antalet slutanvändare av Hoylu Suite

I samband med Q4-rapporten 2018 berättar Hoylu att, efter att ha klarat av de strikta säkerhetskrav som många av deras största kunder ställer, nu skiftar fokus mot att under 2019 växa antalet slutanvändare till Hoylu Suite och utveckla Hoylus SaaS-modell. Det här har alltid varit den långsiktiga affärsmodellen och som med tanke på dess skalbarhet möjliggörs högre försäljningsnivåer och bättre marginaler.

- Likviditeten är fortsatt en utmaning

Vi bedömer att Hoylu per sista februari 2019 har ca 4 MSEK i kassan (inklusive konvertibelemissionen om 5 MSEK under februari). Även fast utestående kundfordringar uppgår till ca 13 MSEK är nuvarande likviditet i Bolaget låg och ytterligare extern kapitalanskaffning framgent kan inte uteslutas.

- Marknaden för Enterprise Collaboration fortsätter växa

Den globala marknaden för Enterprise Collaboration förväntas växa med 13,1 % per år till 2021, för att då uppgå till ett värde om 49,5 mdUSD. Marknaden för mjukvarusystem som används inom Enterprise Collaboration förväntas nå ett värde om 8,4 mdUSD år 2020. Hoylu gynnas av dessa marknadstrender. Idag har Hoylu flera starka referenskunder som exempelvis Proctor & Gamble, Holland America Line, Daimler samt tio av världens största byggföretag, t.ex. Skanska, Suffolk m.fl.

6

Value drives

4

Historical profitability

6

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Prognostiseras växa med 25 % under fjärde kvartalet 2018

Hoylu har på kort tid byggt upp organisationen och senaste året levererat flertalet orders till kunder runtom hela världen. Med befintliga distributions- och partnersavtal, nuvarande orderbok och potentiella leads, kan Hoylu komma att öka försäljningen snabbt. Med fortsatt bibehållen kostnadskontroll kan därmed Bolaget närma sig lönsamhet. I ett Base scenario prognostiseras omsättningen till ca 35 MSEK år 2018. Utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 6 kr på 2018 års prognos.

- För fjärde kvartalet prognostiseras en tillväxt

om 25 %

Hoylu har totalt kommunicerat 11 orders under 2018. Analyst Group bedömer att dessa kommunicerade ordervärden per 2018-11-19, tillsammans med vissa tidigare orders från 2017, motsvarar en orderbok under Q4-18 om ca 12,2 MSEK. Det kvarstår fortfarande 1,5 månad av kvartalet, vilket innebär möjlighet för ytterligare orders. För Q4-18 prognostiseras en tillväxt om ca 25 %, motsvarande en omsättning om 14,3 MSEK.

Marknaden för Enterprise Collaboration fortsätter växa

Den globala marknaden för Enterprise Collaboration förväntas växa med 13,1 % per år till 2021, för att då uppgå till ett värde om 49,5 mdUSD. Marknaden för mjukvarusystem som används inom Enterprise Collaboration förväntas nå ett värde om 8,4 mdUSD år 2020. Hoylu gynnas av dessa marknadstrender.

- Hoylu har byggt upp organisationen på kort tid – tecknat flera intressanta kundavtal

Sedan förra året har Hoylu genomgått en intensiv uppbyggnadsfas av organisationen. Under perioden februari-april 2017 gjorde Hoylu flera förvärv, bl.a. mjukvarubolaget We-inspire, Creative Minds Consulting och produkten Huddlewall från Scaleable Display Technologies. Hoylu äger även 10 % i VR-och AR-bolaget VR Global. Idag har Hoylu kunder som Proctor & Gamble, Holland America Line, Daimler samt tio av världens största byggföretag, t.ex. Skanska, Suffolk m.fl.

- Skalbar affärsmodell

Hoylus långsiktiga affärsmodellen innebär att Hoylus mjukvara erbjuds via traditionell licensiering, där abonnemangsmodellen innebär återkommande intäkter och förutsägbara kassaflöden. Då mjukvaran enkelt kan installeras av kunden, utan några direkta kostnader, är affärsmodellen skalbar med höga bruttomarginaler.

- Hoylu är inte lönsamma idag

I slutet av september 2018 uppgick kassan till ca

1,3 MSEK och under oktober 2018 upptog Hoylu ett konvertibelt lån om 10 MSEK. Det minskar den finansiella risken på kort sikt.

6

Value drives

4

Historical profitability

6

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Hoylu – Intressant orderläge och upp till bevis under H2-18

Hoylu har på kort tid byggt upp organisationen och senaste året levererat flertalet orders till kunder runtom hela världen. Med befintliga distributions- och partnersavtal, nuvarande orderbok och potentiella leads, kan Hoylu komma att öka försäljningen snabbt under 2018. Med fortsatt bibehållen kostnadskontroll kan därmed Bolaget närma sig lönsamhet. I ett Base scenario prognostiseras omsättningen till >35 MSEK år 2018. Utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 6 kr på 2018 års prognos.

6

Value drives

4

Historical profitability

6

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Hoylu – Fokus ligger på fler och större orders under 2018

Hoylu har på kort tid byggt upp organisationen och senaste året levererat flertalet orders till kunder runtom hela världen. Med befintliga distributions- och partnersavtal, nuvarande orderbok och potentiella leads, kan Hoylu komma att öka försäljningen snabbt under 2018. Med fortsatt bibehållen kostnadskontroll kan därmed Bolaget närma sig lönsamhet. I ett Base scenario prognostiseras omsättningen till 50 MSEK år 2018. Med härledning från en relativvärdering, härleds ett teoretiskt värde per aktie om 8,5 kr på 2018 års prognos.

- Marknaden för Enterprise Collaboration fortsätter växa

Den globala marknaden för Enterprise Collaboration förväntas växa med 13,1 % per år till 2021, för att då uppgå till ett värde om 49,5 mdUSD. Marknaden för mjukvarusystem som används inom Enterprise Collaboration förväntas nå ett värde om 8,4 mdUSD år 2020. Hoylu gynnas av dessa marknadstrender.

- Hoylu har byggt upp organisationen på kort tid

Sedan förra året har Hoylu genomgått en intensiv uppbyggnadsfas av organisationen. Under perioden februari-april 2017 gjorde Hoylu flera förvärv, bl.a. mjukvarubolaget We-inspire, Creative Minds Consulting och produkten Huddlewall från Scaleable Display Technologies. Hoylu äger även 10 % i VR-och AR-bolaget VR Global.

- Skalbar affärsmodell

Hoylus långsiktiga affärsmodellen innebär att Hoylus mjukvara erbjuds via traditionell licensiering, där abonnemangsmodellen innebär återkommande intäkter och förutsägbara kassaflöden. Då mjukvaran enkelt kan installeras av kunden, utan några direkta kostnader, är affärsmodellen skalbar med höga bruttomarginaler.

- Stor orderbok – flera nya orders kan komma under 2018

Hoylu har levererat ett flertal initiala orders till olika aktörer runt om i världen, vilka kan komma att skalas upp ytterligare under 2018. Ett exempel är den order som gick till lärosäten i Förenade Arabemiraten, vilken inbringade 5 MSEK under 2017. Ordern kan komma att följas upp under 2018 till fler lärosäten, med ett potentiellt ordervärde om 15 MSEK.

- Hoylu är inte lönsamma och resultatet är negativt

I slutet av mars 2018 uppgick kassan till ca 0,7 MSEK, och under Q1-18 var resultatet -8,3 MSEK. Hoylu är således i behov av ytterligare finansiering innan verksamheten kan bli lönsam.

6

Value drives

4

Historical profitability

6

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Förväntas fortsätta växa under 2018

Hoylu AB levererar mjuk- och hårdvarulösningar för användning vid presentationer, idéskapande och samarbete med fokus på användarupplevelsen. Hoylu säljer sina lösningar för kreativt samarbete (s.k. creative collaboration) kombinerat med displayer och teknologier för intuitiv input. Det inkluderar även Internet-of-Things (IoT) och teknik för att förenkla samarbeten och arbetsprocesser mellan olika geografiska platser, för att uppnå högre effektivitet och kreativitet.

- Hoylus omsättning under 2017 högre än väntat. Med tanke på de initiala orders Hoylu levererat under 2017 bedöms förutsättningarna vara goda för att försäljningen ska fortsätta öka under 2018. Med den riktade emissionen under december 2017 är kassan påfylld och under H1-18 räknar vi med ett första kvartal där break-even resultat uppnås.

- Hoylus affärsmodell är skalbar och möjliggör höga bruttomarginaler. En del i Hoylus affärsmodell är att erbjuda mjukvara (Hoylu Suite) via traditionell licensiering och som abonnemangstjänst. Det ger upphov till återkommande intäkter, god bruttomarginal och förutsägbara kassaflöden.

- Värderas till P/S 1,5 på 2018 års prognos. I ett Base scenario prognostiseras Hoylu omsätta ca 63 MSEK för 2018. Med börsvärde (Market Cap) om

ca 92 MSEK (2018-02-21) handlas Hoylu till ett forward-P/S om 1,5 på 2018 års prognos. - Hoylu är ännu inte lönsamma. Hoylu måste fortfarande nå lönsamhet och bevisa att affärsmodellen fungerar. Tillgänglig kassa antas per sista februari 2018 uppgå till ca 11,7 MSEK. Givet beräknad burn rate är Hoylu finansierade till sommaren 2018, allt annat lika.

6

Value drives

4

Historical profitability

6

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Analyst Comments

Kommentar inför Hoylus Q2-rapport

2020-08-20

Hoylu publicerar imorgon den 21 augusti sin delårsrapport för andra kvartalet 2020. Följande är våra tankar inför rapporten.

I mitten av juli släppte Hoylu sina preliminära försäljningssiffror för Q2-20, där det framgick att omsättningen under andra kvartalet uppgick till 8,0 MSEK (6,2), motsvarande en ökning om 29 %. Jämfört med vårt estimat om 8,8 MSEK var utfallet således 0,8 MSEK lägre, samtidigt som vi anser att 29 % tillväxt är en bra prestation under ett minst sagt annorlunda Q2. I pressmeddelandet framgick även att Hoylus ARR uppgick till 21,3 MSEK i slutet av juni, en ökning från 20,7 MSEK i slutet av mars och från 15,0 MSEK vid utgången av december 2019. Hoylu skriver även att de lanserade sin nya programvara i början av maj, följt av lanseringen av moduler för Pull-planning och PI Planning. Bolaget hade därefter en stark tillväxt i antalet registrerade användare men som dock inte visas i ARR-ökningen då den nya programvaran kom med en 60-dagars gratis testperiod. Vid bra konverteringsgrad kan det därmed ge en extra ”boost” i ARR-intäkterna under kommande kvartal.

I övrigt ser vi fram emot att i morgondagens rapport läsa mer kring hur Hoylus kostnadsbas och rörelsekapital utvecklats, och därmed kunna uppdatera våra prognoser kring bolagets burn rate och likviditetsbana.

I samband med rapporten kommer vi även att återkomma med en uppföljande kommentar.

Uppföljning på Hoylus Q1-rapport

2020-05-15

Hoylu publicerade idag den 15 maj sin delårsrapport för första kvartalet 2020. Följande är våra tankar om rapporten.

Med tanke på att de preliminära försäljnings- och resultatsiffrorna redan var kända sedan innan, och att dessa var i linje med rapportens utfall, innehöll dagens kvartalsrapport inga större överraskningar.

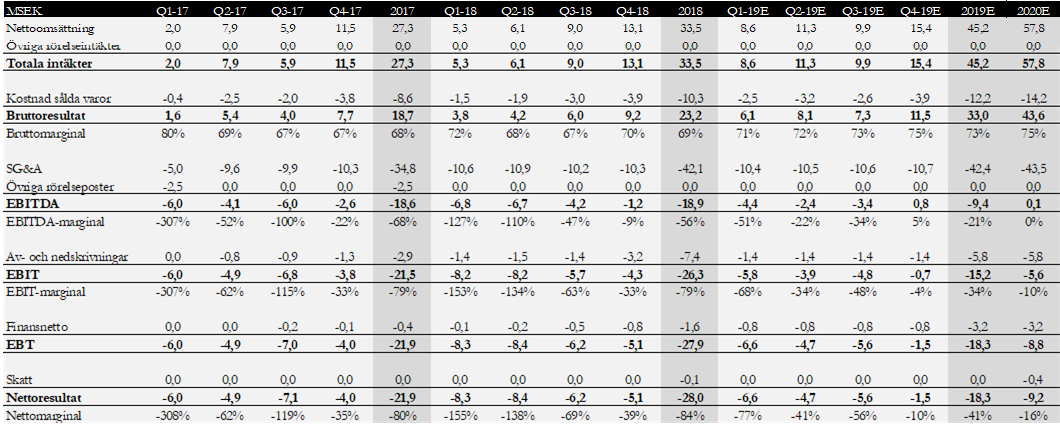

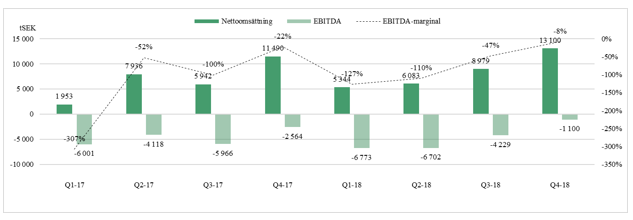

Överblick av Hoylus försäljning och resultat (kvartal)

Precis som många andra blir även Hoylu påverkade av effekterna från Covid-19, men till skillnad från många andra aktörer så gynnas Hoylu av den ”nya” trenden att arbeta på distans där pandemin påskyndar användningen och efterfrågan av samarbetslösningar. Under april lanserade Hoylu en ny produkt där den nya programvaranm som erbjuds som en prenumerationstjänst, kombinerar funktionalitet i tidigare produkter med intuitiva verktyg för samarbete, och innehåller en instrumentpanel för att organisera arbetsytor samt anpassade mallar och dynamiska moduler för specifika processer och användningsfall. Detta tajmar väl utifrån de nya arbetssätt som nu sker. Hoylu har nyligen även släppt ett integrerat program och tjänst för Microsoft Teams. Det här tillägget utökar Hoylus partnerskap med Microsofts ekosystem som redan utnyttjar Azure- och Office365-produkter samt gör Hoylu lättillgängligt i Microsoft Teams App Store. Med tanke på att Microsoft har en stor andel av marknaden och att många använder företagets olika lösningar för samarbete, t.ex. som Teams, kan det här hjälpa till att driva Hoylus försäljning.

Den trend som just nu pågår, där flera företag i allt högre grad tillämpar distansarbete, gynnar Hoylu. Frågan är dock om någon förstärkande effekt på försäljningen kan ses på kort sikt. Senaste veckorna har många företag visat en avvaktande investeringsvilja, vilket kan göra att även om Hoylus lösningar ligger helt rätt i tiden och att det finns ett tydligt behov, kommer kanske ordervärdena först senare när företag är redo att ta ett inköpsbeslut. På medel- till lång sikt är vi helt övertygade om att det som nu händer i samhället kommer att bidra till att Hoylu kan skala upp sin försäljning i allt högre takt, frågan på kort sikt blir istället hur försäljningen under resten av årets kvartal kan komma att påverkas. Med tanke på att vi snart närmar oss slutet av andra kvartalet, räknar vi med att en eventuell ”boost” i försäljningen i sådana fall kommer att ses under H2 i år. I den uppdaterade analysen som vi inom kort kommer att återkomma med så kommer våra nya kvartals- och helårsprognoser att framgå.

Kommentar inför Hoylus Q1-rapport

2020-05-14

Hoylu publicerar imorgon den 15 maj sin delårsrapport för första kvartalet 2020. Följande är våra tankar inför rapporten.

I början av april släppte Hoylu sina preliminära försäljningssiffror för Q1-20, där det framgick att omsättningen under första kvartalet uppgick till 8,2 MSEK (6,5), motsvarande en ökning om 26 %. Det var således 0,5 MSEK bättre än vårt estimat om 7,6 MSEK. I pressmeddelandet framgick även att faktureringen under Q1 uppgick till 9,0 MSEK, samt att Hoylus ARR uppgick till 20,7 MSEK i slutet av mars, vilket är en ökning från 15,0 MSEK vid utgången av december 2019. Sett till Hoylus rörelsekostnader om 10,5 MSEK så var dessa väl i linje med vårt estimat om 10,0 MSEK, vilket även gjorde att vår EBITDA-prognos om -4,7 MSEK föll ut väl mot preliminärt EBITDA-resultat om -4,9 MSEK.

Efter periodens utgång har Hoylu bl.a. tagit beslut om en private placement om ca 63 MSEK samt en företrädesemission om ca 11 MSEK. Med den nettolikvid som beräknas tillkomma från emissionerna så ska Hoylu investera i fortsatta tillväxtaktiviteter och stärka sin marknadsföring.

”Med tanke på att mycket av den finansiella informationen för Q1 redan är känd, ser vi mest fram emot att läsa Stein Revelsbys VD-ord om hur han ser på Hoylus nuläge samt hur bolaget står sig i nuvarande corona-pandemi. Med den informationen hoppas vi kunna skaffa oss en fördjupad bild av hur resten av året kan komma att se ut för Hoylu”, säger ansvarig analytiker på Analyst Group.

I samband med rapporten kommer vi att återkomma med en uppföljande kommentar.

Kommentar på Hoylus Q4-rapport

2020-02-25

Hoylu publicerade igår den 24 februari sin delårsrapport för fjärde kvartalet 2019. Följande är våra tankar om rapporten.

Med tanke på att Hoylu under mitten av januari släppte sina preliminära försäljningssiffror för Q4-19, där det framgick att försäljningsintäkterna uppgick till 8,1 MSEK, såg vi mest fram emot att läsa mer om hur kostnadsmassan utvecklades under sista kvartalet 2019, samt hur den finansiella ställningen såg ut per sista december. Med den informationen kan vi få vi en uppfattning om hur kapitalförbrukningen (burn rate) såg ut under Q4.

Under fjärde kvartalet uppgick Hoylus rörelsekostnader (utvecklings-, försäljnings- och administrationskostnader) till -14,6 MSEK (-10,2), vilket således är en ökning mot jämförbart kvartal 2018 samt föregående kvartal 2019 (Q3). I vår senast publicerade analys hade vi räknat med att kostnadsbasen fortsatt skulle befinna sig omkring 10 MSEK under Q4, vilket därmed var i underkant. Med tanke på att Hoylu inte är lönsamma idag är det viktigt att de fasta kostnaderna inte skenar iväg. Vad som även tynger resultatet, dock som en finansiell post och inte som en rörelsekostnad, är en nedskrivning om ca 7 MSEK avseende gjorda investeringar i Virtual Reality-teknik (“VR”).

Vid utgången av december 2019 uppgick Hoylus kassa till 0,6 MSEK där det operativa kassaflödet uppgick till -1,2 MSEK/månad under årets sista kvartal. Efter perioden har Hoylu genomfört en företrädesemission vilket tillförde bolaget ca 2,2 MSEK före emissionskostnader i början av februari, och igår (24/2) meddelade Hoylu att de genomför en konvertibelemission och stärker kassan med ytterligare 10 MSEK. Med en burn rate i linje med Q4-19, skulle Hoylu därmed vara finansierade tills efter sommaren 2020, allt annat lika. En ökad försäljning och ett förbättrat rörelsekapital skulle dock kunna stärka bolagets likviditetsbana.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Kommentar inför Hoylus Q4-rapport

2020-02-21

Hoylu publicerar på måndag den 24 februari sin delårsrapport för fjärde kvartalet 2019. Följande är våra tankar inför rapporten.

I mitten på januari släppte Hoylu sina preliminära försäljningssiffror för Q4-19, där det framgick att bokningar var 19,2 MSEK, försäljningsintäkter om 8,1 MSEK och faktureringar om 11,4 MSEK. Årliga återkommande intäkter och långtidstjänsteavtal uppgick till 15 MSEK per den 1 januari 2020.

I vår senast publicerade analys i samband med Q3-rapporten (november 2019) hade vi en försäljningsprognos om 7 MSEK för Q4-19, vilket Hoylu således överträffade med ca 1 MSEK. Vad vi därmed ser fram emot att läsa mer om i rapporten på måndag är primärt hur kostnadsmassan utvecklades under sista kvartalet 2019, samt hur den finansiella ställningen såg ut per sista december. Med den informationen kan vi få en uppfattning om hur kapitalförbrukningen (burn rate) såg ut under Q4. Med tanke på att Hoylu inte är lönsamma idag är det viktigt att de fasta kostnaderna inte skenar iväg.

Efter periodens utgång har Hoylu genomfört en företrädesemission där emissionsvolymen uppgick till 13,7 MSEK. Utfallet, vilket redovisades den 5 februari 2020, visade att emissionen tecknades till ca 16 % och att Hoylu tillfördes 2,2 MSEK före emissionskostnader. I rapporten på måndag hoppas vi kunna få mer information kring hur bolaget resonerar kring sin finansiella ställning idag.

I samband med rapporten kommer vi att återkomma med en uppföljande kommentar.

Hoylu erhåller initial stororder från BP

2020-01-23

Hoylu meddelade idag den 23 januari att de mottagit en order från BP plc, ett av världens största energiföretag. Den initiala ordern uppgår till ett värde av 1 MSEK och är en kombination av mjukvaru- och produktintäkter.

”Med ordern från BP, i kombination med tidigare ordrar från andra stora energibolag som exempelvis Shell, får nu Hoylu ett allt starkare fäste i en minst sagt intressant sektor. Senaste åren har Hoylu succesivt byggt upp en stark närvaro inom bland annat byggbranschen, att nu samma resa verkar ske inom energisektorn ser vi minst sagt positivt på. Ordern från BP om 1 MSEK, vilken ska betonas är just en initial order, är dessutom ur ett historiskt perspektiv att anse som stor, och att ordern dessutom består av mjukvaruintäkter resulterar i bra marginaler för Hoylu”, säger ansvarig analytiker på Analyst Group.

Hoylu levererar julklappar tidigt i år

2019-12-23

Hoylu meddelade i helgen att bolaget erhållit ett flertal orders; mjukvaruorder (SaaS) från Eni S.p.A. om 500 000 SEK per år, en order från Wallbridge om 380 000 SEK samt order från två bolag inom Carnival Corporation Group om initialt 4 MSEK.

”Vi anser framförallt att de två affärerna inom Carnival-gruppen är särskilt intressanta och värda att belysa lite extra. Gruppen är nämligen ett av världens största fritidsresebolag och Hoylu har sedan 2017 haft pågående leveranser till Holland American Line. Den senaste ordern om nu initialt 4 MSEK kommer från två andra bolag inom koncernen; P&O Cruises och Seaborn Cruise Line. Att Hoylu kan växa inom kundkoncernen, och dessutom med relativt sett stora ordervärden, ser vi såklart mycket positivt på. Marknaden verkar tycka som vi där aktien i skrivande stund är upp över tjugo procent sedan fredagens stängning. Hoylu bjuder således på tidiga julklappar till aktieägarna i år, där dagens uppgång har ökat bolagsvärdet med ca 13 MSEK”, säger ansvarig analytiker på Analyst Group.

Uppföljning på Hoylus Q3-rapport

2019-11-22

Hoylu AB publicerade idag den 22 november sin delårsrapport för tredje kvartalet 2019. Följande är våra tankar om rapporten.

Under Q3-19 uppgick omsättningen till ca 6,3 MSEK (9,0), vilket således motsvarar en minskning om ca 30 %. En förklaring till den minskade omsättningen är att historiskt sett så har Hoylus intäkter kommit från HoyluWalls som även innehållit mjukvara, vilket därmed resulterar i större ordervärden. Nu börjar Hoylu se orders med endast mjukvaror från företag som beställer till sina anställda för att använda på sina olika enheter och kunder som köper touch-varor från Hoylus partners NEC och LG. Säljcyklerna med stora företag är långa och brukar börja med att inkludera några hundra användare, vilket således även får en fördröjd effekt i Hoylus omsättning och tillväxt.

EBIT-resultat under Q3-19 uppgick till -7,1 MSEK (-5,7). Likt vad vi väntade oss visar Hoylu inga svarta siffror under kvartalet, dock hade vi räknat med ett något mindre negativt EBIT-resultat om ca -5,2 MSEK. Differensen utgörs primärt av att vi hade estimerat en högre omsättning under Q3 än vad Hoylu faktiskt rapporterade.

En intressant del i rapporten, från VD-ordet, som vi tycker är värd att belysa extra är följande utdrag:

”Vi kommer att börja rapportera årliga återkommande intäkter fr.o.m. första kvartalet och vi förväntar en signifikant ökning när stora företag fortsätter att öka sitt användande av Hoylu inom deras verksamheter.”

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Kommentar inför Hoylus Q3-rapport

2019-11-21

Hoylu AB publicerar imorgon den 22 november sin delårsrapport för tredje kvartalet 2019.

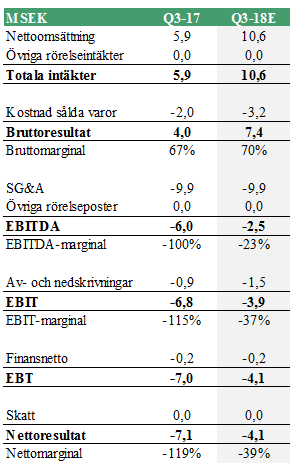

Under Q3-18 uppgick omsättningen till ca 9,0 MSEK, med ett EBIT-resultat om -5,7 MSEK. Det blir intressant att se dels hur nettoomsättningen under Q3-19 förhåller sig mot jämförbar period 2018, dels mot föregående kvartal (Q2-19) då nettoomsättningen uppgick till 6,2 MSEK.

Vi estimerar en tillväxt om ca 15 % mot jämförbart kvartal 2018, motsvarande en omsättning om 10,3 MSEK under tredje kvartalet 2019. Vi tror inte att Hoylu har vänt till svarta siffror under Q3, utan uppvisar ett rörelseresultat (EBIT) omkring -5,2 MSEK. Nedan följer en sammanfattning av vår prognos inför Q3-rapporten.

I samband med rapporten kommer vi att återkomma med en uppföljande kommentar.

Uppföljning Hoylus Q2-rapport 2019

2019-08-23

Hoylu publicerade idag den 23 augusti sin delårsrapport för andra kvartalet 2019. Följande är våra tankar om rapporten.

Under Q2-19 uppgick omsättningen till 6,2 MSEK (6,1), motsvarande en tillväxt om 1 % mot jämförbart kvartal 2018. Vår prognos om ca 8,4 MSEK var således i överkant. Justerat för den sanktionsavgift Hoylu ådragit sig om -2,1 MSEK, var våra estimat avseende rörelsens kostnader i linje med faktiskt utfall.

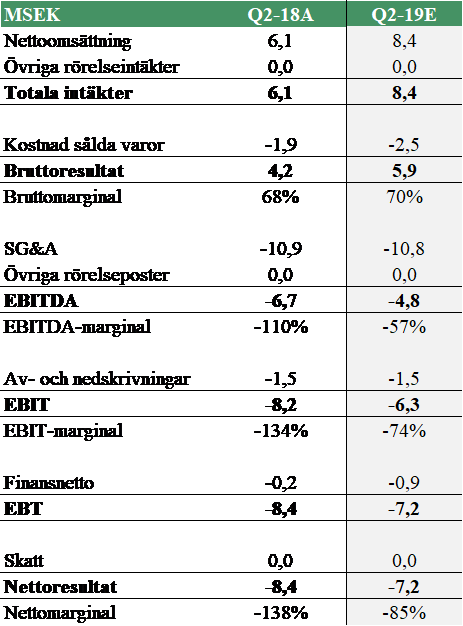

Analyst Groups prognos jämfört med faktiskt utfall Q2-19

Vid utgången av juni uppgick Hoylus kassa till ca 2,4 MSEK, tillsammans med 9,4 MSEK i kortfristiga kundfordringar. Efter periodens utgång har en riktad emission om 15 MSEK genomförts, vilket således har stärkt den finansiella ställningen. I sitt VD-ord skriver Stein Revelsby ” […] baserat på de aktiviteter och diskussioner med våra största kunder så förväntar vi stark tillväxt under det andra halvåret.” I samband med uppdateringen av aktieanalysen kommer vi att se över våra estimat för H2-19.

Vi kommer att inom kort återkomma med den uppdaterade aktieanalysen. Till dess, läs gärna vår tidigare analys från maj här

Analytikerkommentar inför Hoylus Q2-rapport 2019

2019-08-22

Hoylu AB publicerar imorgon den 23 augusti sin delårsrapport för andra kvartalet 2019. Följande är våra tankar inför rapporten.

Under Q2-18 uppgick omsättningen till 6,1 MSEK, med ett EBIT-resultat om -8,2 MSEK. Det blir intressant att se dels hur nettoomsättningen under Q2-19 förhåller sig mot jämförbar period 2018, dels mot föregående kvartal (Q1-19) då nettoomsättningen uppgick till 6,5 MSEK.

Säsongsmässigt är Hoylus andra kvartal starkare relativt det första kvartalet, varför vi räknat med en högre omsättning under Q2-19 jämfört med Q1-19. Samtidigt estimerar vi en tillväxt om ca 38 % mot jämförbart kvartal 2018, motsvarande en omsättning om 8,4 MSEK under andra kvartalet 2019. Vi tror inte att Hoylu har vänt till svarta siffror under Q2 men att bolaget har tagit ett steg närmare till att nå lönsamhet, något vi estimerar kan ske under fjärde kvartalet i år. Nedan följer en sammanfattning av vår prognos inför Q2-rapporten.

I samband med rapporten kommer vi att återkomma med en uppföljande kommentar

Uppföljning på Hoylus Q1-19

2019-05-29

Hoylu AB (”Hoylu” eller ”Bolaget”) publicerade den 16 maj sin delårsrapport för första kvartalet 2019. Följande är våra tankar om rapporten.

Under Q1-19 uppgick omsättningen till 6,5 MSEK (5,3), motsvarande en tillväxt om 21 % mot jämförbart kvartal 2018. Vår prognos om ca 8,6 MSEK var således i överkant. I rapporten framgår att aktivitetsnivån för första kvartalet har varit hög men att Hoylu inte kunde avsluta så många affärer som de hade planerat. Samtidigt bibehåller Hoylu sin disciplin avseende god kostnadskontroll där rörelsekostnaderna under Q1 uppgick till 10,7 MSEK, vilket kan jämföras med 10,3 MSEK under föregående kvartal (Q4-18). Hoylu har genomgående varit tydliga i sin kommunikation med att de inte kommer dra på sig en större kostnadskostym innan intäkterna är på en tillfredsställande nivå. Vid utgången av april uppgick Hoylus likvida medel till 1,1 MSEK. Dock genomfördes en riktad konvertibelemission under maj om 5 MSEK vilket således har stärkt den finansiella ställningen på kort sikt.

Analyst Groups prognos jämfört med faktiskt utfall Q1-19

Vi kommer att inom kort återkomma med en uppdaterad aktieanalys.

Kommentar inför Hoylu Q1-19

2019-05-14

Hoylu AB (”Hoylu” eller ”Bolaget”) publicerar imorgon den 15 maj sin delårsrapport för första kvartalet 2019. Följande är vår tankar inför rapporten.

Under Q1-18 uppgick omsättningen till 5,3 MSEK, med ett EBIT-resultat om -8,2 MSEK. Det blir intressant att se dels hur nettoomsättningen under Q1-19 förhåller sig mot jämförbar period 2019, dels mot föregående kvartal (Q4-18) då nettoomsättningen uppgick till 13,1 MSEK. Säsongsmässigt är Hoylus första kvartal svagare relativt det fjärde kvartalet, varför vi räknat med en lägre omsättning under Q1-19 jämfört med Q4-18. Samtidigt estimerar vi en tillväxt om ca 60 % mot jämförbart kvartal 2018, motsvarande en omsättning om 8,6 MSEK under första kvartalet 2019. Vi tror inte att Hoylu har vänt till svarta siffror under Q1 men att Bolaget har tagit ett steg närmare till att nå lönsamhet, något vi estimerar kan ske under fjärde kvartalet i år. Nedan följer en sammanfattning av våra prognoser.

I samband med rapporten kommer vi att inom kort återkomma med en uppdaterad aktieanalys.

Uppföljning på Hoylus Q4-rapport 2018

2019-02-15

Hoylu AB (”Hoylu” eller ”Bolaget”) publicerade idag den 15 februari 2019 sin delårsrapport för fjärde kvartalet 2018. Följande är våra tankar om rapporten och en jämförelse mellan våra estimat och faktiskt utfall.

Bra bruttomarginal under Q4-18 – fokus under 2019 är att bygga vidare på Hoylus SaaS-modell

Hoylu har sedan tidigare kommunicerat vad omsättning och rörelseresultatet uppgick till för fjärde kvartalet, vad som dock inte var känt sedan tidigare var bl.a. vad bruttomarginalen uppgick till under avslutningen på 2018. En viktig del i Hoylus långsiktiga affärsmodell är att öka antalet ansluta användare till Hoylu Suite och således öka andelen återkommande licensintäkter. Denna SaaS-modell innebär högre bruttomarginal relativt Hoylus försäljning av hårdvara (hårdvaruförsäljningen är dock en nödvändig del på kort sikt för att stärka Bolagets kassaflöden). Under Q4-18 uppgick bruttomarginalen till 70 % vilket var helt i linje med vår prognos och således något vi ser positivt på.

I sitt VD-ord skriver Stein Revelsby att Hoylu, efter att klarat av de strikta säkerhetskrav som många av Bolagets största kunder ställer, är fokus nu inställt på att växa antalet användare och utveckla Hoylus SaaS-modell. Det är menar vi på kommer driva bruttomarginalen under 2019 och framåt.

Till följd av dagens rapport kommer vi att återkomma med en uppdaterad aktieanalys av Hoylu inom kort.

Analytikerkommentar inför Hoylus delårsrapport för Q4-18

2019-02-14

Hoylu AB (”Hoylu” eller ”Bolaget”) publicerar imorgon den 15 februari sin delårsrapport för fjärde kvartalet 2018. Följande är vår tankar inför rapporten.

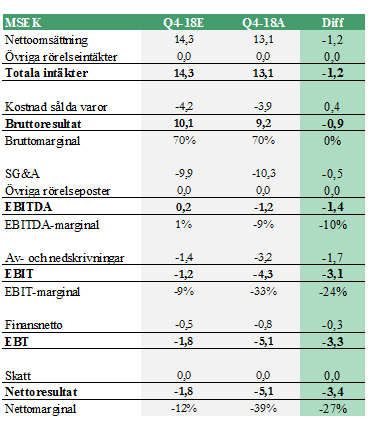

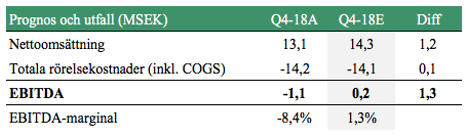

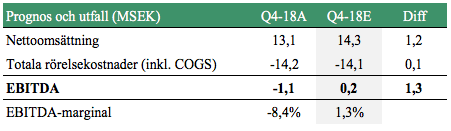

Hoylu meddelade den 10 januari 2019 de preliminära intäktssiffrorna för fjärde kvartalet 2019. Följande är en sammanfattning av dessa och jämförelse med vår tidigare prognos.

Omsättningen kom således in 1,2 MSEK lägre än vad vi hade estimerat. Det motsvarar dock en tillväxt om 46 % mot föregående kvartal 2018 och 14 % mot jämförbart kvartal 2017. Sett till Hoylus kostnadsmassa låg vår prognos väl i linje med faktiskt utfall, vi ser såklart positivt på att Bolaget fortsätter att utvecklas med god kostnadskontroll. Dock hade vi estimerat att Hoylu skulle närma sig break even på EBITDA-nivå under Q4-18, men till följd av en lägre omsättning än väntat blev så inte fallet.

Tankar inför rapporten imorgon

Med tanke på att omsättning och rörelseresultat redan är känt, kommer vårt största fokus vara riktat mot VD-ordet, samt vad Hoylus kassa uppgick till vid utgången av perioden och hur det finansiella läget ser ut idag. Vid utgången av tredje kvartalet uppgick kassan till ca 1,3 MSEK. Under slutet av oktober 2018 beslutade Hoylu om en riktad emission till ett antal större aktieägare via en konvertibler om 10 MSEK, något som därmed innebär att Bolagets kassa stärkts. I samband med morgondagens rapport kommer det således kunna härledas vilken burn rate Hoylu haft under Q4-18.

I samband med rapporten kommer vi att inom kort återkomma med en uppdaterad aktieanalysv

Hoylu har erhållit flera orders under januari

2019-01-25

Hoylu AB (”Hoylu” eller ”Bolaget”) har under januari 2019 kommunicerad flera orders. Följande är en kort sammanfattning.

Ventura Global i Dubai

Hoylu har tidigare levererat lösningar till tre campus på The Higher Colleges of Technology i Förenade Arabemiraten. Hoylu har nu erhållit en ny order från partner Ventura Global till ett värde om 30 tUSD, ca 270 tSEK, bestående av licenser för Hoylus mjukvara samt produkten Hoylu Wall. Systemen skall installeras hos en av de största myndigheterna i Dubai med potential för många fler system inom myndigheten. Det här är i linje med den affärsmodell Hoylu verkar utifrån, d.v.s. att vanligtvis säljs en mindre order in för att sedan utvärderas av kunden. Givet ett bra utfall ökar sannolikheten för större uppföljningsorders och chans till ökad andel återkommande licensintäkter, något som bidrar till högre marginaler för Hoylu.

Österrike och Ryssland

Hoylu har även fått nya order från partnerna Bene och Polymedia, vilket varit partners till Hoylu under en längre tid nu. Totalt värde för dessa orders som mottogs är 450 tSEK och de kommer att levereras under Q1-19.

Delårsrapport publiceras den 15 februari

Den 15 februari 2019 kommer Hoylu att presentera sin Q4-rapport för 2018. I början av januari publicerade Hoylu information om de preliminära intäktssiffrorna inför rapporten, där vi sammanfattade denna enligt följande i en tidigare kommentar:

Omsättningen kom in 1,2 MSEK lägre än vad vi hade estimerat. Försäljningen motsvarade dock en tillväxt om 46 % mot föregående kvartal 2018 och 14 % mot jämförbart kvartal 2017. Sett till Hoylus kostnadsmassa låg vår prognos väl i linje med faktiskt utfall, vi ser såklart positivt på att Bolaget fortsätter att utvecklas med god kostnadskontroll. Dock hade vi estimerat att Hoylu skulle närma sig break even på EBITDA-nivå under Q4-18, men till följd av en lägre omsättning än väntat blev så inte fallet. Hoylu närmar sig dock alltjämt lönsamhet, -1,1 MSEK i EBITDA under Q4-18 kan jämföras med -4,2 MSEK under Q3-18.

Analytikerkommentar på Hoylus preliminära intäktssiffror för Q4-18

2019-01-10

Omsättningen kom således in 1,2 MSEK lägre än vad vi hade estimerat. Det motsvarar dock en tillväxt om 46 % mot föregående kvartal 2018 och 14 % mot jämförbart kvartal 2017. Sett till Hoylus kostnadsmassa låg vår prognos väl i linje med faktiskt utfall, vi ser såklart positivt på att Bolaget fortsätter att utvecklas med god kostnadskontroll. Dock hade vi estimerat att Hoylu skulle närma sig break even på EBITDA-nivå under Q4-18, men till följd av en lägre omsättning än väntat blev så inte fallet. Hoylu närmar sig dock alltjämt lönsamhet, -1,1 MSEK i EBITDA under Q4-18 kan jämföras med -4,2 MSEK under Q3-18.

Såhär sa Stein Revelsby, VD på Hoylu, i samband med pressmeddelandet:

”Vi fokuserar på att öka affärerna med våra största kunder och ser framför oss att den underliggande starka tillväxttrenden fortsätter under 2019.”

Uppföljning på Hoylus Q3-rapport 2018

2018-11-09

Hoylu AB (”Hoylu” eller ”Bolaget”) publicerade idag den 9 oktober sin delårsrapport för tredje kvartalet 2018. Följande är våra tankar om rapporten och en jämförelse mellan våra estimat och faktiskt utfall.

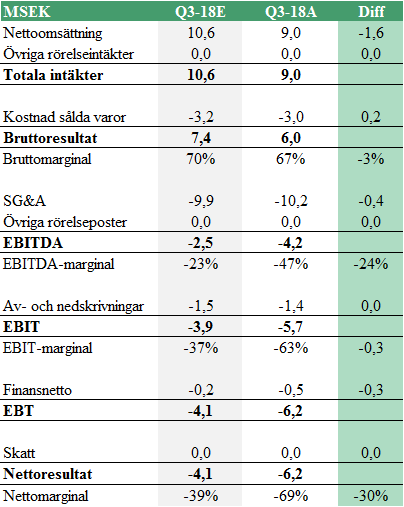

Omsättning något lägre än väntat

Omsättningen under Q3-18 uppgick till ca 9 MSEK, vilken kan jämföras med 6 MSEK under jämförbar period föregående år. I vår tidigare analys från augusti hade vi räknat med en något högre omsättning under Q3-18 om ca 10,6 MSEK. 9 MSEK motsvarar dock en tillväxt om 50 % mot 2017 och är ändå att anse som godkänd. Hoylus arbete med större företagskunder börjar ge resultat och på senare tid har Hoylu erhållit flera intressanta orders, bl.a. från USA:s flygvapen och armé. Ordern till flygvapnet är extra intressant, dels på grund av dess storlek om ca 3,5 MSEK, dels då den består av både hårdvara och mjukvarulicenser.

Bra kostnadskontroll i rörelsen

Bruttomarginalen om 67 % var 3 % längre än vad vi räknat med, men är likväl att anse som godkänd. Rörelsekostnaderna (exkl. finansiella kostnader) om ca 10 MSEK är i linje med våra estimat, och innebär samtidigt en minskning mot föregående kvartal (10,9 MSEK under Q2-18). Det är anses positivt att Hoylu fortsätter verka med bibehållen kostnadskontroll.

Kassan stärkt via konvertibel om 10 MSEK

Vid utgången av kvartalet uppgick kassan till ca 1,3 MSEK. Under slutet av oktober beslutade Hoylu om en riktad emission till vissa aktieägare av konvertibler om 10 MSEK, något som därmed innebär att Bolagets kassa stärkts.

Till följd av dagens rapport kommer vi att återkomma med en uppdaterad aktieanalys av Hoylu inom kort.

Analytikerkommentar inför Hoylus Q3-rapport 2018

2018-11-08

Hoylu AB (”Hoylu” eller ”Bolaget”) publicerar imorgon den 9 november sin delårsrapport för tredje kvartalet 2018. Följande är vår tankar inför rapporten.

Under Q3-17 uppgick omsättningen till 5,9 MSEK, med ett nettoresultat om -7,1 MSEK. Det blir intressant att se dels hur nettoomsättningen under Q3-18 förhåller sig mot jämförbar period 2017, dels mot föregående kvartal (Q2-18) då nettoomsättningen uppgick till 6,0 MSEK vilket var en betydligt lägre nivå än vad vi räknat med.

Prognos tredje kvartalet 2018

För Q3-18 räknar vi med en omsättning omkring 10-11 MSEK, motsvarande en tillväxt om 78 % mot jämförbart kvartal 2017. Vi räknar med att Hoylu fortsatt kommer att visa ett negativt resultat.

Vi kommer att återkomma med en uppdaterad aktieanalys efter rapporten.

Försäljningsmål på över 15 MSEK för en av Hoylus partners

2018-10-23

Hoylu AB (”Hoylu” eller ”Bolaget”) meddelade den 22 oktober 2018 att de med återförsäljaren Ed Corp satt ett försäljningsmål omkring 15 MSEK över en 12-månadersperiod.

Över 15 MSEK i försäljningsmål över 12 månader

En bilaga till tidigare återförsäljaravtal med det sydkoreanska integrationsföretaget Ed Corp har signerats. Bilagan fastställer en försäljningsprognos med målet att sälja 1 000 displayer till över 750 skolor, med en potential på ytterligare 15 000 studentlicenser per månad. Det innebär ökade SaaS-intäkter för Hoylu, något som är en del av Bolagets långsiktiga intäktsmodell.

I pressmeddelandet framgår att den prognostiserade försäljningsvolymen sträcker sig över 12 månader, motsvarande 9 MSEK i displaylicenser och 6,5 MSEK i personliga licenser.

”Hoylu och Ed Corp kommer arbeta tillsammans för att nå målsättningen. Det är ännu inte något faktiskt ordervärde, men vi ser positivt på potentialen som det innebär. Affärsvärden över 15 MSEK är historiskt att anse som högt och vi kommer med spänning följa utvecklingen av hur försäljningsmålen efterföljs”, säger Patrik Olofsson, ansvarig analytiker.

Hoylu erhåller flera orders

2018-09-28

Hoylu AB (”Hoylu” eller ”Bolaget”) har de senaste tre dagarna meddelat tre olika orders, varav en order med betydande storlek som fick aktien att rusa.

2018-09-26: Hoylu Wall till USA:s armé

USA:s armé har valt att köpa in Hoylus mjukvara- och storformatsprodukt Hoylu Wall, ett verktyg för digitalt samarbete, delade arbetsytor, processplanering och idéskapande. Ordern kommer att levereras under Q3-18, med ett ordervärde som uppgår till 528 000 SEK.

2018-09-27: Ytterligare en order från InterSystems

Dagen efter ordern till USA:s armé kommunicerade Hoylu att de mottagit ytterligare en order från mjukvaruföretaget InterSystems med säte i USA, en aktör som specialiserar sig på sjukvård och offentlig- samt statlig verksamhet. Ordervärdet uppgår till 705 000 SEK.

2018-09-28: USA:s flygvapen väljer Hoylu

Flygvapnet i USA har valt Hoylus mjukvara och ett flertal storformats Hoylu Wall-system, att användas som verktyg för digitala arbetsytor och innovationsarbete samt samarbete. Ordern kommer att levereras under Q4-18, där ordervärdet uppgår till 3 525 165 SEK och består av både hårdvara och mjukvarulicenser. Historiskt sett är detta en stor order för Hoylu, något vi ser mycket positivt på. Det är även tydligt att marknaden uppskattade ordern, i skrivande stund har aktien som högst stått i 6,56 kr under dagen, motsvarande en uppgång om ca 50 % från gårdagens stängningskurs (4,375 kr). För tillfället har aktien backat tillbaka något, och handlas nu omkring 5 kr.

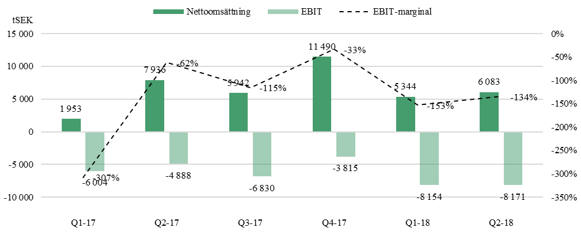

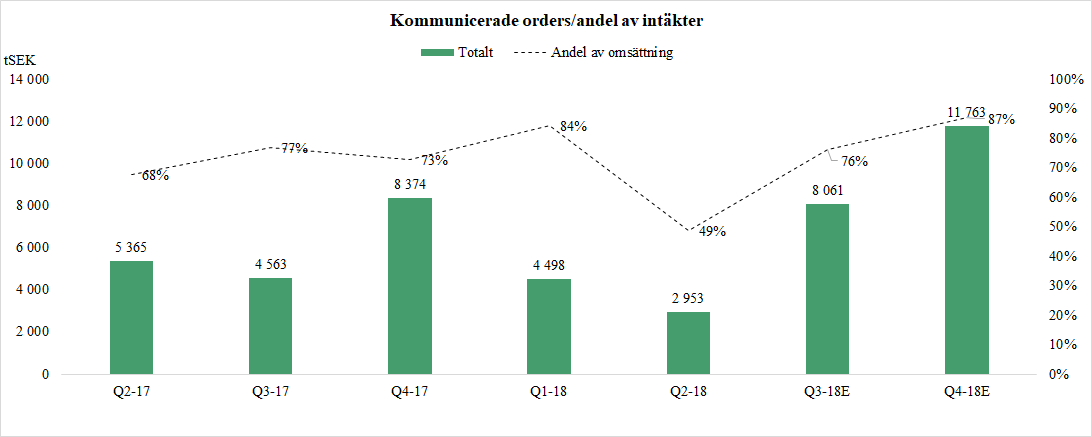

Uppdaterad orderbok

I samband med att Hoylu kommunicerat ytterligare tre orders denna veckan, har vi uppdaterat vår uppskattning kring Bolagets orderbok. Denna baseras enbart på de orders som Hoylu har kommunicerat, och för orders som sträcker sig över flera kvartal har antaganden gjorts om fördelning. Den streckade linjen visar procentuell andel av uppskattad orderbok i förhållande till omsättningen. För perioderna Q3-18 och Q4-18 härleds procentandelen mot vår prognostiserade omsättning.

Hoylu anställer ny CTO och President i Japan

2018-09-14

Hoylu AB (”Hoylu” eller ”Bolaget”) meddelade den 14 september 2018 att de anställer Satoshi Nakajima som ny CTO och President och expanderar till Japan.

Om Satoshi Nakajima

Satoshi Nakajima var tidigt anställd på Microsoft där han arbetade i 14 år som bl.a. mjukvaruarkitekt för Windows och Internet Explorer. Han var ansvarig för ett antal viktiga innovationer på Microsoft, såsom Internet Explorers komponentindelning och integration med Microsoft Office och Windows. Nakajima lämnade Microsoft för att grunda Ignition Partners LLC, ett investmentbolag med säte i Bellevue, Washington som fokuserar på trådlös kommunikation. Han grundade också Xevo Inc. år 2000 där han var VD. Han var också Corporate Officer på Square Enix Holdings Co., Ltd. Han har en MSc i elektroteknik från Waseda University i Tokyo och en MBA från University of Washington.

Rekryteringen är en dörröppnare för Hoylu

Att som utomstående företag slå sig in i den japanska affärsvärlden har historiskt varit en utmaning, något många företag kan vittna om. De som framgångsrikt lyckats etablera sig på marknaden har ofta gjort så via en lokal förankring. Genom att Hoylu etablerar ett nytt helägt dotterbolag, Hoylu Japan K.K. (”Hoylu Japan”) under ledning av Satoshi Nakajima, bedömer vi att sannolikheten ökar för att Hoylu ska kunna växa inom regionen. Satoshi kommer vara CTO och styra den strategiska inriktningen för företagets produkter och leda innovationsarbetet. Han kommer även vara President för dotterbolaget och rapportera direkt till Stein Revelsby (VD för Hoylu AB). Satoshi har en lokal kännedom och lång erfarenhet av att skapa innovativa lösningar, där vi bedömer att hans tidigare erfarenheter är värdefulla för att stärka existerande kundrelationer och utveckla nya affärer på den japanska marknaden. Med dessa förutsättningar kan Hoylu komma att erhålla ökade intäkter från den japanska marknaden i ett tidigare skede, vilket således bidrar till att koncernen snabbare kan nå ett positivt kassaflöde. Vi ser även positivt på att Satoshi erhåller 250 000 aktier i Hoylu AB i utbyte mot att han etablerar Hoylu Japan med ett startkapital på ca 0,9 MSEK. Det bidrar till ökade incitament och motivation för att utveckla dotterbolaget i en bra riktning.

”Satoshis långa och gedigna erfarenhet i strategiska frågor och tekniska lösningar med fokus på användarupplevelse kommer få stor betydelse för oss”, säger Stein Revelsby.

Hoylu signerar ytterligare avtal

2018-08-22

Hoylu AB (”Hoylu” eller ”Bolaget”) meddelade den 20 augusti 2018 att de signerar partner- och återförsäljaravtal med ED CORP.

ED CORP blir således ytterligare en partner och återförsäljare av Hoylus produkt- och tjänsteerbjudande. Företaget beskrivs som en leverantör av medietekniklösningar i Sydkorea med kontor i Vietnam, Hongkong, Singapore och USA. Hoylu har uttalat att en viktig komponent i Bolagets tillväxtstrategi är att växa via partners och återförsäljare. Med ett brett nätverk kan tillväxtmöjligheterna öka, varför vi ser positivt på att Hoylu adderat ytterligare en partner. Såhär sa ED CORPS VD Hope Lee i samband med pressmeddelandet:

”Hoylu Suite är ett anmärkningsvärt tillägg till vår lösningsportfölj. Vi tror att det hjälper våra kunder att förbättra produktiviteten och förbättrar samarbetet i alla led i sin verksamhet.”

Analyst Groups syn på Hoylu som investering

Hoylu har på kort tid byggt upp organisationen och senaste året levererat flertalet orders till kunder runtom hela världen. Med befintliga distributions- och partnersavtal, nuvarande orderbok och potentiella leads, kan Hoylu komma att öka försäljningen snabbt under 2018. Med fortsatt bibehållen kostnadskontroll kan därmed Bolaget närma sig lönsamhet. I ett Base scenario prognostiseras omsättningen till >35 MSEK år 2018. Utifrån gjord prognos och en relativvärdering, härleds ett potentiellt värde per aktie om 6 kr på 2018 års prognos.

- Har erhållit orders om 11 MSEK för leverans under H2-18

I samband med Q2-rapporten 2018 kommunicerade Hoylu att de mottagit skriftliga orders och muntliga åtaganden för leverans under Q3-18 och Q4-18, med ett affärsvärde om ca 11 MSEK. Tillsammans med en potentiell uppföljningsorder om 15 MSEK till lärosäten i Förenade Arabemiraten, samt andra möjliga orders, ser orderboken intressant ut under H2-18.

- Marknaden för Enterprise Collaboration fortsätter växa

Den globala marknaden för Enterprise Collaboration förväntas växa med 13,1 % per år till 2021, för att då uppgå till ett värde om 49,5 mdUSD. Marknaden för mjukvarusystem som används inom Enterprise Collaboration förväntas nå ett värde om 8,4 mdUSD år 2020. Hoylu gynnas av dessa marknadstrender.

- Hoylu har byggt upp organisationen på kort tid

Sedan förra året har Hoylu genomgått en intensiv uppbyggnadsfas av organisationen. Under perioden februari-april 2017 gjorde Hoylu flera förvärv, bl.a. mjukvarubolaget We-inspire, Creative Minds Consulting och produkten Huddlewall från Scaleable Display Technologies. Hoylu äger även 10 % i VR-och AR-bolaget VR Global.

- Skalbar affärsmodell

Hoylus långsiktiga affärsmodellen innebär att Hoylus mjukvara erbjuds via traditionell licensiering, där abonnemangsmodellen innebär återkommande intäkter och förutsägbara kassaflöden. Då mjukvaran enkelt kan installeras av kunden, utan några direkta kostnader, är affärsmodellen skalbar med höga bruttomarginaler.

- Hoylu är inte lönsamma idag

I slutet av juni 2018 uppgick kassan till ca 3,8 MSEK, och kassaflödet från den löpande verksamheten uppgick under Q2-18 till ca -4,5 MSEK. Det kan således inte uteslutas att Hoylu är i behov av ytterligare externt kapital under 2018 innan verksamheten kan bli lönsam.

Analytikerkommentar på Hoylus Q2-rapport 2018

2018-08-10

Hoylu AB (”Hoylu” eller ”Bolaget”) publicerade idag den 10 augusti sin delårsrapport för andra kvartalet 2018.

Omsättning når inte upp till förväntningarna, men kostnadskontrollen bibehålls

Omsättningen under Q2-18 uppgick till ca 6,1 MSEK, vilken kan jämföras med 7,9 MSEK under jämförbar period föregående år. I vår tidigare analys, läs här, från maj hade vi räknat med betydligt högre omsättning. Den svaga omsättningen förklaras av att större kunder kräver djupare utvärdering och mer förankring innan avslut än vad Hoylu räknat med. Större bolag har längre ledtider och beslutsprocesser än t.ex. SME-bolag. Tolv månader rullande omsättning uppgår nu till ca 28,9 MSEK.

Bruttomarginalen om 68 % var i linje med våra förväntningar. Rörelsekostnaderna (exkl. finansiella kostnader) om 12,3 MSEK är också i linje med våra förväntningar, och innebär endast en försiktig ökning mot föregående kvartal (12,0 MSEK) men inget vi anser vara alarmerande. Trots den låga omsättningen får det anses positivt att Hoylu kan verka med bibehållen kostnadskontroll.

Omstrukturering av organisationen ska minska fasta kostnader med 1 MSEK/kvartal

I Stein Revelsbys VD-ord framgår att Hoylu har genomfört ett antal förändringar av organisationen för att få mer säljfokus, förbättra kund- och partnerhantering samt support. Nettoeffekten av detta innebär en ökad del resultatbaserad rörlig kompensation och en minskning av fasta kostnader med ca 1 MSEK per kvartal. Effekten kommer att vara synlig fr.o.m. 2018-07-01. Vi ser positivt på att Hoylu minskar sin fasta kostnadsbas och således förbättrar kassaflödet, något som är mycket viktigt i nuvarande läge.

Tillkommande orders om 11 MSEK under Q2 och Q4 2018

I samband med publiceringen av delårsrapporten kommunicerade Hoylu att de mottagit skriftliga orders och muntliga åtaganden för leverans under Q3-18 och Q4-18, med ett affärsvärde om ca 11 MSEK. Kunderna anges vara bl.a. Holland America Line, Skanska, Daimler, Bene, Barton Melow och LAX Integrated Express Solutions. Om 11 MSEK inkluderas i rapporterad omsättning för 2018, uppgår Hoylus ackumulerade omsättning till ca 22,4 MSEK per den 10 augusti 2018. Det kan jämföras med 2017 års helårsomsättning om 27,3 MSEK. Allt annat lika, innebär det att Hoylu i skrivande stund redan närmat sig 2017 års helårsomsättning, och det kvarstår fortfarande fem månader på året. Hoylu nämner själva att målet att nå positivt kassaflöde under hösten kvarstår.

Uppdaterad aktieanalys

Till följd av dagens rapport kommer vi att återkomma med en uppdaterad aktieanalys av Hoylu inom kort.

Analytikerkommentar inför Hoylus Q2-rapport 2018

2018-08-09

Hoylu AB (”Hoylu” eller ”Bolaget”) publicerar imorgon den 10 augusti sin delårsrapport för andra kvartalet 2018.

Hoylus aktie har haft en tuff sommarperiod och sedan toppen på 6 kr per den sista maj, har aktien letat sig ner till närmare 4 kr idag. Under samma period har det varit förhållandevis tyst från Hoylu. Den 20 juli kommunicerade Bolaget att de signerat ett partner- och återförsäljaravtal med Diversified. Diversified grundades 1993 och är ett fullservice-integrations- och mediateknikföretag med säte i USA. Koncernen har 30 kontor runtom i världen och cirka 70 procent av kunderna är listade som Fortune 1000-bolag. Diversified har omkring 1 600 anställda, omsätter över 750 miljoner dollar och företaget har genom åren erhållit flertalet utmärkelser. Utöver detta har inget kommunicerats under juni-juli, och nämnt avtal med Diversified kommer inte bidra till Q2-rapporten som avser perioden april-juni 2018.

Under april kommunicerade Hoylu totalt fyra orders från följande aktörer:

- Wipple (ordervärde 835 000 SEK)

- Bene (ordervärde 850 000 SEK)

- Suffolk (ordervärde 545 000 SEK)

- University och Connecticut och University of Washington (totalt ordervärde 375 000 SEK)

För både Wipple och Bene kommunicerade Hoylu att orders avsåg leverans under första kvartalet 2018. Ordern från Suffolk och nämnda universitet avsåg leverans under andra kvartalet 2018.

Sedan april har Hoylu inte kommunicerat några ytterligare orders, vilket kan ha gjort investerare nervösa inför Q2-rapporten och därmed varit en bidragande faktor till senaste tidens kurstapp. Till aktiekursen 4 kr värderas Hoylu till ca 60 MSEK. Tolv månader rullande omsättning uppgår till ca 30,7 MSEK, vilket motsvarar en P/S-värdering om 1,9. Vi anser att värderingen är låg, samtidigt som Hoylu måste bevisa sin affärsmodell och visa för investerare att de kan fortsätta öka försäljningen. Om en ökad försäljning kan ses med initialt bibehållen kostnadsnivå, tror vi fortfarande att det finns en bra uppsida i aktien.

Inför rapporten imorgon anser vi att följande punkter är särskilt intressanta att fokusera på:

- Hur omsättningen förhåller sig till tidigare kvartal.

- Om bruttomarginalen kan fortsätta ligga omkring 70 %.

- Om kostnadsmassan på rörelsenivå fortsatt ligger omkring ca 11-12 MSEK.

- Vad kassan uppgår till.

I samband med rapporten kommer vi att återkomma med en kommentar och kort därefter återkomma med en uppdaterad aktieanalys.

Hoylu signerar partner- och återförsäljaravtal med Diversified

2018-07-23

Hoylu AB (”Hoylu” eller ”Bolaget”) meddelade den 20 juli 2018 att de signerar partner- och återförsäljaravtal med Diversified.

Diversified grundades 1993 och är ett fullservice-integrations- och mediateknikföretag med säte i USA. Koncernen har 30 kontor runtom i världen och cirka 70 procent av kunderna är listade som Fortune 1000-bolag. Diversified har omkring 1 600 anställda, omsätter över 750 miljoner dollar och företaget har genom åren erhållit flertalet utmärkelser. Såhär sa Stein Revelsby, VD på Hoylu, i samband med pressmeddelandet:

”Diversified är en branschledande lösningsleverantör och vi är mycket glada över att kunna arbeta tillsammans.”

En viktig faktor för att Hoylu ska kunna öka sin försäljning är att, utöver egna säljare, nå ut med Bolagets mjuk- och hårdvarulösningar via externa partners. Med tanke på att Diversified är branschledande med en stor global organisation, får Hoylus produktportfölj god exponering via det nätverket. Vi ser därför positivt på det tecknade samarbetsavtalet.

Den 10 augusti publicerar Hoylu sin delårsrapport för andra kvartalet 2018. Det vi anser särskilt intressant att bevaka är hur omsättningsnivån förhåller sig mot tidigare och jämförbart kvartal, samt om kostnadskontrollen har bibehållits. Dessa faktorer i kombination påverkar likviditetsnivån. För att Hoylu ska kunna växa är det viktigt att Bolaget har en god likviditet.

Dec

Hoylu Q3-19

Dec

Intervju med Hoylus VD Stein Revelsby

Sep

Hoylu Q2-19

Maj

Intervju med Stein Revelsby VD på Hoylu

Feb

Hoylu Q4-18

Aug

Aktieanalys på Hoylu Q2-18

Share price

N/A

Valuation Range

2020-08-27

Bear

1,9 SEKBase

3,2 SEKBull

4,0 SEKDevelopment

Principal shareholder

2020-03-31

2020-08-27

Kommentar på Hoylus Q2-rapport

2020-08-21

Hoylu publicerade idag den 21 augusti sin delårsrapport för andra kvartalet 2020. Följande är våra tankar om rapporten.

Med tanke på att de preliminära försäljningssiffrorna redan var kända sedan innan hade vi den största delen av vårt fokus riktat mot hur Hoylus kostnadsbas och kapitalförbrukning utvecklats under kvartalet.

Under årets andra kvartal ökar Hoylus rörelsekostnader från Q1-20 med ca 0,7 MSEK och uppgick därmed till 11,2 MSEK. Under kvartalet har en del engångsfaktorer uppstått, vilket vi tror är förklaringen till den något högre kostnadsbasen under Q2. Sett till Hoylus kapitalförbrukning, s.k. burn rate, uppgick denna till -6,7 MSEK/månad, vilket kan jämföras med -4,4 MSEK/månad under årets första kvartal. Även om Hoylu genom vårens kapitaliseringar av bolaget har en god finansiell ställning idag, så hade vi gärna sett en lägre burn rate under Q2. En förklarande faktor till den högre nivån är bl.a. en sämre utveckling i rörelsekapitalet, där vi även noterar att under de senaste tre kvartalen har Hoylus kundfordringar i absoluta tal ökat med i genomsnitt 31 % per kvartal räknat från Q3-19, samtidigt som omsättningen legat relativt konstant omkring 8 MSEK senaste tre kvartalen. Här menar vi att utrymme för förbättring finns, där en kortare betalningstid hos kunderna skulle stärka Hoylus rörelsekapital och såldes bidra till en lägre burn rate och bättre likviditet i bolaget. Likväl är som sagt den finansiella ställningen god idag, där kassan vid utgången av juni uppgick till 18,2 MSEK. Då ska det även tilläggas att ytterligare 11 MSEK från den tidigare genomförda företrädesemissionen samt 3,8 MSEK från den riktade emissionen har registrerats först efter den sista juni och ska därmed tillgodoräknas kassan.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys av Hoylu.