Greater Than AB är ett teknologiföretag som utvecklat AI som predikterar frekvens och kostnader för bilskador, vilket hjälper försäkringsbolag med bättre prissättning av premier, smartare vägar att skapa kundlojalitet och selektiv nyförsäljning. Baserat på företagets spetskompetens inom AI säljer Greater Than produkterna Enerfy Risk Portfolio Tracker, Enerfy Loyalty och Enerfy Insurance lösningar såsom Enerfy PHYD. Därtill tjänster som appar för bildelning, fordonsparker, biluthyrning och driver gamification. Greater Than samarbetar med försäkringsföretag som TRYG, MS First Capital och Zürich och är noterat på Nasdaq First North Growth Market.

Press releases

Intresset för insurtech har aldrig varit större

År 2020 var ett viktigt år för Greater Than, där Bolaget har renodlat verksamheten genom att avsluta sin försäkringsförmedlingstjänst som var både resurskrävande och som medförde sämre lönsamhet, för att istället fokusera helt på kärnverksamheten, att sälja AI-riskinsikt till b.la. försäkringsbolag. Greater Than har därmed lagt en bra grund för att kunna kapitalisera på det påskyndade skiftet i försäkringsbranschen som pandemin medfört, där mer flexibla och individanpassade försäkringslösningar efterfrågas. Greater Than har värderats utifrån 2022 års estimerade försäljning om 42,6 MSEK, och med tillämpad P/S-multipel, härleds ett värde per aktie om 92 kr i ett Base scenario.

- Försäljningen i Q1-21 i linje med estimat

Nettoomsättningen i Q1-21 uppgick till 3,96 MSEK (2,98), motsvarande en tillväxt om 33 % YoY, vilket var mer eller mindre i linje med våra estimat. Att användartillväxten av betalande försäkringsavtal var upp 7 % YoY anser vi är ett styrketecken då det jämförs med ett kvartal där Greater Than tillhandahöll en B2C-affär för sin Enerfylösning, via Moderna Försäkringar, som avvecklades under Q2-20.

- Utvecklar världens första motorriskindex

Greater Than kommunicerade nyligen att de börjat utveckla världens första prediktiva motorriskindex som ska agera som en indikator för nuvarande såväl som framtida risknivå ute på våra vägar. Motorriskindexet kommer att kunna ge riktmärken för trafikrisk, på lokal och global nivå, och göra det möjligt att jämföra exempelvis olika marknader. Indexet kommer att kunna följas i realtid, och fungera i princip på samma sätt som en valuta- eller aktiekurs, vilket ger mervärde till Greater Thans kunder.

- Investeringar inom InsurTech tar nya rekord

Efter rekordåret 2020 fortsätter pengar att strömma in i InsurTech. Under Q1-21 investerades 2,6 mdUSD i InsurTech-bolag, fördelat på 146 transaktioner, vilket innebar nytt All Time High i investerat kapital samt antalet transaktioner för ett enskilt kvartal. Det finns även tydliga tecken på att InsurTech får ett bredare internationellt fotfäste, och under Q1-21 genomfördes investeringar i start ups i tidigt skede från mer än 24 länder, vilket således var ett rekord. Pandemin har otvivelaktigt påskyndat det strategiska skiftet inom försäkringsbranschen som enbart blir tydligare, och med en AI-teknik i världsklass står Greater Than redo att möta den ökande efterfrågan framgent.

- Vi behåller vårt värderingsintervall

Omsättningen i Q1-21 var i linje med vår prognosbild, och även om rörelseresultatet kom in starkare än väntat, behåller vi vårt värderingsintervall. Pandemin är fortfarande en oroande faktor på kort sikt, varför vi väljer att inte göra några revideringar i prognoserna, utan inväntar Greater Thans Q2-rapport för 2021 för att då se hur kostnaderna samt topline har utvecklats.

7

Value drives

3

Historical profitability

8

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Står väl rustade för att möta den ökande efterfrågan

År 2020 har varit ett viktigt år för Greater Than, där Bolaget har renodlat verksamheten genom att avsluta sin försäkringsförmedlingstjänst som var både resurskrävande och av sämre lönsamhet, för att istället fokusera helt på kärnverksamheten, att sälja AI-riskinsikt till b.la. försäkringsbolag. Greater Than har därmed lagt en bra grund för att kunna kapitalisera på det påskyndade skiftet i försäkringsbranschen som pandemin medfört, där mer flexibla och individanpassade försäkringslösningar efterfrågas. Greater Than har värderats utifrån 2022 års estimerade försäljning om 42,6 MSEK, och med tillämpad P/S-multipel, härleds ett värde per aktie om 92 kr i ett Base scenario.

- Försäljningen i fjärde kvartalet slog våra estimat

Nettoomsättningen under Q4-20 kom in högre än vad vi förväntat oss, motsvarande 3,9 MSEK (3,1), där vi överskattade effekten av tappad försäljning hänfört till b.la. tidigare hårdvara. Användartillväxten av betalande försäkringsavtal var -5 % YoY, och även om vi hade hoppats på tillväxt i positivt territorium, får en låg ensiffrig minskning ändå ses som godkänt givet en kraftig tillväxt om 225 % under Q4-19 jämfört med Q4-18.

- Stark bruttomarginal under kvartalet

Med uteslutandet av hårdvara, och förenklade on-boardingprocesser, samt förstärkt produktutbud under år 2020 visade Greater Than potentialen i affärsmodellen, i termer av skalbarhet. Under Q4-20 uppgick bruttomarginalen uppgick till hela 91 % (42,7 %), vilket är en kraftig förbättring jämfört med motsvarande kvartal föregående år, men även Q3-20 (82,6 %). I takt med ökad användartillväxt estimerar vi att bruttomarginalen kan stärkas ytterligare framgent. Utöver den stärka bruttomarginalen förbättrades Bolagets burn rate under Q4-20, delvis förklarat av just bruttomarginalen men även fortsatt god kostnads-kontroll internt samt ett balanserat rörelsekapital.

- Rekordår för InsurTech – pandemin bidrar

Pandemin har inneburit ett påskyndande av digitaliseringen, och under år 2020 har investeringarna i InsurTech-bolag aldrig varit högre. Totalt under år 2020 investerades det 7,1 mdUSD, fördelat på 377 transaktioner, en ökning med 12 % jämfört med 2019. Coronapandemin har påskyndat det strategiska skiftet inom försäkringsbranschen, som Greater Than, med ett stärkt produkterbjudande, välrenommerade partners samt en AI-teknik i världsklass, kan kapitalisera på framgent.

- Vi justerar vårt värderingsintervall

Med bakgrund i att pandemin ännu är en oroande faktor, även om en konsekvens av denna på sikt är en förväntan om en ökad efterfrågan av Greater Thans tjänster, väljer vi att idag anta en något mer konservativ inställning och gör vissa justeringar i våra tillväxtestimat för de närliggande kvartalen. Detta påverkar således vårt värderingsintervall1, vilket har uppdaterats i analysen.

7

Value drives

3

Historical profitability

8

Management & Board of Directors

5

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

I väntan på pandemins vändning

När pandemin lättar bör Greater Than stå väl förberedda för att adressera det påskyndade skiftet i försäkringsmarknaden och hjälpa industrins aktörer att nå bättre lönsamhet med flexibla och personifierade lösningar. Tillgång till rätt sorts data är fortsatt en stark värdedrivare för företag som vill förstå och förutse kund-beteende, något som blivit allt tydligare under Covid-19 där efterfrågan av realtidsdata ökar. Greater Thans AI-plattform består av över 1 miljard unika körprofiler som varje dag tränas på ny realtidsdata, en viktig hörnsten i bolagsvärderingen. Omsättningen har varit låg under senaste kvartalen men estimeras kunna stiga till ca 110 MSEK år 2024, där en strukturell tillväxt i marknaden antas ge medvind. Med tillämpad målmultipel härleds ett värde per aktie om 110 kr (115) i ett Base scenario.

- Som väntat låg försäljning under tredje kvartalet…

Som väntat var omsättningen under tredje kvartalet låg med en försäljning som uppgick till 1,2 MSEK (4,2), motsvarande en minskning om 71 %. Försäljningstappet förklaras av faktorer relaterade till Covid-19, planenligt minskad hårdvaruförsäljning samt tidigare avslutade försäkringsförmedlingstjänster mot konsumenter. På kort sikt ger det lägre omsättning, samtidigt som nuvarande affärsfokus bör bära bra fukt i takt med att de negativa effekterna från pandemin lättar, där tiden post Covid-19 bör resultera i en ökad efterfrågan av Greater Thans erbjudande och AI-plattform.

- … men en hög bruttomarginal

En styrkepunkt i Q3-rapporten är bruttomarginalen som uppgick till 83 %, att jämföra med den genomsnittliga marginalen om 49 % under föregående fyra kvartal. Utöver att vi ser marginalnivån under Q3 som ett bevis på den långsiktiga affärsmodellens lönsamhet bidrog detta, i kombination med relativt god kostnadskontroll i rörelsen, till en stabil burn rate under juli-september och således ett balanserat rörelsekapital.

- Pandemin skapar både utmaningar och möjligheter

För Greater Than resulterar Covid-19 närmast i lägre användartillväxt och försäljning. När väl pandemin lättar bör dock rådande prövningar resultera i bättre förutsättningar för att skala upp, där AI för bättre kostnadskontroll och digitalisering för billigare processer kommer att få ännu större betydelse för morgondagens motorförsäkringar. Det gynnar Greater Than, som med redan färdigpaketerade lösningar snabbt kan möta en växande efterfrågan både från befintliga och nya kunder.

- Vi justerar vårt värderingsintervall

Till följd av en för tillfället sviktande tillväxt väljer vi att revidera våra estimat för 2020, samtidigt som vi bibehåller vår tro om att Greater Than kan leverera hög tillväxt från 2021 och framåt. Justeringarna påverkar vårt värderingsintervall i samtliga tre scenarion Base, Bull och Bear.

7

Value drives

3

Historical profitability

8

Management & Board of Directors

6

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Visar värdet av att äga data

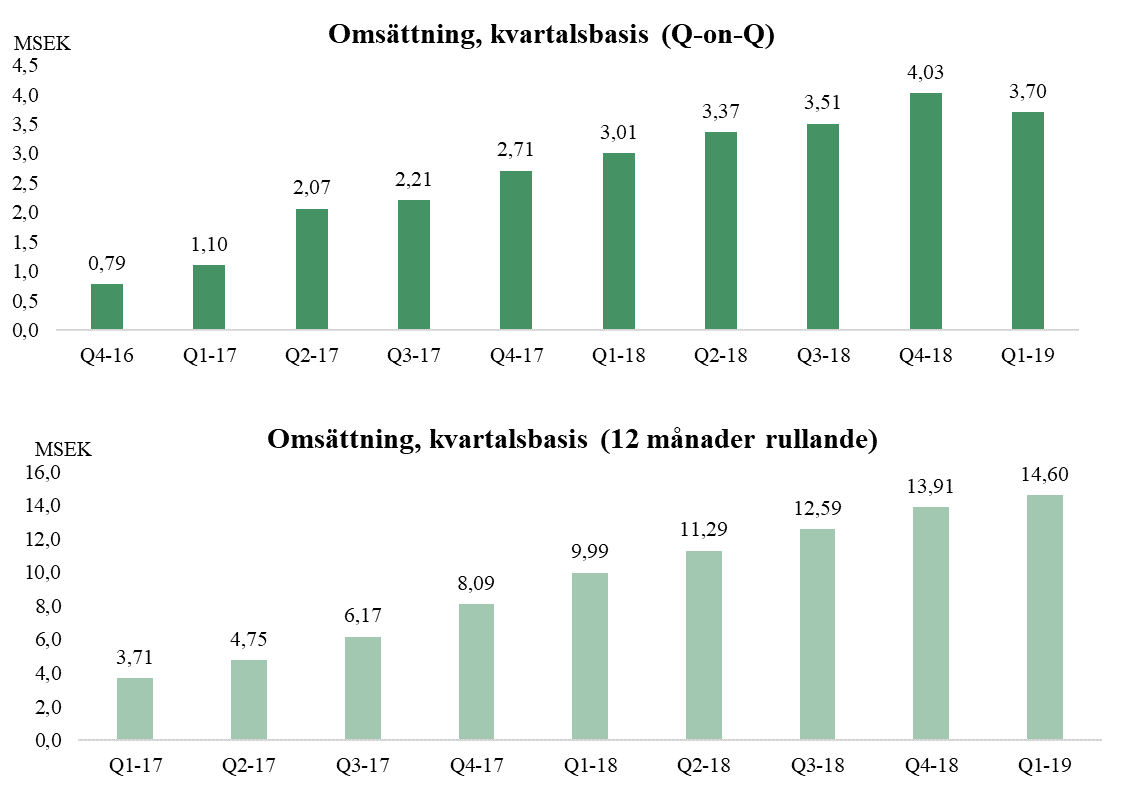

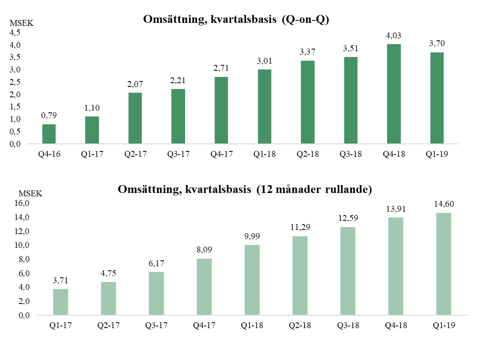

Tillgång till rätt sorts data är starkt värdedrivande för företag som vill förstå och förutse kundbeteende. Under Covid-19 har detta blivit allt mer tydligt, där efterfrågan av realtidsdata ökar. Greater Than och har under andra kvartalet inlett samarbete med tredjepartsleverantör och därigenom ökat intaget av realtidsdata till sin databas, från över 250 000 bilar i Tyskland och USA via ett samarbete med Otonomo. Greater Thans AI-plattform består nu av över 750 miljoner unika körprofiler som varje dag tränas på ny realtidsdata, en minst sagt viktig hörnsten i värderingen av Bolaget. Omsättning uppgår LTM till ca 14 MSEK och år 2024 prognostiseras Greater Than ha nått en omsättning överstigande 110 MSEK. Med tillämpad målmultipel härleds ett nuvärde per aktie om 115 kr (105) i ett Base scenario.

- Annorlunda produktmix resulterar som väntat i lägre försäljning på kort sikt

Under Q2-20 uppgick omsättningen till 3,5 MSEK (4,0), motsvarande en minskning om 13 % mot Q2-19. Att intäkterna minskar beror bl.a. på att Greater Than tidigare haft större inkomster från försäljning av hårdvara. Nu när intäktsmixen förändras, där andelen repetitiva intäkter ökar relativt hårdvaruintäkterna, är det naturligt att den totala omsättningen blir lidande på kort sikt. På längre sikt är detta dock vad vi bedömer kommer bygga det större värdet i Greater Than, där en högre andel återkommande intäkter, tillsammans med Bolagets AI som ger viktig insikt till försäkringsbranschen utgör viktiga värdedrivare.

- Intäkterna baserat på företagets kärnteknologi ökar med 20 %

Omsättningen minskade förvisso Q-Q, men vid en jämförelse mellan Q1-20 och Q2-20 uppgick tillväxten av Bolagets intäkter till ca 18 %, en ökning från 2,9 MSEK till 3,5 MSEK, vilket vi ser positivt på. Under kvartalet har Greater Than dessutom lyckats sänka sin kostnadsbas, något vi ser extra positivt på med tanke på de osäkra tider vi befinner oss i. Under Q2-20 uppgick Greater Thans burn rate till ca -1,9 MSEK/mån, vilket kan jämföras med -2,3 MSEK/mån under Q1-20, och är således en förbättring.

- Rekord-IPO pekar på intresset för InsurTech

InsurTech-bolaget Lemonade noterades under juli i USA där bolaget under första handelsdagen nådde en bolagsvärdering om 3,9 mdUSD efter att aktien rusat med nära 140 %. Med hjälp av AI och en omfattande databas kan Lemonade dels erbjuda skräddarsydda hemförsäkringslösningar, dels tillsammans med beteendeekonomi förutsäga, upptäcka och blockera bedrägerier – ett erbjudande och en metod som har flera likheter med vad Greater Than erbjuder försäkringsbolag inom bilindustrin. Transaktioner likt Lemonade visar att InsurTech är fortsatt hett, och att datamängd och insikter kring konsumenters beteenden har ett minst sagt högt värde i dagens samhälle.

7

Value drives

3

Historical profitability

8

Management & Board of Directors

6

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

De långsiktiga värdedrivarna är fortsatt intakta

Vi lever i en turbulent omvärld men Greater Than fortsätter ta steg i rätt riktning. Den förändrade intäktsmixen med allt större fokus på användarintäkter, i kombination med effekterna från Covid-19, ger på kort sikt en minskad försäljning. Vi anser dock att de långsiktiga utsikterna och värdedrivarna ännu är intakta, där allt fler aktörer inser fördelarna med användar-baserade försäkringar som prissätts individuellt. För Greater Than betyder det att deras AI, som prissätter försäkringar per sekund i realtid, får ytterligare stöd för sin tillväxt. Omsättning uppgår LTM till ca 14 MSEK och år 2022 prognostiseras Greater Than ha nått en omsättning omkring 110 MSEK. Med tillämpad målmultipel ger det ett nuvärde per aktie om 105 kr i ett Base scenario, där Greater Thans databas utgör en stor andel av värderingen.

- Omställning i intäktsmixen ger lägre försäljning på kort sikt

Under Q1-20 uppgick omsättningen till 3,0 MSEK (3,7), motsvarande en minskning om 19 % mot Q1-19. Att intäkterna minskar beror bl.a. på att Greater Than tidigare haft större inkomster från försäljning av hårdvara. Nu när intäktsmixen förändras, där andelen repetitiva intäkter ökar relativt hårdvaruintäkterna, är det naturligt att den totala omsättningen blir lidande på kort sikt. På längre sikt är detta dock vad vi bedömer kommer bygga det större värdet i Greater Than, där en högre andel återkommande intäkter utgör en viktig byggsten av värderingen.

- Fortsatt tresiffrig tillväxt i antalet användare

Under sista kvartalet 2019 växte antalet betalande försäkringsavtal som använder Bolagets teknologi med 226 %. Under inledningen av 2020 står det klart att trenden fortsätter, där tillväxten uppgick till 178 %. Vi ser positivt på att Greater Than dels fortsätter att öka sin användarbas, dels att tillväxten fortsatt är tresiffrig.

- App2car-lösning sänker trösklar och ökar uppskalningsmöjligheten

Greater Than har nyligen lanserat sin s.k. app2car-lösning som utan hårdvara eller mellansteg ansluter bilförare till bilen. App2car-lösningen förenklar distribution, on-boarding och användarupplevelsen, en lösning som är betydligt smidigare än den OBD-lösningen som funnits sedan tidigare. Nu när ingen hårdvara längre behövs ökar uppskalningsmöjligheten avsevärt. App2Car-funktionen kan användas av alla moderna fordon, oavsett bränsletyp, märke eller geografisk position, vilket gör lösningen unik.

- De långsiktiga värdedrivarna är fortsatt intakta

Även om nuläget med Covid-19, i kombination med lägre hårdvaruförsäljning, resulterar i lägre intäkter på kort sikt, så ser vi att de långsiktiga utsikterna är fortsatt intakta. Vi gör vissa justeringar i vårt värderingsintervall som nu sträcker sig från 80 kr till 130 kr i vårt Bear- respektive Bull scenario.

7

Value drives

3

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

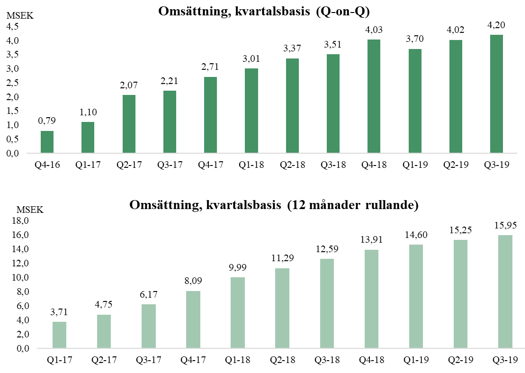

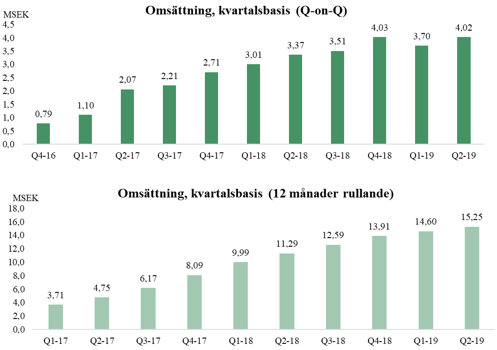

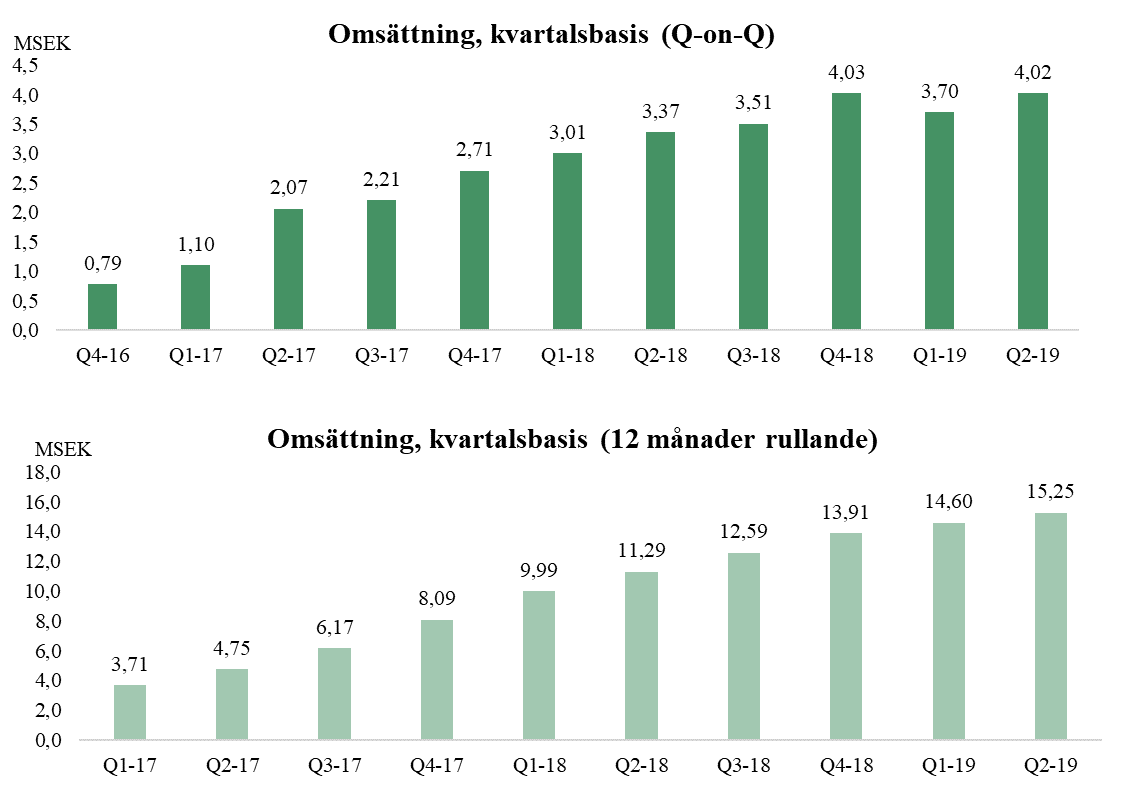

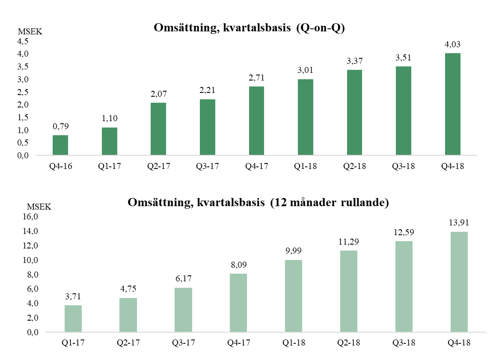

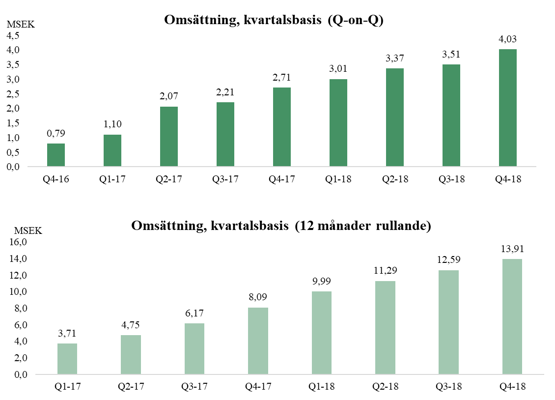

Fokus på ytterligare globala samarbeten

Greater Than prissätter risk per enskilt fordon i realtid genom djupinsikt i kördata och erbjuder digitala försäkringslösningar till försäkringsbolag och biltillverkare som vill minska skadekostnaderna och kunna erbjuda nya affärsmodeller som möter kraven som nya typer av transporttjänster kräver. Greater Thans AI-plattform genererar försäljning, bl a är ett av världens största försäkringbolag kund. Tolv månader rullande omsättning uppgår till ca 15 MSEK och år 2022 prognostiseras Greater Than ha nått en omsättning omkring 110 MSEK. Med tillämpad målmultipel ger det ett nuvärde per aktie om 95 kr i ett Base scenario, där Greater Thans databas utgör en stor andel av värderingen.

- Lägre totalförsäljning under kvartalet – men högre andel återkommande intäkter

Under Q4 uppgick omsättningen till 3,1 MSEK (4,0), motsvarande ett tapp om 22 % mot jämförbart kvartal 2018. I rapporten framgår det att de repetitiva intäkterna ökar stadigt medan engångsintäkterna har varit begränsade under kvartalet. Vi ser det som förklaringen till varför omsättningen sjönk under Q4-19 och varför vi låg något för högt i vårt estimat om ca 5 MSEK i omsättning.

- Antalet betalande försäkringsavtal ökade med 226 %

En annan viktig faktor vi ville se närmare på i rapporten var hur antalet återkommande kunder utvecklats under sista kvartalet 2019. Att antalet betalande försäkringsavtal som använder Bolagets teknologi växt med hela 226 % från Q4-18 till Q4-19 är såklart något vi ser som en mycket positiv datapunkt i rapporten. Som vi har skrivit i våra tidigare analyser är denna utveckling nödvändig för att fortsätta driva värderingen av aktien.

- Har signerat partneravtal med Microsoft

Avtalet omfattar samarbete avseende gemensamma försäljnings- och marknadsföringsinitiativ, där Greater Than och Microsoft adresserar försäkringsbolag och biltillverkare med erbjudanden för att nå bättre lönsamhet. Genom det så kallade Microsoft IP Co-Sell-partnerskapet får Greater Than möjlighet och tillgång till nya kunder som kan möjliggöra snabbare intäkter genom Azure Marketplace; Microsofts molnlager och via deras globala säljteam. Vi ser mycket positivt på avtalet och räknar med att det kan bidra till att fortsätta driva på Greater Thans försäljningstillväxt.

- Stärkt finansiell position

Under Q4-19 genomförde Greater Than en riktad emission om ca 27 MSEK, vilket således stärkte kassan. Per den sista december 2019 uppgick kassan till ca 17 MSEK och senaste kvartalets (Q4-19) burn rate uppgick till ca 2 MSEK/månad. Givet en fortsatt kapitalförbrukning i linje med senaste kvartalet, är Greater Than finansierade tills sensommaren 2020, allt annat lika.

7

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Påfylld kassa och redo att öka hastigheten

Greater Than prissätter risk per enskilt fordon i realtid genom djupinsikt i kördata och erbjuder digitala försäkringslösningar till försäkringsbolag och biltillverkare som vill minska skadekostnaderna och kunna erbjuda nya affärsmodeller som möter kraven som nya typer av transporttjänster kräver. Greater Thans AI-plattform genererar försäljning, bl a är ett av världens största försäkringsbolag kund. Tolv månader rullande omsättning uppgår till ca 16 MSEK och år 2022 prognostiseras Greater Than ha nått en omsättning omkring 135 MSEK. Med en diskonteringsränta om 8 % och en målmultipel härledd från en relativvärdering, ger det ett nuvärde per aktie om 73 kr i ett Base scenario.

- Tredje kvartalet – tillväxten fortsätter

Under Q3 uppgick omsättningen till 4,2 MSEK (3,5), motsvarande en tillväxt om 20 % mot jämförbart kvartal 2018, och 5 % högre omsättning jämfört med föregående kvartal (Q2-19). Likt våra estimat var försäljningstillväxten och intäkterna framförallt hänförliga från försäljning av tjänster på försäkringsplattformen Enerfy till försäkringsbolag. Det är något vi ser mycket positivt på, eftersom att det är vad som krävs för att kunna fortsätta driva värderingen av Bolaget framöver.

- Ökar antalet betalande försäkringsavtal med 45 %

Greater Than håller på att bygga upp ett kraftigt fundament av kunder, där antalet betalande försäkringsavtal som använder Bolagets teknologi växte med 45 % under Q3-19 jämfört mot Q2-19. Denna del i affärsmodellen är vad som möjliggör en successivt stigande försäljning Q-Q.

- Har tecknat stort avtal i Asien

Under början av september ingick Greater Than partnerskap med MS First Capital Insurance och ComfortDelGro Insurance Brokers i Singapore, för att distribuera regionens första AI-baserade bilförsäkring. Försäkringen är helt digital och baserad på Greater Thans teknikplattform. MS First Capital Insurance innehar förstaplatsen som regionens högst rankade och bästa skadeförsäkringsbolag.

- Den riktade emissionen har stärkt balansräkningen

Utifrån Greater Thans historiska burn rate och rapporterad kassa vid utgången av juni, prognostiserade vi i vår föregående analys (2019-09-04) att Bolaget skulle vara finansierade tills omkring oktober 2019. Prognosen föll ut väl med tanke på den riktade emissionen om 27 MSEK som Greater Than genomförde den 9 oktober. Greater Than har nu således stärkt sin balansräkning väsentligt, något som minskar den finansiella risken på kort sikt. Med nuvarande kassa, tillsammans med vår uppdaterade prognos för Greater Thans burn rate under kommande kvartal, estimerar vi att Bolaget är finansierade tills omkring oktober/november 2020.

7

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Ökar antalet betalande försäkringsavtal med 41 %

Greater Than prissätter risk per enskilt fordon i realtid och erbjuder digitala försäkringslösningar till försäkringsbolag och biltillverkare som vill minska skadekostnaderna och kunna erbjuda nya affärsmodeller som möter kraven som nya typer av transporttjänster kräver. Greater Thans AI-plattform genererar försäljning, där ett av världens största försäkringbolag tillhör kunderna. Tolv månader rullande omsättning uppgår till ca 15 MSEK och år 2022 prognostiseras Greater Than ha nått en omsättning över 120 MSEK. Med en diskonteringsränta om 8 % och en målmultipel härledd från en relativvärdering, ger det ett nuvärde per aktie om 67 kr i ett Base scenario.

- Andra kvartalet – tillbaka på tillväxtbanan

Under Q2 uppgick omsättningen till 4 MSEK (3), motsvarande en tillväxt om 19 % mot jämförbart kvartal, och 9 % högre omsättning jämfört med föregående kvartal (Q1-19). Greater Than har därmed återtagit tidigare trend med att successivt öka försäljningen kvartal till kvartal. Försäljningen under kvartalet kommer framförallt från tjänster på försäkringsplattformen Enerfy. Att Greater Than skriver att de fokuserar på att öka koncernens repetitiva intäkter genom att skapa fler B2B-affärer är något vi ser positivt på, eftersom att det är vad som krävs för att kunna driva värderingen av Bolaget framöver.

- Ökar antalet betalande försäkringsavtal med 41 %

Ytterligare en positiv del från Q2-rapporten som är värd att belysa är att Greater Than under kvartalet har fortsatt öka antalet betalande försäkringsavtal som använder Bolagets teknologi. Under Q2-19 uppgick tillväxten till 41 % mot Q1-19. Antalet betalande användare, tillsammans med tillhörande intäktsökning, är vad som bedöms utgöra de stora kursdrivarna i aktien över tid.

- Har under våren lanserat Enerfy Global

Enerfy Global kan användas av försäkringsgivare över hela världen, oavsett var deras marknader är eller vad deras försäkringstagare kör. Detta i kombination med att plattformen är ännu mer kundanpassad idag, bidrar till lägre införsäljningströsklar och möjliggör därför en ökad tillväxt för Greater Than.

- Viktiga parametrar att bevaka under 2019

Greater Than är inte lönsamma, vilket betyder att det är fortsatt viktigt med en balanserad kostnadskontroll och att Bolaget använder tillgängliga finansiella medel effektivt. Senast rapporterad kassa och kundfordringar uppgår till ca 6 MSEK respektive 8 MSEK. Under Q2-19 uppgick Greater Thans burn rate till ca 2 MSEK/månad. Framöver vill vi se en fortsatt ökning Q-on-Q av både omsättning och antalet betalande försäkringsavtal, något vi bedömer att det finns goda möjligheter till i dagsläget.

7

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Fortsätter på rätt väg

Greater Than har samlat data i över 15 år. Känsligheten i den AI-baserade plattformen fångar upp minsta förändring i körmönster och korrelerar körpoängen mot en skadefrekvens. Det resulterar i miljardtals analytiska slutsatser. Greater Thans AI-plattform genererar faktisk försäljning, där tolv månade rullande omsättning uppgår till ca 15 MSEK. År 2022 prognostiseras Greater Than ha nått en omsättning över 100 MSEK, vilket med en diskonteringsränta om 8 % och en målmultipel härledd från en relativvärdering, ger ett nuvärde per aktie om 51 kr i ett Base scenario.

- Q1 ett mindre hack i kurvan – inte avgörande

Under Q1 uppgick omsättningen till 3,7 MSEK (3,0), motsvarande en tillväxt om 23 % mot jämförbart kvartal, men 8 % lägre omsättning jämfört med föregående kvartal. Den uppåtgående trend som kunnat ses senaste åtta kvartalen är därmed bruten. I rapporten framgår dock att Greater engångsintäkter blev lägre än tidigare kvartal. Greater Than nämner att det har varit ett strategiskt val att lägga mer fokus på de kunder som i längden kan ge större tillväxt. Det kan på kort sikt påverka de ekonomiska siffrorna negativt men på lång sikt ge bättre avkastning. Vi väljer därför att inte dra allt för stora växlar från det enskilda kvartalet gällande omsättningens utveckling.

- Har under våren lanserat Enerfy Global

Enerfy Global kan användas av försäkringsgivare över hela världen, oavsett var deras marknader är eller vad deras försäkringstagare kör. Detta i kombination med att plattformen är ännu mer kundanpassad idag, bidrar till lägre införsäljningströsklar och möjliggör därför en ökad tillväxt för Greater Than.

- Avtal med FIA ger Greater Than nya möjligheter att växa i en snabbare takt

FIA har över 80 miljoner medlemmar i 145 länder. Att den internationella motorsportsvärlden väljer samma teknik som Greater Thans försäkringskunder är ett genombrott på global nivå. Med den validering Greater Thans teknik får underlättas Bolagets införsäljning mot nya försäkringsbolag. Ett samarbete med en sådan stor och internationell organisation som FIA sänder starka signaler till potentiellt nya försäkringskunder och är att anse som en dörröppnare för Greater Than.

- Viktiga parametrar att bevaka under 2019

Greater Than är inte lönsamma, vilket betyder att det är fortsatt viktigt med en balanserad kostnadskontroll och att Bolaget använder tillgängliga finansiella medel effektivt. Senast rapporterad kassa och kundfordringar uppgår till 15 MSEK respektive 5 MSEK. Under Q1-19 uppgick Greater Thans burn rate till ca 3 MSEK/månad. Viktiga parametrar att bevaka under 2019 är hur kassan och omsättningen utvecklas kvartal till kvartal.

7

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Påfylld kassa och bra momentum borgar för stark utveckling 2019

Greater Than har samlat data i över 15 år. Känsligheten i den AI-baserade plattformen fångar upp minsta förändring i körmönster och korrelerar körpoängen mot en skadefrekvens. Det resulterar i miljardtals analytiska slutsatser. Greater Thans AI-plattform genererar faktisk försäljning, där tolv månade rullande omsättning uppgår till ca 14 MSEK. Nyligen tecknat avtal med FIA förväntas vara en stark värdedrivare i investeringscaset. År 2022 prognostiseras Greater Than ha nått en omsättning över 100 MSEK, vilket med en diskonteringsränta om 8 % och en målmultipel härledd från en relativvärdering, ger ett nuvärde per aktie om 51 kr i ett Base scenario.

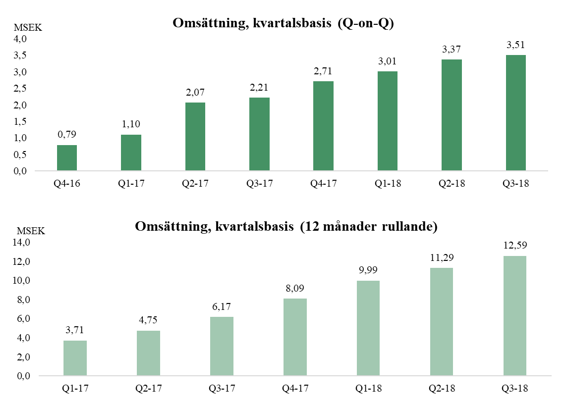

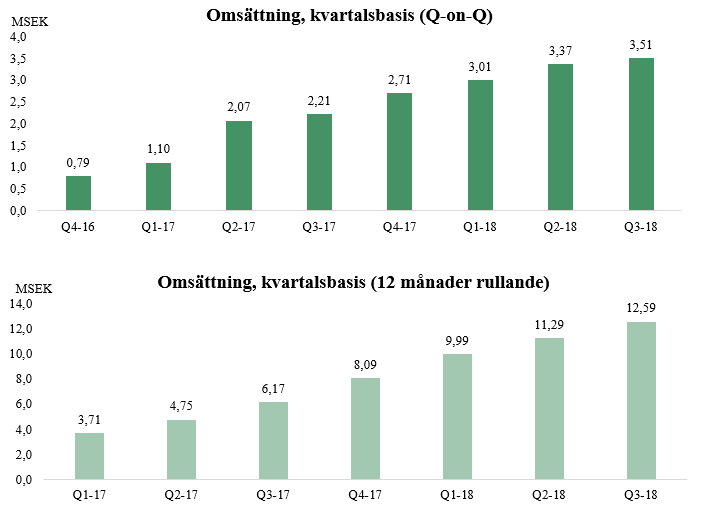

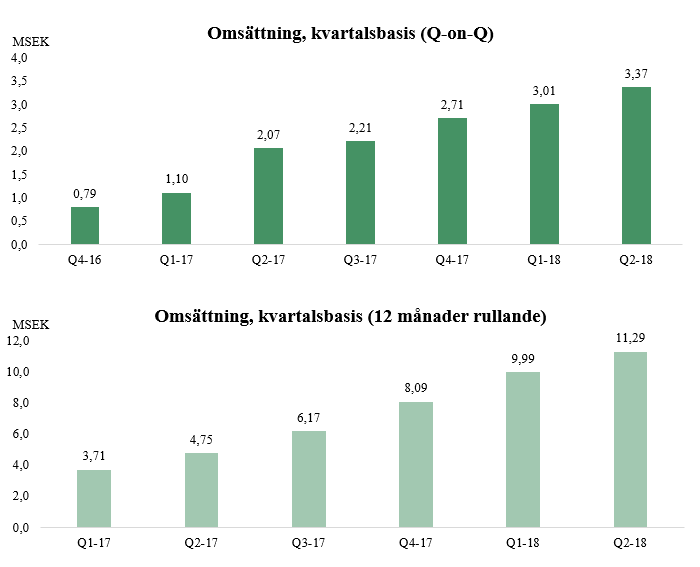

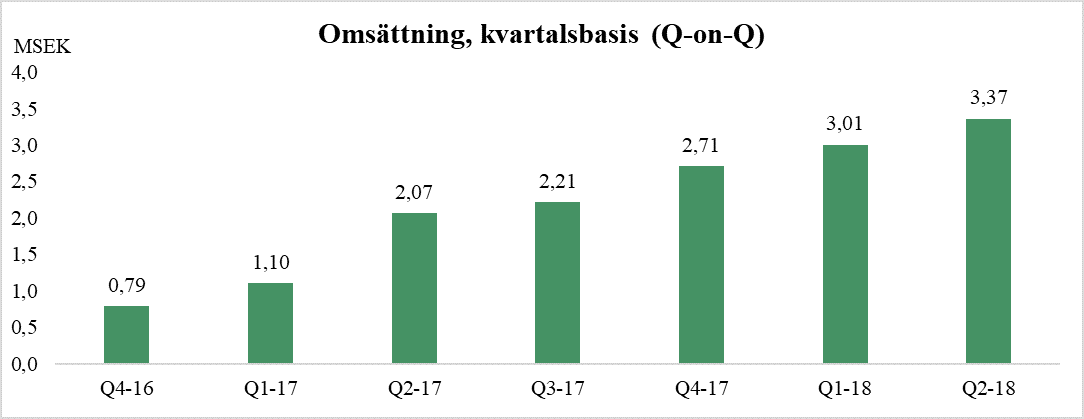

- 8:e kvartalet i rad med ökad omsättning

Med Q4-rapporten publicerad står det klart att Greater Than har ökat omsättningen för åttonde kvartalet i rad. Under Q4-18 uppgick omsättningen till ca 4 MSEK, en ökning med 49 % mot jämförbar period 2017 och 15 % mot föregående kvartal i år. Den fortsatt stigande omsättningen förklaras av Greater Thans intäktsmodell som baseras på repetitiva intäkter, vilka ökar när fler slutanvändare adderas till plattformen.

- Kassan påfylld med 25 MSEK

Under januari 2019 genomförde Greater Than en företrädesemission som tillförde Bolaget ca 25 MSEK före emissionskostnader. Den finansiella ställningen är således stark och kostnadskontrollen är fortsatt god med en burn rate om ca 1-1,5 MSEK/månad. Sammantaget sänker det den bolagsspecifika risken och öppnar upp för en premie i värderingen.

- Avtal med FIA ger Greater Than nya möjligheter att växa i en snabbare takt

FIA har över 80 miljoner medlemmar i 145 länder. Att den internationella motorsportsvärlden väljer samma teknik som Greater Thans försäkringskunder är ett genombrott på global nivå. Med den validering Greater Thans teknik får underlättas Bolagets införsäljning mot nya försäkringsbolag. Ett samarbete med en sådan stor och internationell organisation som FIA sänder starka signaler till potentiellt nya försäkringskunder och är att anse som en dörröppnare för Greater Than.

- Flera genombrottsavtal tecknade senaste året

Greater Than har sålt till aktörer som Moderna Försäkringar i Sverige, Tryg Danmark, Tryg Norge och LähiTapiola i Finland. Under 2018 har även avtal tecknats med Zurich Insurance UK och Sixt på Irland som innefattar att Sixt Irland integrerar Greater Thans plattformslösning i hela sin bilflotta på Irland som består av ca 3 500 fordon. I Singapore kommer ComfortDelGro erbjuda sina kunder digitala bilförsäkringar baserade på Greater Thans teknik. ComfortDelGro har totalt på sina marknader runtom i världen en flotta på över 42 000 fordon.

7

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Greater Than – Nyligen tecknat avtal med FIA innebär ny expansionstakt

Greater Than har samlat data i över 14 år. Känsligheten i den AI-baserade plattformen fångar upp minsta förändring i körmönster och korrelerar körpoängen mot en skadefrekvens. Det resulterar i miljardtals analytiska slutsatser. Greater Thans AI-plattform genererar faktisk försäljning, där tolv månade rullande omsättning uppgår till ca 13 MSEK. År 2022 prognostiseras Greater Than ha nått en omsättning över 100 MSEK, vilket med en diskonteringsränta om 10 % och en målmultipel härledd från en relativvärdering, ger ett nuvärde per aktie om 39 kr i ett Base scenario. Nyligen tecknat avtal med FIA förväntas vara en stark värdedrivare i investeringscaset.

- Avtal med FIA ger Greater Than nya möjligheter att växa i en snabbare takt

FIA har över 80 miljoner medlemmar i 145 länder. Att den internationella motorsportsvärlden väljer samma teknik som Greater Thans försäkringskunder är ett genombrott på global nivå. Med den validering Greater Thans teknik får underlättas Bolagets införsäljning mot nya försäkringsbolag. Ett samarbete med en sådan stor och internationell organisation som FIA sänder starka signaler till potentiellt nya försäkringskunder och är att anse som en dörröppnare för Greater Than.

- Genombrott i Norden och Asien

Greater Than har lanserat sitt koncept och sålt till aktörer som Moderna Försäkringar i Sverige, Tryg Danmark, Tryg Norge och LähiTapiola i Finland. Både Tryg Danmark och Norge har under augusti 2018 uttalat att de avser öka försäljningen av deras digitala bilförsäkringar baserade på Greater Thans teknik. I Singapore kommer ComfortDelGro erbjuda sina kunder digitala bilförsäkringar baserade på Greater Thans teknik. ComfortDelGro har totalt på sina marknader runtom i världen en flotta på över 42 000 fordon. Nuvarande momentum i Norden och Asien är ett tydligt tecken på att Greater Thans lösning är efterfrågad på en global nivå.

- Skalbar white label-modell möjliggör höga marginaler

Med en white label-modell får försäkringsbolag tillgång till Bolagets teknikplattform och kan skapa en egen försäkringsprodukt. Med plattformen kan försäkrings-bolag minska skadefrekvensen med 40 %, och för konsumenter innebär lösningen en 17 % lägre premie. Det är starka argument i samband med införsäljning till nya försäkringsbolag och för att öka antalet slutanvändare.

- Erfaren ledning och styrelse

Liselott Johansson har varit VD i Bolaget i nära 10 år. Sten Forseke, grundare, har en fortsatt operativ roll och äger 40,5 % av Bolaget. Tillsammans äger ledning och styrelse ca 53,3 % av aktierna, vilket är att anse som positivt.

7

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Greater Than – Från Proof of Concept till bred marknadslansering

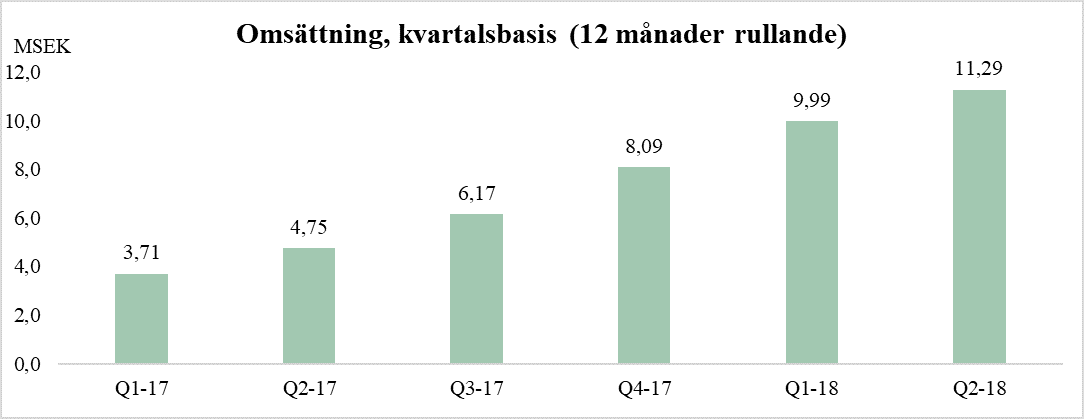

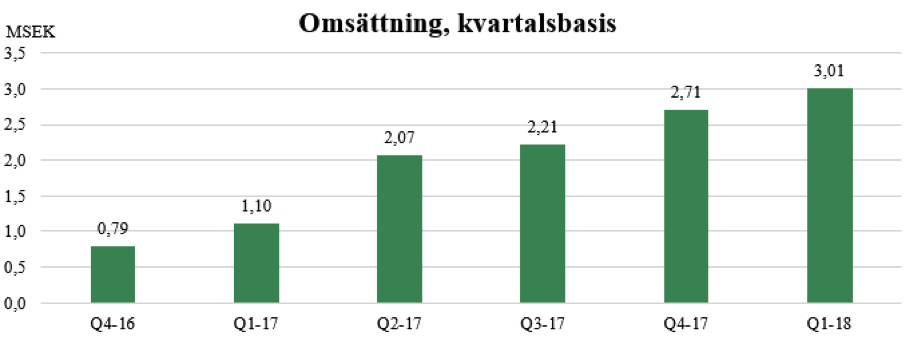

Greater Than har samlat data i över 14 år. Känsligheten i den AI-baserade plattformen fångar upp minsta förändring i körmönster och korrelerar körpoängen mot en skadefrekvens. Det resulterar i miljardtals analytiska slutsatser. Greater Than har därmed en omfattande databas, och den teknologiska höjden för att utföra högkvalitativa analyser. Greater Thans AI-plattform genererar faktisk försäljning, där tolv månade rullande omsättning uppgår till 11,3 MSEK. År 2022 prognostiseras Greater Than ha nått en omsättning över 100 MSEK, vilket med en diskonteringsränta om

10 % och en målmultipel härledd från en relativvärdering, ger ett nuvärde per aktie om 39 kr i ett Base scenario.

- Genombrott på den nordiska marknaden

Greater Than har lanserat konceptet och sålt till aktörer som Moderna Försäkringar i Sverige, Tryg Danmark, Tryg Norge och LähiTapiola i Finland. Både Tryg Danmark och Norge har under augusti 2018 uttalat att de avser öka försäljningen av deras digitala bilförsäkringar baserade på Greater Thans teknik. Det är ett tydligt tecken på att Greater Thans lösning är efterfrågad.

- Skalbar white label-modell möjliggör höga marginaler

Med en white label-modell får försäkringsbolag tillgång till Bolagets teknikplattform och kan skapa en egen försäkringsprodukt. Med plattformen kan försäkrings-bolag minska skadefrekvensen med 40 %, och för konsumenter innebär lösningen en 17 % lägre premie. Det är starka argument i samband med införsäljning till nya försäkringsbolag och för att öka antalet slutanvändare.

- Starka förändringsvindar blåser i branschen

Intresset för InsurTech har ökat och globalt har riskkapitalister investerat miljardbelopp. Greater Thans databas består av mer än 300 miljoner referensprofiler baserat på över 5 miljarder analyserade kilometer. Att Greater Than har en stor mängd detaljerad realtidsdata och den teknologiska plattformen för att analysera den, ger Bolaget en attraktiv position i det pågående trendskiftet i försäkringsbranschen.

- Erfaren ledning och styrelse

Liselott Johansson har varit VD i Bolaget i nära 10 år, och har dessförinnan erfarenhet av ledande roller inom olika företag i fordonsindustrin. Sten Forseke, grundare, har en fortsatt operativ roll och äger 40,5 % av Bolaget. Tillsammans äger ledning och styrelse ca 53,3 % av aktierna, vilket är att anse som positivt.

- Risk att omställning tar längre tid än väntat

En långsammare förändring av branschen, där den digitala omställningen av försäkringsindustrin tar längre tid än väntat, kan resultera i lägre tillväxt och fortsatt förlustresultat.

7

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Greater Than – Kan förändra försäkringsbranschen med sin AI-plattform

Greater Than har samlat data i över 14 år. Känsligheten i den AI-baserade plattform fångar upp minsta förändring i körmönster och korrelerar körpoängen mot en skadefrekvens. Det resulterar i miljardtals analytiska slutsatser. Greater Than har därmed en omfattande databas, och den teknologiska höjden för att utföra högkvalitativa analyser. Greater Thans AI-plattform genererar faktisk försäljning, där tolv månade rullande omsättning uppgår till ca 10 MSEK. År 2022 prognostiseras Greater Than ha nått en omsättning över 100 MSEK, vilket med en diskonteringsränta om 10 % och en målmultipel härledd från en relativvärdering, ger ett nuvärde per aktie om 39 kr i ett Base scenario.

- Starka förändringsvindar blåser i branschen

Intresset för InsurTech har ökat och globalt har riskkapitalister investerat miljardbelopp. Greater Thans databas består av mer än 300 miljoner referensprofiler baserat på över 5 miljarder analyserade kilometer. Att Greater Than har en stor mängd detaljerad realtidsdata och den teknologiska plattformen för att analysera den, ger Bolaget en attraktiv position i det pågående trendskiftet i försäkringsbranschen.

- Skalbar white label-modell möjliggör höga marginaler

Med en white label-modell får försäkringsbolag tillgång till Bolagets teknikplattform och kan skapa en egen försäkringsprodukt. Med plattformen kan försäkrings-bolag minska skadefrekvensen med 40 %, och för konsumenter innebär lösningen en 17 % lägre premie. Det är starka argument i samband med införsäljning till nya försäkringsbolag och för att öka antalet slutanvändare.

- Har visat Proof of Concept i Skandinavien

Greater Than har redan introducerat konceptet på marknaden och sålt till aktörer som Moderna Försäkringar i Sverige, Tryg Danmark, Tryg Norge och LähiTapiola i Finland. Det kan således argumenteras för att Bolaget, åtminstone i Skandinavien, visat Proof of Concept.

- Erfaren ledning och styrelse

Liselott Johansson har varit VD i Bolaget i nära 10 år, och har dessförinnan erfarenhet av ledande roller inom olika företag i fordonsindustrin. Sten Forseke, grundare, har en fortsatt operativ roll och äger 40,5 % av Bolaget. Tillsammans äger ledning och styrelse ca 53,2 % av aktierna, vilket är att anse som positivt.

- Risk att omställning tar längre tid än väntat

Greater Than verkar på en ny marknad och förändringen i biltillverkares och försäkringsbolags inställning till Bolagets teknik kan ta längre tid än väntat. En långsammare förändring, där den digitala omställningen av försäkringsindustrin tar längre tid än väntat, kan resultera i lägre tillväxt och fortsatt förlustresultat.

7

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Greater Than – AI-baserad premiemodell ersätter ett gammalt system

Greater Than AB (”Greater Than” eller ”Bolaget”) är ett marknads- och teknikbolag som har utvecklat självlärande algoritmer baserade på Artificiell Intelligens (AI), som i kombination med olika mätmetoder skapar ett individuellt ”digitalt DNA” för bilförare. Sedan mars 2017 säljer Greater Than produkter till försäkringsbolag, både i och utanför Sverige. Den tekniska plattformen benämns Enerfy, vilken möjliggör att från stora datamängder erhålla detaljerade värden som kan användas för att analysera en bilförares risk, med en sådan precision att en bilförsäkring kan prissättas per strata och till förväntat skadeutfall.

- Under 2018 ska försäljningen fortsätta öka. Under senaste året har Greater Than ingått flera samarbeten med försäkringsaktörer, både i och utanför Sverige, samt inom andra vertikaler av bilindustrin. Under 2018 förväntas nya avtal tecknas, samtidigt som de tidigare ger god utväxling i försäljningen. Under 2017 uppgick försäljningen till 8 MSEK, att jämföra med 3,5 MSEK 2016. Bolagets AI-plattform genererar således intäkter redan idag.

- Greater Thans AI-baserade premiemodell ersätter ett gammalt system. Istället för kollektiv prissättning som baseras på äldre skadestatistik prissätter Bolagets AI varje enskild biltur baserat på realtidsdata. Individuell prissättning resulterar i sänkta kostnader och med Bolagets AI-modell blir prissättningen granulär, transparent och påverkbar för konsumenten.

- God skalbarhet i white label-lösningar. Genom Enerfy-plattformen erbjuder Greater Than försäkringsbolag en helt digital bilförsäkring som de under eget varumärke kan sälja till kunder inom ett par veckor från att licensavtal ingåtts. Senaste året har Greater Than etablerat avtal inom hela Norden. Affärsmodellen möjliggör exponentiell tillväxt med goda bruttomarginaler.

- En marknad med miljontals potentiella användare. Med försäkringar baserade på Enerfy adresserar Greater Than 240 miljoner potentiella användare bara i Europa. Bolaget ser även potential i USA och Kina. Redan vid en mindre marknadsandel kan Greater Than generera betydande intäkter.

- En framtid med både möjligheter och utmaningar. Trots pågående förändring är den traditionella försäkringsbranschen trögrörlig, vilket leder till utmaningar för Bolaget. Den potentiella tillväxten kan ta längre tid än väntat, vilket skulle påverka Bolagets finansiella ställning.

7

Value drives

4

Historical profitability

8

Management & Board of Directors

7

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Analyst Comments

Kommentar på Greater Thans Q4-rapport

2021-02-18

Greater Than publicerade idag den 18 februari 2021 sin delårsrapport för fjärde kvartalet 2020. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen slog våra förväntningar och uppvisade en tillväxt om 24 % YoY

- Användartillväxten av betalande försäkringsavtal minskade med 5 % YoY

- Bruttomarginalen stärktes betydligt jämfört med Q3-20, och uppgick till hela 91 %

- Greater Than uppvisar ett positivt kassaflöde för fjärde kvartalet

Högre nettoomsättning under det fjärde kvartalet än vad vi estimerat

Greater Than redovisade en nettoomsättning om 3,9 MSEK (3,1) för det fjärde kvartalen 2020, vilket motsvarar en ökning om 24 %. Inför vår kommentar inför rapporten förklarade vi att våra förväntningar var en minskning av nettoomsättningen, primärt hänförd till det avslutde samarbetet med Moderna samt exkluderingen av hårdvarukomponenten som bidrog positivit till nettoomsättningen för jämförelsekvartalet Q4-19, samt med hänsyn till den förhållandevis låga nettoomsättning för Q3-20 om 1,2 MSEK. Användartillväxten av betalande försäkringsavtal visade en minskning med 5 % jämfört med Q4-19, men var samtidigt en förbättring jämfört med -18 % som uppvisades i Q3-rapporten för 2020. Även om vi, å andra sidan, hade hoppats på positiva tillväxtsiffror, får en minskning med -5 % ändå anses som godkänt givet att Greater Than hade en kraftig tillväxt om 225 % under Q4-19 i antalet betalande försäkringsavtal.

Fortsatt stärkt bruttomarginal

Bruttomarginalen kom in högre än våra förväntningar, motsvarande 91 %, och var därmed starkare än vad som uppvisades under kvartal tre 2020 (83%). Under fjärde kvartalet 2019 var bruttomarginalen 43 %, varför bruttomarginalen om 91 % under Q4-20 är att anse som ett riktigt styrketecken. Uteslutandet av hårdvarukomponenten har varit starkt bidragande till denna förbättring och framgent estimerar vi att bruttomarginalen kommer kunna stärkas ytterligare under kommande kvartal i takt med uppskalning av antalet betalande försäkringsavtal, även om uppsidan är något begränsad givet den redan mycket höga bruttomarginalen.

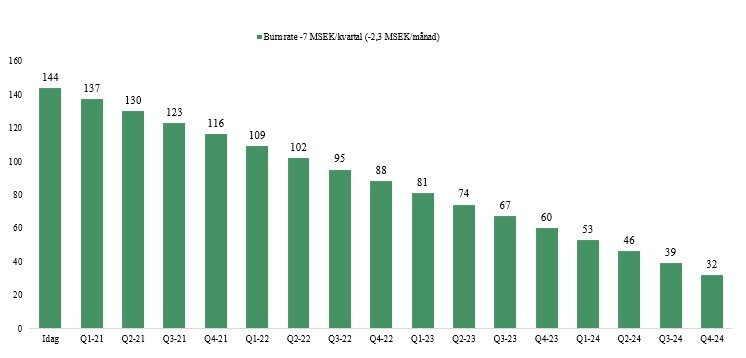

Kapitalförbrukning och likviditet

Vid utgången av december uppgick kassan till 17,6 MSEK, där bolaget faktiskt visade ett positivt kassaflöde om 3 MSEK. Innan vi kommenterar det vidare vill vi korrigera det vi skrev inför rapporten. Kassan vid utgången av Q3-20 var 14,6 MSEK och inte 22 MSEK, vilket hade inneburit att vi förväntat oss en kassa om ca 7–8 MSEK. Eftersom Bolaget uppvisade ett positivt kassaflöde för perioden om 3 MSEK översteg utfallet våra förväntningar, vilket vi såklart ser positivt på. Det förbättrade kassaflödet under Q4-20 är framförallt hänförligt till en förändring i upplupna kostnader och förutbetalda intäkter som mellan Q3-20 och Q4-20 ökat med ca 10 MSEK, och som syns i kassaflödesanalysen som en positiv effekt under raden ”Ökning/minskning av rörelseskulder”. Vi väljer att se detta som en engångsföreteelse och justerat för detta hade bolagets burn raten för Q4-20 uppgått till ca 2,3 MSEK/månaden, vilket är i linje med genomsnittet för övriga kvartal under 2020. Givet en antagen burn rate om ca -2,3 MSEK/månad och med hänsyn till den riktade emission som inbringade 136 MSEK under januari, samt tillkommande emissionskostnader, uppskattar vi att Greater Thans kassan per dags dato uppgår till ca 144 MSEK. Bolaget har således en stark finansiell position och nuvarande likviditet bör täcka Greater Thans rörelsekapitalbehov en lång tid framöver.

VD-ordet/Triggers framöver

VD-ordet andas optimism och Greater Than förklarar att även om pandemin inneburit utmaningar, har det samtidigt givit stora möjligheter för verksamheten framgent. Vidare berättar Greater Than hur landsomfattande lock downs, stillastående fordon, utmanande försäljningsarbete och traditionella affärsmodeller med fasta priser har föranlett ett paradigmskifte inom bl.a. försäkringsbranschen. Ett ökat intresse av flexibla prissättningsmodeller och stark framväxt av en helt ny mobilitet är ett resultat av detta. En tänkbar värdedrivare för Greater Than i närtid är att bolagets satsningar inom produktutveckling under året ger goda effekter och resulterar i stark användartillväxt under 2021. Därtill kan kommunikation avseende nya partnerskap eller eventuellt framsteg inom befintliga samarbeten agera värdedrivare för Greater Than i närtid.

Sammanfattningsvis tycker vi att Greater Thans rapport ger en indikation om att bolaget är på rätt väg, där Greater Than har lagt en god grund att kunna kapitalisera på det paradigmskifte som försäkringsbranschen och biltillverkare nu står inför. Bruttomarginalen såväl som nettoomsättningen under det avslutande kvartalet 2020 överraskade oss positivt, och vi är av uppfattningen att Greater Than har den tuffa tiden bakom sig och att ljusa tider nu väntas. Vad som blir viktigt framgent är att utöka antalet betalande försäkringsavtal för att kunna växa nettoomsättningen och därmed dra nytta av skalbarheten i affärsmodellen, vilket en bruttomarginal om 91 % är ett tydligt kvitto på, för att kunna närma sig svarta siffror framgent.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys av Greater Than.

Kommentar inför Greater Thans Q4-rapport

2021-02-17

Greater Than publicerar imorgon den 18 februari 2021 sin delårsrapport för fjärde kvartalet 2020, nedan framgår våra tankar inför rapporten där följande är de övergripande punkterna vi kommer att kika närmare på:

- Nettoomsättning samt tillväxt i antalet betalande försäkringsavtal

- Bruttomarginalen

- Kapitalförbrukning och likviditet

Nettoomsättning samt tillväxt i antalet betalande försäkringsavtal

I Q3-rapporten kunde vi utläsa ett tydligt försäljningstapp, -71 % YoY, vilket till stor del var förväntat och ett resultat av bolagets avveckling av försäkringsförmedlingsaffärer, i och med det tidigare avslutade samarbetet med Moderna. Detta beslut togs för att kunna frigöra resurser för att helt och hållet fokusera på kärnområdet i affärsmodellen, att tillhandahålla AI-baserad riskinsikt. Initialt påverkar detta omsättningen negativt, men kassaflödet positivt, och ger Greater Than förutsättningarna att satsa på avgörande affärsprojekt framgent. Vidare hade flera av de marknader som Greater Than adresserar, där beroendet av turism och resande är relativt högt, påverkats av Covid-19-pandemin genom att fordonsflottor tagits ur drift och/eller reducerat sin verksamhet, vilket också påverkade omsättningen i tredje kvartalet. Användartillväxten i antalet betalande försäkringsavtal var därtill ned 18 % YoY som en konsekvens av ovannämnda anledningar. Vad vi gärna hade velat se under Q4-20 är att användartillväxten av betalande försäkringsavtal tar fart och visar tillväxt YoY, även om vi räknar med lägre nettoomsättning YoY, givet det avslutade samarbetet med Moderna i kombination med uteslutandet av hårdvarukomponenten i produkterbjudande, som tidigare utgjort en relativt stor del av nettoomsättningen. Vi är av uppfattningen att med Bolagets App2Car- samt SDK-lösning, i kombination med ett utökat fokus på att leverera B2B-lösningar, kommer att medföra stark användartillväxt av betalande försäkringsavtal framgent, vilket kommer att synas i omsättningen.

Bruttomarginalen

Beslutet om att sluta förmedla försäkringar till konsument, i kombination med implementeringen av App2Car-lösingen, bidrog till en kraftig förstärkning av bruttomarginalen under Q3-20, som uppgick till 83 %, vilket var en klar förbättring jämfört med samma period året innan som då uppgick till 43 %. Vi förväntar oss att bruttomarginal för Q4-20 ligger i linje med vad som presenterades för Q3-20, och vad som blir viktigt för Greater Than framöver är att öka användartillväxten, vartefter bruttomarginalen antas öka i takt med att skalfördelar realiseras.

Kapitalförbrukning och likviditet

Kassaflödet antas påverkas positivt av renodlingen av verksamheten och det fulla fokuset på kärnaffären, eftersom försäkringsförmedlingen både var resurskrävande och mindre lönsam. Detta, i kombination med lägre bruttokostnader, talar för en lägre burn rate framöver och vi kommer därför noga bevaka vad fjärde kvartalets kassaflöde uppgick till. För Q4-20 estimerar vi en burn rate i linje med vad som rapporterades för Q3-20, ca -2,5 MSEK/månad. Givet kassan vid utgången av tredje kvartalet 2020om ca 22 MSEK, och antagen burn rate om -2,5 MSEK/månaden förväntar vi oss att den utgående kassan per den sista december 2020 varit inom intervallet 14–16 MSEK. Kassan har därefter fyllts på ordentligt, via den riktade emissionen om 136 MSEK som genomfördes i slutet av januari 2021. Givet samma antagna burn rate samt med hänsyn tagen till emissionskostnader, uppskattar vi att Greater Than idag har ca 140 MSEK i tillgänglig kassa.

I samband med Q4-rapporten kommer vi att återkomma med en uppföljande kommentar.

Kommentar på Greater Thans riktade emission

2021-01-18

Greater Than AB (publ) meddelade idag den 18 januari 2021 att Bolaget har beslutat om en riktad nyemission om 136 miljoner som i sin helhet har tecknats av Cuarto AB, ett dotterbolag i Nidoco-Gruppen som ägs av Alexander och Albert Ehrnrooth. Familjen Ehrnrooth har kallats för Finlands Wallenbergare, och många familjemedlemmar har varit framstående i Finlands näringsliv i flera decennier.

Under Q3-20 uppgick Bolagets operativa burn rate till -2,3 MSEK och vid utgången av september var kassan 14,6 MSEK, varför en finansieringslösning under H1-21 låg i korten. Greater Than har haft och har fortfarande förmånen att kunna locka institutionellt kapital till bra villkor, vilket är ett styrketecken och visar på det starka intresset som finns för Bolagets innovativa tekniklösning för bilförsäkringsbranschen. Teckningskursen uppgår till 71,7 kr, en förhållandevis låg rabatt om 2,9 % jämfört med stängningskursen fredagen den 15 januari, och motsvarar den senaste veckans genomsnittliga volymägda aktiekurs.

Emissionslikviden ska användas för att accelerera tillväxttakten samt stärka rörelsekapitalet för att finansiera vidare expansion. Bolaget har ett starkt momentum i Europa och Asien, och senaste samarbetet med Toyota och deras bil-abonnemangstjänst Kinto såväl som partnerskapet med försäkringsbolaget MSIG, som är ett av världens största, har enligt bolaget utvecklats väl och avser därför ta ett större grepp om den japanska marknaden.

”Det har nog inte undgått någon att Coronapandemin inneburit en digital revolution inom flertalet branscher, och försäkringsbranschen är inget undantag. Covid-19 har fått fler konsumenter att ifrågasätta traditionell bilförsäkring som inte alls tar hänsyn till vem man är som bilförare eller för den delen nyttjandegraden av sin bil. Greater Than har, å ena sidan, påverkats initialt rent försäljningsmässigt av Covid-19 på grund av osäkerhet bland kunder som inneburit förseningar av produktlanseringar, men, å andra sidan, påskyndar Covid-19 den digitala omställningen inom försäkringsbranschen, vilket kommer att gynna Greater Than och InsurTech-branschen på sikt. Investeringar inom InsurTech slog alla rekord under Q3-20, där totalt investerat belopp uppgick i drygt 20 miljarder fördelat på 104 transaktioner, och med denna finansiering tillåts Greater Than kunna kapitalisera på den ökade efterfrågan som bevisligen finns inom branschen”, säger ansvarig analytiker på Analyst Group.

Kommentar på Greater Thans Q3-rapport

2020-10-28

Greater Than publicerade idag den 28 oktober 2020 sin delårsrapport för tredje kvartalet 2020. Nedan framgår våra tankar om rapporten:

- I linje med våra förväntningar var omsättningen under Q3 låg…

- … samtidigt som vi hade räknat med ett ökat antal betalande försäkringsavtal.

- Bruttomarginalen om 83 % är ett tydligt tecken på affärsmodellens lönsamhet.

- Burn rate och likviditet enligt våra estimat.

Under Q3-20 uppgick Greater Thans omsättning till 1,3 MSEK (4,2), motsvarande en minskning om 71 %. Likt vi skrev i vår kommentar igår inför dagens rapport, räknade vi inte med någon större omsättning under årets tredje kvartal. Den huvudsakliga faktorn bakom den minskade försäljningsvolymen är Covid-19 som påverkat flertalet kunder som tagit sina fordonsflottor ur drift över en längre tid, då Greater Than får betalt per aktiv användare påverkar detta intäkterna. Intäkterna har också påverkats av att försäljning av hårdvara minskat då fler kunder går över till att använda bolagets App2Car-lösning. Även om försäljningsminskningen var väntad, hade vi ändå räknat med att Greater Than kunnat upprätthålla en fortsatt tillväxt i antalet betalande försäkringsavtal och slutkunder. Det faktiska utfallet visade dock på en minskning om 18 % under Q3-20 jämfört med Q3-19, varför vi underskattade effekten av hur pandemin kortsiktigt påverkar Greater Than.

Ytterligare en faktor som bidragit till en lägre omsättning är att Greater Than vid utgången av Q2-20 avvecklade produkten Enerfy försäkring med Moderna. Samtidigt har beslutet om att sluta förmedla försäkringar till konsument, i kombination med tidigare lansering av App2Car-lösingen, bidragit till att kraftigt stärka Greater Thans bruttomarginal. Senaste fyra kvartalen har den genomsnittliga bruttomarginalen uppgått till 49 %, vilket kan jämföras med 83 % (!) under Q3-20. Även om vissa justeringar kan antas ske löpande är Greater Thans plattform redan utvecklad och kommersiell, där den långsiktiga affärsmodellen med att sälja in plattformen som en White-label lösning till försäkringsbolagen blir högst skalbar och ger upphov till höga marginaler. Därmed räknar vi fortsatt med att Greater Thans bruttomarginal framgent borde kunna överstiga 90 % i takt med ett ökat användarantal.

Kapitalförbrukning och likviditet

Vid utgången av september uppgick kassan till 14,6 MSEK och under perioden juli-september har ett lån om 2,4 MSEK upptagits från Almi. Bolagets operativa burn rate uppgick till -2,3 MSEK/månad under Q3-20, vilket kan jämföras med -1,9 MSEK/månad under Q2-20. Den marginella ökningen under tredje kvartalet var i linje med våra estimat, eftersom Greater Than under våren bl.a. kunde tillgodoräkna sig en tillfällig nedsättning av arbetsgivaravgiften. Om vi istället jämför Greater Thans kapitalförbrukning med den under Q1-20, vilket blir mer rättvisande, innebär bolagets burn rate om -2,3 MSEK/månad under Q3-20 en oförändrad nivå.

Potentiella värdedrivare i närtid

Det är tydligt att även Greater Than har påverkats av rådande pandemi. I VD-ordet skriver dock Greater Than att de räknar med stark återhämtning när världen öppnar upp igen. En ytterligare tänkbar värdedrivare i närtid kan komma från projektet för Toyotas Kinto. Kinto är Toyotas varumärke för ny mobilitet och Greater Thans Enerfy-lösning ligger till grund för deras lojalitetsprogram. De första stegen tas nu för utvärdering på den japanska marknaden och i delårsrapporten skriver Greater Than att samarbetet med Kinto dessutom förväntas utökas. Eventuell kommunikation kring detta skulle kunna få en positiv effekt på aktien.

Sammanfattningsvis tycker vi att Greater Thans rapport rent försäljningsmässigt var i linje med våra förväntningar, men att den uteblivna tillväxten i antalet anslutna användare överraskade oss. Bruttomarginalen om 83 % ser vi som ett starkt kvitto på affärsmodellens potential och givet att de makroekonomiska faktorerna kan vända runt, och Greater Than kan öka sin försäljning, bör detta successivt ge bättre effekt på sista raden.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys av Greater Than.

Kommentar inför Greater Thans Q3-rapport

2020-10-27

Greater Than publicerar imorgon den 28 oktober 2020 sin delårsrapport för tredje kvartalet 2020, nedan framgår våra tankar inför rapporten där följande är de övergripande punkterna vi kommer att kika närmare på:

- Omsättning vs tillväxt i antalet användare

- Kapitalförbrukning och likviditet

Omsättning vs tillväxt i antalet användare

Senaste tre kvartalen har Greater Than visat på negativ omsättningstillväxt Q-Q, vilket förklaras av att en större andel av intäkterna historiskt utgjorts av engångsintäkter hänförligt till särskilda utvecklingsarbeten och försäljning av hårdvarukomponenter. Eftersom att Greater Than sedan en tid tillbaka har lanserat en s.k. app2car-lösning så är inte kunder längre i behov av extra hårdvara för att koppla upp bilen, vilket därmed tagit bort en barriär för accelererad tillväxt men som samtidigt resulterar i lägre försäljning på kort sikt. I slutet av Q2-20 avvecklade dessutom Greater Than produkten Enerfy försäkring med Moderna. Vi räknar med att avvecklingen kommer påverka omsättningen negativt på kort sikt med ett minskat antal betalande försäkringsavtal, samtidigt som det får en positiv inverkan på kassaflödet. Med hänsyn till dessa nämnda faktorer så räknar vi inte med någon större omsättning under Q3-20, men samtidigt, och desto viktigare, att antalet betalande försäkringsavtal och slutkunder har ökat även under årets tredje kvartal.

Kapitalförbrukning och likviditet

Under andra kvartalet kunde Greater Than sänka sin kostnadsbas, där bl.a. följande åtgärder kunde genomföras:

- Nedsättning av arbetsgivaravgifter

- Amorteringsfri period av ett lån

- Beviljat anstånd om betalning till Skatteverket

Totalt fick dessa aktiviteter en positiv effekt på kassaflödet under årets andra kvartal om ca 2,4 MSEK. Detta bidrog till att Greater Thans burn rate under Q2-20 endast uppgick till ca -1,9 MSEK/mån, vilket kan jämföras med -2,3 MSEK/mån under Q1-20 och var således en förbättring. Nu under hösten räknar vi dock med att Greater Thans kapitalförbrukning har återgått till högre nivåer, där Q3-rapporten som innehåller finansiell information om perioden juli-september, utgör en viktig datapunkt i våra beräkningar av Greater Thans tillgängliga likviditet och finansiella ställning. Vid utgången av juni hade bolaget ca 22 MSEK i tillgänglig kassa, vilket vi imorgon kommer jämföra med vad kassan uppgick till vid utgången av september.

Omotiverad nedgång i aktien?

Aktien har sedan den 18 september befunnit sig i en nedåtgående trend, från att ha handlats omkring 115 kr, tills att idag den 27 oktober handlas omkring 90 kr i skrivande stund. Utifrån ägartjänsten Holdings, har störst nettoförsäljning skett via Danske Bank, med ca 58 000 sålda aktier. Under samma period har Greater Than kommunicerat flera nyheter, bl.a. samarbetet med MSIG Global Digital Hub och MSIG Vietnam, vilka är en del av MS&AD Insurance Group, och som är ett ledande försäkringsbolag i Asien. Samarbetet går ut på att Greater Than med start nu under hösten tillhandhåller sin AI-tjänst och loyalty-lösning till MSIG Vietnam och dess bilförsäkringskunder. Med denna nyhet, i kombination med nyheter om produktsläpp i form av Enerfy Risk Portfolio Tracker som stand alone-lösning, samt att FIA:s Smart Driving Challange, där Greater Thans teknik utgör kärnan i konceptet, startade igår den 26 oktober, anser vi att senaste tidens kursnedgång i aktien inte är fundamentalt motiverad.

Hur vi ser på Greater Than som investering

Tillgång till rätt sorts data är starkt värdedrivande för företag som vill förstå och förutse kundbeteende. Under månaderna med Covid-19 har detta blivit allt mer tydligt, där efterfrågan av realtidsdata ökar. Greater Thans AI-plattform består nu av över 750 miljoner unika körprofiler som varje dag tränas på ny realtidsdata, en minst sagt viktig hörnsten i värderingen av Greater Than. Omsättning uppgår LTM till ca 14 MSEK och år 2024 prognostiseras Greater Than ha nått en omsättning överstigande 110 MSEK. Med tillämpad målmultipel har vi i vår senaste analys härlett ett nuvärde per aktie om 115 kr i ett Base scenario.

I samband med Q3-rapporten kommer vi att återkomma med en uppföljande kommentar.

Kommentar på Greater Thans Q2-rapport

2020-08-20

Greater Than publicerade idag den 20 augusti 2020 sin delårsrapport för andra kvartalet 2020, nedan framgår våra tankar om rapporten där följande var de övergripande punkterna vi nämnt att vi skulle kika närmare på:

- Omsättning vs. tillväxt i antalet användare

- Kapitalförbrukning och likviditet

Under andra kvartalet uppgick omsättningen 3,5 MSEK (4,0), motsvarande en minskning om 13 % mot jämförbart kvartal 2019. Samtidigt fortsätter antalet betalande försäkringsavtal, d.v.s. slutkunder, att öka där tillväxten uppgår till 109 % under Q2-20 jämfört med Q2-19. Förklaringen till att intäkterna minskar, trots att användarantalet ökar, beror på att Greater Than tidigare även haft inkomster från försäljning av hårdvara. Eftersom att Greater Than sedan en tid tillbaka har lanserat en s.k. app2car-lösning så är inte kunder längre i behov av extra hårdvara för att koppla upp bilen, vilket därmed tagit bort en barriär för accelererad tillväxt men som samtidigt resulterar i lägre försäljning på kort sikt. Idag är Greater Thans intäkter framförallt hänförliga till försäljning av tjänster till försäkringsbolag, där fokus är att öka de repetitiva intäkterna med ökad försäljning till kunder likt t.ex. Zurich, Toyota, MSIG, CDG Insurance med flera som Greater Than redan har avtal med idag. Sedan en tid tillbaka finns även samarbetet med Microsoft, vilka distribuerar Greater Thans tjänster genom deras Azure Marketplace.

Sammanfattningsvis var försäljningen i linje med våra förväntningar, och vi ser positivt på att antalet slutanvändare ökar. Vid en jämförelse mellan Q1-20 och Q2-20 uppgick dessutom tillväxten i s.k. Enerfy-intäkter till nära 20 %, en ökning från 2,9 MSEK till 3,5 MSEK, vilket vi såklart ser positivt på.

Under kvartalet har Greater Than dessutom lyckats sänka sin kostnadsbas, något vi ser extra positivt på med tanke på vilka tider vi just nu befinner oss i. Under kvartalet har bl.a. följande åtgärder kunnat tas:

- Nedsättning av arbetsgivaravgifter

- Amorteringsfri period av ett lån

- Beviljat anstånd om betalning till Skatteverket

Totalt fick dessa aktiviteter en positiv effekt på kassaflödet om ca 2,4 MSEK under kvartalet.

Under Q2-20 uppgick Greater Thans burn rate till ca -1,9 MSEK/mån, vilket kan jämföras med -2,3 MSEK/mån under Q1-20, och är således en förbättring. I slutet av kvartalet avvecklade dessutom Greater Than Enerfy försäkring med Moderna. Det kommer förvisso påverka omsättningen negativt på kort sikt med ett minskat antal betalande försäkringsavtal, samtidigt som det får en positiv inverkan på kassaflödet. Framgent räknar vi dock med att bolagets kapitalförbrukning kommer att återgå till högre nivåer, samtidigt som vi anser att med ca 22,1 MSEK i tillgängliga kassa vid utgången av Q2, har Greater Than en god likviditet i bolaget och således en stark finansiell position.

Vi kommer inom kort att återkomma med en uppdaterad analys av Greater Than.

Kommentar inför Greater Thans Q2-rapport

2020-08-19

Greater Than publicerar imorgon den 20 augusti 2020 sin delårsrapport för andra kvartalet 2020, nedan framgår våra tankar inför rapporten där följande är de övergripande punkterna vi kommer att kika närmare på:

- Omsättning vs. tillväxt i antalet användare

- Kapitalförbrukning och likviditet

Senaste två kvartalen har Greater Than visat på negativ tillväxt Q-Q, vilket förklaras av att det historiskt har varit en större andel av intäkterna som utgjorts av engångsintäkter hänförligt till särskilda utvecklingsarbeten och försäljning av hårdvarukomponenter. Greater Than arbetar sedan en tid tillbaka med att ställa om bolaget med ett större fokus på årligt återkommande intäkter (ARR), en strategi som på kort sikt bromsat tillväxten men som på lång sikt kan ge ett betydligt bättre genomslag i siffrorna. Inför Q2-rapporten som publiceras imorgon ser vi fram emot att läsa mer om dels hur Greater Thans omsättning har utvecklats som helhet under årets andra kvartal, dels hur kombinationen av repetitiva intäkter och engångsintäkter har sett ut. Samtidigt är det inte bara försäljningen i abosluta tal som är intressant att följa, utan även tillväxten i antalet anslutna plattformsanvändare. Detta, i kombination med en utökad mängd kördata och information om förarbeteende, anser vi utgör en mycket viktig del av Greater Thans bolagsvärdering. Senaste kvartalet har antalet anslutna användare ökat successivt, något vi räknar med att det fortsatt skall göra även under Q2-20.

I och med den riktade emissionen under juni som inbrigade 20 MSEK, bör kassan och den finansiella riskbilden inte vara några större faktor att oroa sig för under de närmaste månderna. Likväl är inte Greater Than lönsamma, varför det fortsatt är av stor vikt att estimera i vilken takt bolaget förbrukar sitt rörelsekapital. I vår senaste analys från i maj utgick vi ifrån en burn rate om -2,5 MSEK/månad, d.v.s. i linje med Q1-20, vilket utifrån den rapporterade kassan vid utgången av mars om 9,5 MSEK samt tillkommande emissionslikvid om ca 20 MSEK under juni, skulle innebära att Greater Than är finansierade till omkring Q1-21. I och med morgondagens rapport får vi ytterligare tre månader av information vilka utgör viktiga datapunkter i våra beräkningar av Greater Thans finansiella position och tillgänglig likviditet i bolaget.

I samband med rapporten kommer vi att återkomma med en uppföljande kommentar.

Kommentar på Greater Thans riktade emission

2020-06-16

Greater Than meddelade i förra veckan att de genomfört en riktad emission om ca 20 MSEK. Investerarna är ett fåtal professionella investerare, Keel Capital, Carn Capital och Lan Invest, vilka sedan tidigare är några av de större ägarna i Greater Than.

Som vi skrev i vår senaste publicerade analys i maj så var Greater Thans finansiella ställning en fortsatt viktig datapunkt att bevaka. Vid utgången av Q1-20, d.v.s. mars månad, uppgick bolagets likvida medel till 9,5 MSEK, vilket kan jämföras med ca 17 MSEK vid utgången av december 2019. Under årets tre första månader var därmed Greater Thans s.k. burn rate -2,5 MSEK/månad, vilket skulle innebära att bolaget var finansierat tills omkring juni/juli. Vi blev därför inte överraskade av att en finansieringslösning kommunicerades innan dess.

”Greater Than lyckas än en gång stärka sin kassa på både ett tids- och kostnadseffektivt vis via en större riktad emission, där vi ser positivt på att de större ägarna deltar. Att emissionen dessutom gjordes till en kurs om 99,8 kronor per aktie, vilket motsvarar stängningskursen för affärsdagen och således ingen rabatt, anser vi också är en stark signal”, säger ansvarig analytiker på Analyst Group.

Om vi skulle anta en fortsatt burn rate om -2,5 MSEK/månad, d.v.s. i linje med Q1-20, skulle det utifrån den rapporterade kassan vid utgången av mars om 9,5 MSEK samt tillkommande emissionslikvid om ca 20 MSEK, innebära att Greater Than är finansierade till omkring Q1-21.

Kommentar på Greater Thans förstärka affärsfokus

2020-06-01

Greater Than meddelade i slutet av förra veckan att de hämtar in realtidsdata från 250 000 bilar genom en Cloud2Cloud-lösning och samtidigt renodlar verksamheten för att fullt ut kunna fokusera på kärnaffären – att sälja AI-baserad riskinsikt till försäkringsbolag.

”Vi ser positivt på att bolaget sätter 100 % fokus på vad som vi förväntar oss kommer att skapa långsiktigt värde för aktieägarna”, säger ansvarig analytiker på Analyst Group.

Hämtar data från 250 000 bilar

Genom ett samarbete med en tredjepartsleverantör där Enerfy AI ”fylls på” med realtidsdata från 250 000 bilar i Tyskland och USA genom en s.k. Cloud2Cloud-lösing, ökar Greater Thans kapacitet att distribuera AI-baserade riskinsikter till försäkringsbolag utan någon mellanliggande försäkringsprodukt, hårdvara eller app. Greater Thans AI utgår från denna data och omvandlar sedan den till riskinsikter, vilket ger försäkringsbolagen ett nytt beslutsunderlag för sina försäkringsportföljer. Därigenom kan Greater Than paketera data och sälja detta direkt till försäkringsbolagen som ett erbjudande.

100 % fokus på kärnaffären

I samband med att Greater Than stärker sin databas, har bolaget tagit beslutet att helt fokusera på sin kärnaffär, d.v.s. att sälja just AI-baserad teknologi och data till försäkringsbolag. Som ett led i den strategin upphör Greater Than med förmedling av försäkringar mot konsument och frigör då samtidigt resurser för att fokusera på sitt kärnområde för att möta den ökade efterfrågan på framförallt AI-baserad riskinsikt. På kort sikt kommer detta att resultera i en lägre omsättning för Greater Than, samtidigt som bolaget skriver att kassaflödet påverkas positivt.

Hur vi ser på Greater Than som investering

Vi lever i en turbulent omvärld men Greater Than fortsätter ta steg i rätt riktning. Den förändrade intäktsmixen med allt större fokus på användarintäkter, i kombination med effekterna från Covid-19, ger på kort sikt en minskad försäljning. Vi anser dock att de långsiktiga utsikterna och värdedrivarna ännu är intakta, där allt fler aktörer inser fördelarna med användarbaserade försäkringar som prissätts individuellt. För Greater Than betyder det att deras AI, som prissätter försäkringar per sekund i realtid, får ytterligare stöd för sin tillväxt. Omsättning uppgår LTM till ca 14 MSEK och år 2022 prognostiseras Greater Than ha nått en omsättning omkring 110 MSEK.

Uppföljning på Greater Thans Q1-rapport

2020-05-12

Greater Than publicerade idag den 12 maj 2020 sin delårsrapport för första kvartalet 2020, nedan framgår våra tankar om rapporten.

Under första kvartalet uppgick omsättningen till ca 3,0 MSEK (3,7), motsvarande en minskning om 19 % mot jämförbart kvartal 2019. I rapporten framgår det att antal kunder (slutanvändare) ökar men att intäkterna minskar beror på att Greater Than tidigare även haft inkomster från försäljning av hårdvara. Som vi skrev i vår kommentar inför rapporten igår, består just Greater Thans omsättning av två delar; repetitiva intäkter och engångsintäkter där kunder betalar för speciella utvecklingsjobb eller hårdvarukomponenter. Precis som var fallet under Q4-19, fortsätter nu även intäkterna under Q1-20 att öka från användare (d.v.s. repetitiva intäkter), samtidigt som hårdvaru- och engångsintäkter fortsätter att minska. Rapporten var således i linje med våra förväntingar, där vi räknade med att Greater Than hade fortsatt att öka sin andel återkommande intäkter även under inledningen av 2020.

Fortsatt tresiffrig tillväxt i antalet användare

Sen ett par kvartalsrapporter tillbaka har Greater Than börjat kommunicera hur antalet betalande försäkringsavtal som använder bolagets teknologi växer Q-Q, där tillväxten under föregående rapporterat kvartal (Q4-19) uppgick till hela 226 %. Under senaste kvartalet (Q1-20) uppgick tillväxten till 178 % och vi ser positivt på att Greater Than dels fortsätter att öka sin användarbas, dels att tillväxten fortsatt är tresiffrig.

Även Greater Than är påverkade av Covid-19

Framfarten av Coronaviruset har inte gått någon obemärkt förbi. Pandemins konsekvenser för Greater Than kommer i form av fördröjningar kring lanseringar, beslut och processer. För bolaget betyder det att deras kunder avvaktar med lanseringar och har svårt att skala upp projekten, i en marknad som på de flesta ställen är stängd och där man mycket begränsat får förflytta sig med bil. Samtidigt som vissa käppar sätts i hjulen på kort sikt, så ska det sägas att det finns tecken på att efterfrågan på användarbaserade försäkringar, som en konsekvens av Covid-19, nu kommer att öka i en allt högre takt framgent. I rapporten gör Greater Than en intressant analys och sammanställning av hur Covid-19 påverkar Greater Than:

- Pre Covid-19: den största underliggande faktorn för bolagets tillväxt var hög konkurrens och dålig lönsamhet för bilförsäkringar.

- Under Covid-19: lönsamhetstrenden kommer förvärras då försäkringbolag står under press att återbetala premier eftersom vagnparken till stora delar står stilla. Vilket för Greater Than, här och nu, leder till lägre intäkter men samtidigt som antalet konkreta förfrågningar på dynamiskt prissatta försäkringar har ökat dramatiskt.

- Post Covid-19: förväntas bli vändpunkten för dynamiska bilförsäkringar eftersom både konsumenter och företagskunder kommer att kräva användarbaserade, istället för fasta årliga premier. Vilket för Greater Than betyder att deras AI, som prissätter försäkringar per sekund i realtid, får ytterligare stöd för sin tillväxt.

Kapitalförbrukning i linje med estimat