Calmark Sweden AB är ett medicintekniskt bolag som utvecklar en patientnära analysmetod (PNA) för enklare och snabbare provtagningar av medicinska tillstånd hos nyfödda. Testplattformen består av en avläsare med tillhörande engångstester, där av tre viktiga patientnära tester estimeras introduceras under 2020. Calmark siktar på att bli den globala ledaren och att långsiktigt erbjuda alla relevanta tester för nyfödda oavsett var i världen de föds. Calmarks aktie är sedan 2018 noterad på Spotlight Stock Market.

Press releases

I startgroparna för global lansering

Tills år 2030 beräknar WHO att det kommer födas 1,5 miljarder barn i världen. Calmark utvecklar en patientnära analysmetod som enklare och snabbare än dagens metoder kan erbjuda beslutsstöd i vården av nyfödda barn. Sedan noteringen 2018 har Calmark uppnått flera kommunicerade mål i god tid och närmar sig nu en global marknadslansering under 2020. Baserat på en lyckad lansering och den tillväxt samt lönsamhet som affärsmodellen möjliggör, prognostiseras Calmark öka sin omsättning till ca 80 MSEK år 2025 med en rörelsemarginal omkring 20 %. Givet gjorda prognoser och en relativvärdering härleds ett nuvärde idag per aktie om 6 kr i ett Base scenario.

- Siktet inställt på marknadslansering under första kvartalet 2020

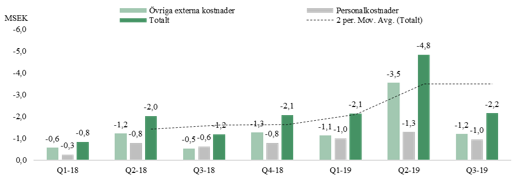

Fokus nu är att inleda den bredare marknadslanseringen under Q1-20, därmed uppgår Bolagets försäljning idag ännu till noll kronor. I det här läget, rent operationellt, är det viktigt att Calmark hanterar sina finansiella resurser (t.ex. tillgänglig kassa) på ett effektivt vis och att kostnaderna inte skenar iväg för snabbt innan en stabil intäktsnivå kan nås. Under Q3-19 uppgick Calmarks två största kostnadsposter, personal och övriga externa, till ca -2,2 MSEK, jämfört med -4,8 MSEK under Q2-19 och -2,1 MSEK under Q1-19, så påvisar Calmark således en god kostnadseffektivitet, vilket vi ser positivt på.

- Värdedrivare i aktien på 12-18 månaders sikt

Calmark är i startgroparna för en global lansering. Under första halvan av 2020 ska lanseringen inledas med Neo-Bilirubin och kort därefter, under första halvan av 2020, kan Calmarks tester Neo-Glukos och Neo-LDH CE-märkas och sedermera också lanseras. Initial försäljning kommer att ska inom Norden för att sedan utökas till marknader som UK och ett urval av asiatiska marknader såsom Vietnam, Singapore, Malaysia, Indien m.fl.. Samtliga av dessa händelser utgör potentiella värdedrivare inom närmaste 12-18 månaderna, vilket parallellt med knutna distributörs- och/eller partneravtal samt ökad försäljning kan resultera i en positiv kursutveckling från dagens nivåer.

- Erfaren ledning följer plan och lite till

Vid noteringen i juli 2018 kommunicerade Calmark ett antal milstolpar vad gäller såväl produktutveckling som marknadslansering och rekrytering. Målen för 2018 nåddes i god tid och under 2019 har flera viktiga milstolpar uppnåtts i god tid. Leverans av uppsatta mål kombinerat med att ledning och styrelse har flera likartade och lyckade resor i meritförteckningen är något som bådar gott inför 2020, vilket är året då Calmark förväntas inleda marknadslanseringen.

6

Value drives

1

Historical profitability

8

Management & Board of Directors

6

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Har inlett förhandling med distributör

Calmark utvecklar en patientnära analysmetod som enklare och snabbar än dagens metoder kan erbjuda beslutsstöd i vården av nyfödda barn. Sedan noteringen 2018 har Calmark uppnått kommunicerade mål i förtid och därför accelererat sin tidsplan för en global marknadslansering. Baserat på en lyckad marknadslansering under 2020, i kombination med tillväxt samt lönsamhet som affärsmodellen möjliggör, prognostiseras Calmark öka sin omsättning till ca 67 MSEK år 2025 med en rörelsemarginal omkring >25 %. Givet gjorda prognoser och en relativvärdering härleds ett nuvärde idag per aktie om 8 kr i ett Base scenario.

- Har inlett förhandling med Triolab om distribution

Calmark har inlett förhandlingar med Triolab om ett avtal om försäljningsrättigheterna i Norden och Baltikum för Calmarks produkt, parterna har sedan tidigare ett Letter of Intent (LOI). Triolab är ledande inom humandiagnostik och verkar inom just de kundsegment som Calmark kommer att sälja sina produkter i. Ett potentiellt distributörsavtal med Triolab kan utgöra en trigger i Calmarks aktiekurs.

- Calmark har möjlighet att bli marknadsledare

I dagsläget är alternativet till Calmarks produkter laboratorieanalys. Calmarks test sparar upp till en och en halv timme i välutvecklade länder per lyckat test och är det enda alternativet i många utvecklingsländer. Kombinerat med enkelheten att använda både läsare och engångstest samt det konkurrenskraftiga priset gentemot slutkund, torde en lyckad lansering medföra en med tiden signifikant marknadsandel. Fram tills 2025 estimeras Calmark i ett Base scenario öka sin omsättning till ca 67 MSEK, och omkring 2022/2023 visa lönsamhet.

- Erfaren ledning följer plan och lite till

Vid noteringen i juli 2018 kommunicerade Calmark ett antal milstolpar vad gäller såväl produktutveckling som marknadslansering och rekrytering. Målen för 2018 nåddes i god tid och redan tidigt Q4-18 aviserades en accelererad tidsplan för CE-märkning och lansering av Bolagets ena test, Bilirubin. Leverans av uppsatta mål kombinerat med att ledning och styrelse har flera likartade och lyckade resor i meritförteckningen bådar gott inför 2020, vilket är året då Calmark förväntas inleda marknadslanseringen.

- Trögrörlig bransch kan utgöra stoppkloss

Även om tidigare testresultat varit goda samt att Calmark hittills alltid levererat enligt plan, återstår ändå CE-märkning och kliniska studier i slutet av 2019. Ytterligare potentiell stoppkloss finns i form av långa administrativa processer i de länder som Calmarks produkt ska lanseras, och därtill ska större distributörer bearbetas. Med tanke på att Calmark inte är lönsamma idag, är time to market avgörande.

6

Value drives

1

Historical profitability

8

Management & Board of Directors

6

Risk profile

All analyses of companies from 2020 onwards are rated based on a new rating system - Value Driver, Historical Profitability and Management & Board ranges from 1 to 10, where 10 is the highest rating. The risk profile ranges from 1 to 10, where 10 is to be considered the highest risk. Stock analyses of companies published before 2020 have been rated based on a different model.

Analyst Comments

Calmarks emission övertecknad och får in ny storägare

2019-12-05

Calmark kommunicerade igår att företrädesemissionen under november tecknades till ca 142 %, samt att Creades AB (publ) (”Creades”), ett börsnoterat investeringsbolag med ett substansvärde om drygt 4 miljarder kronor, har förvärvat aktier och har nu ett kapitalägande om ca 9,4 % i Calmark.

”Med tanke på vilken nivå Calmarks aktie har handlats under teckningsperioden var vi inte förvånade att emissionen blev kraftigt övertecknad. Vad vi ser extra positivt på är att Creades nu tagit ett större ägande i aktien och vi räknar med att investmentbolaget har en långsiktig position och syn på Calmark. Investeringen i sig sänder också en stark signal till övriga aktieägare. Calmark är ett medtechbolag värd att följa noga under 2020 och givet våra aktuella prognoser och relativvärdering i vår senast publicerade analys, anser vi att ett motiverat nuvärde idag är 6 kr per aktie i ett Base scenario”, säger ansvarig analytiker på Analyst Group.

Kommentar från John Hedberg, VD på Creades

”Medtech är ett prioriterat område för Creades. Calmark har kombinationen av en stark produkt som kan göra skillnad i vården av nyfödda barn och ett team med stor erfarenhet av försäljning och kommersialisering inom medtech. Bolaget befinner sig i ett intressant skede med CE-märkning, produktlansering och de första förväntade intäkterna det kommande året och vi ser fram emot att följa bolaget framöver”

Uppföljning på Calmarks Q3-19

2019-11-13

Calmark publicerade idag den 13 november 2019 sin delårsrapport för tredje kvartalet 2019. Följande är våra tankar om rapporten.

Som väntat redovisade Calmark ingen försäljning för tredje kvartalet, istället var vårt fokus vänt mot bolagets kostnadskontroll samt vilken information som kunde utläsas ur VD-ordet. Sett till kostnadsbasen utvecklas Calmark stabilt under kvartalet där totala rörelsekostnader uppgick till ca -2,2 MSEK.

Vid utgången av kvartalet uppgick kassan till ca 9,6 MSEK, vilket innebär att Calmarks kapitalförbrukning (burn rate) har uppgått till ca -1,8 MSEK/månad under tredje kvartalet. Det är således i nära linje med den genomsnittliga kapitalförbrukningen om 1,7 MSEK/månad under 2019 års första nio månader, vilket innebär att Calmark fortsätter att utvecklas med god kostnadskontroll. Med tanke på vad som ligger i korten för 2020 och framåt kan det dock antas att investeringstakten kommer att öka framgent. Med företrädesemissionen under november om ca 24 MSEK och Analyst Groups estimerade burn rate för Calmark för kommande månader, bedömer Analyst Group att Calmark kan vara finansierade tills omkring årsskiftet 2020/2021. Vi kommer dock inom kort att återkomma med en mer djupgående analys, där ytterligare informationsunderlag kan komma att bli tillgängligt i det IM som enligt tidigare kommunikation ska publiceras den 14/11 till följd av nämnd företrädesemission.

Vår syn på Calmark som investering

”Calmark utvecklar en patientnära analysmetod som enklare och snabbar än dagens metoder kan erbjuda beslutsstöd i vården av nyfödda barn. Sedan noteringen 2018 har Calmark uppnått kommunicerade mål i förtid och därför accelererat sin tidsplan för en global marknadslansering. Baserat på en lyckad marknadslansering under 2020, i kombination med den tillväxt samt lönsamhet som affärsmodellen möjliggör, prognostiseras Calmark kunna öka sin omsättning till närmare 70 MSEK år 2025 med en rörelsemarginal om >25 %”, säger ansvarig analytiker på Analyst Group.

Vi kommer inom kort att återkomma med en uppdaterad analys.

Kommentar inför Calmarks Q3-19

2019-11-12

Calmark publicerar imorgon den 13 november sin delårsrapport för tredje kvartalet 2019. Följande är våra tankar inför rapporten.

Mycket har hänt i Calmark under hösten där organisationen successivt fortsätter att byggas upp och ytterligare steg tas mot en bred marknadslansering.

I vanlig ordning kommer vi att bevaka hur kostnaderna har utvecklats, och mer specifikt vad Calmarks kassa uppgick till vid utgången av september, och således vad kapitalförbrukningen (burn rate) varit under senaste kvartalet (Q3-19). Calmark är ännu inte ett lönsamt bolag, varför extern kapitalanskaffning är nödvändigt för att driva verksamheten framåt. Det är därför av stor vikt att Calmark kan utvecklas med god kostnadskontroll, vilket vi kommer få mer information om i morgondagens rapport. Under november genomförs en företrädesemission om ca 24 MSEK, säkerställd via teckningsåtaganden och garantier till 100 %.

Närvarar på MEDICA 2019

Calmark kommer att närvara vid den internationella mässan för medicinsk teknik: MEDICA i Düsseldorf, Tyskland den 18-21 november 2019. MEDICA är världens största mässa för den medicinsktekniska branschen och det viktigaste eventet för nätverkande och presentation av nyheter på marknaden.

“Calmark befinner sig i ett spännande läge med förhandlingar och diskussioner med distributionspartners. MEDICA är den absolut viktigaste mötesplatsen för medtech i Europa och jag ser fram emot att ha samtal med både nya och gamla kontakter”, säger Marianne Alksnis, internationell försäljningschef på Calmark.

Calmark kommer att träffa aktörer som visat intresse för bolaget samt initiera diskussioner med potentiella distributörer för nya marknader.

Vår syn på Calmark som investering

”Calmark utvecklar en patientnära analysmetod som enklare och snabbar än dagens metoder kan erbjuda beslutsstöd i vården av nyfödda barn. Sedan noteringen 2018 har Calmark uppnått kommunicerade mål i förtid och därför accelererat sin tidsplan för en global marknadslansering. Baserat på en lyckad marknadslansering under 2020, i kombination med den tillväxt samt lönsamhet som affärsmodellen möjliggör, prognostiseras Calmark kunna öka sin omsättning till närmare 70 MSEK år 2025 med en rörelsemarginal om >25 %”, säger ansvarig analytiker på Analyst Group.

I samband med rapporten kommer vi att återkomma med en uppföljande kommentar

Nov

Intervju med Calmarks VD Anna Söderlund

Jun

Calmark Q1-19

Share price

N/A

Valuation Range

2019-11-25

Bear

2,8 SEKBase

6,0 SEKBull

8,5 SEKDevelopment

Principal shareholder

2019-12-31

2019-12-31

Calmark lämnar uppdaterad tidsplan

2020-01-29

Calmark kommunicerade igår den 28 januari 2020 att tidplanen för den kliniska studie som pågår på Södersjukhuset har uppdaterats. Analyst Group anser att kurstappet i aktien är en överreaktion.

Sammanfattning av dagens pressmeddelande

Den första patienten inkluderades i studien den 23 december och hittills har inklusionstakten varit lägre än beräknat. studien estimeras därför nu vara avslutad inom sex veckor. Detta får konsekvensen att CE-märkningen av bolagets första produkt Neo-Bilirubin kommer att ske under första kvartalet, istället för som tidigare kommunicerats i januari. Marknadslanseringen kommer inte att påverkas av den uppskutna tidsplanen.

Ansvarig analytiker kommenterar

”Calmark är i startgroparna för en global lansering. Precis som Calmark skriver i pressmeddelandet påverkas inte marknadslanseringen av dagens nyhet och vi räknar fortsatt med att Calmark under första halvan av 2020 ska inleda lanseringen av Neo-Bilirubin. Kort därefter, under första halvan av 2020, kan även Calmarks tester Neo-Glukos och Neo-LDH CE-märkas och sedermera också lanseras. Initial försäljning förväntas ske inom Norden för att sedan utökas till marknader såsom UK och ett urval av asiatiska marknader exempelvis. Vietnam, Singapore, Malaysia, Indien. Samtliga av dessa händelser utgör potentiella värdedrivare inom närmaste 12-18 månaderna, vilket parallellt med knutna distributörs- och/eller partneravtal samt ökad försäljning kan resultera i en positiv kursutveckling från dagens nivåer. Vi anser att dagens reaktion i aktien, som i skrivande stund är ner ca 14-15 procent, är en överreaktion”, säger ansvarig analytiker på Analyst Group.